|

⊙西南证券 罗栗

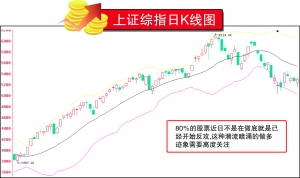

真正的B浪反弹尚未开始

从技术面走势分析,大盘自6124点开始下跌以来,第一次探底5032点获得短期支撑 ,其下跌幅度为21%左右。对历史走势的实证研究表明,在牛市环境中的中期调整,其绝对调整幅度一般在15%—20%之间,包括去年以来的A股牛市,每一次的中期调整都没有超过这个幅度。以此进行推断,上证指数在5032点应该达到了短期调整的幅度,大盘日前的掉头向下,可以理解为二次探底的过程。不过,从大盘第一次低点5032点产生的反弹来看,其力度非常之弱,因此,此次反弹不能定义为B浪反弹。二次探底也不应该是C浪下跌的开始。从成交量水平分析,大盘在下跌过程中成交量萎缩较快,尽管该指标显示大盘承接力有限,但一般成交量水平萎缩到一定程度会形成底部。因此,真正的B浪反弹尚未开始。

外盘止跌或成A股反弹契机

从A股市场近期走势来看,显然受到外盘,特别是港股走势影响甚大。以香港恒生指数为例,9月27日开盘26664点,至10月30日31958点,涨幅高达19.85%,而同期上证指数涨幅为14.72%,H股指数的同期涨幅更大,显然是港股拖着A股走。A股市场实际上在9月6日以后走势已经非常疲软,原来的上涨轨道角度放缓。而港股在9月底的暴涨,无疑把一辆快熄火的小车捆上牵引绳又拽起来高速跑了一段。所以,从自身的内在动力而言,A股在9月份本该调整,因港股的作用使之不调反涨,为日后的大幅回调埋下了祸根。由于美国次级债风波未尽,而港股是一个开放型市场 ,受美国股市影响很大,再加上不久前“港股直通车”的缓行,使这辆高速列车终于减缓下来。从11月12日开始,恒生指数连创新低,可以说,港股走势直接压制了A股的反弹。但从近期港股走势来看,经过了大幅的回调,恒生指数再度下跌的空间已经压缩,一旦美股止跌,港股反弹将很快发生,这样A股才会迎来真正的反弹行情。

是否应该弃“二”抓“八”迎反弹

自7月19日4000点启动的上涨行情中,以基金为主导的大盘蓝筹股热点是引领大盘连续拉升的主导力量。而近期,大盘在向下寻底的过程中,以题材股和垃圾股等低价股群体为代表的“八”部分,出现了缩量抗跌的走势,显示抛盘压力很轻,为日后的反弹创造了条件;而以大盘权重股,蓝筹股为代表的“二”部分,由于前期涨幅较大,估值普遍偏高,回调压力较大,成为近期主要做空的品种。对于后期的走势,市场分歧较大,未来反弹行情到底是由“二”主导还是由“八”主导,还无法达成共识。以笔者的看法,本轮行情中“八”的部分由于做空盘近似枯竭,未来反弹动力和力度均大于处于调整趋势中的“二”;但未来如果大盘再度走强,则“二”的作用相当关键,它们才是真正的主流。因此,从操作上看,“八”部分可以作为短期抢反弹的首选,“二”部分作为长线建仓的品种。

总之,目前大盘处于中级调整行情之中,其调整的幅度和时间将比此前任何一次调整都要深或长。而外围股市的表现,股指期货推出的不确定性增加了当前操作的难度。但在牛市预期未改的前提下,提前布局明年的市场机会尤其是奥运行情,以长线的眼光平滑短期的震荡,应是目前操作的上策。