|

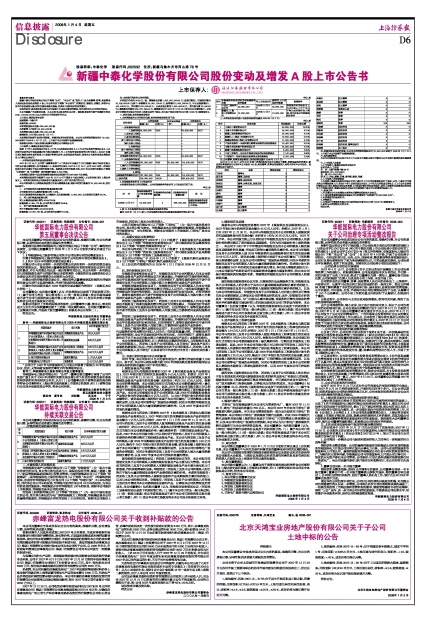

上市保荐人:

重要声明与提示

新疆中泰化学股份有限公司(以下简称“公司”、“本公司”或“发行人”)及全体董事、监事、高级管理人员保证股份变动及增发A股上市公告书(以下简称“本公告书”)的真实性、准确性、完整性,承诺本公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

证券交易所、其他政府机关对本公司股票上市及有关事项的意见,均不表明对本公司的任何保证。

本公司提醒广大投资者注意,凡本公告书未涉及的有关内容,请投资者查阅刊载于巨潮资讯网站(http://www.cninfo.com.cn)的本公司招股说明书全文。

上市地点:深圳证券交易所

股票简称:中泰化学

股票代码:002092

本次增发前股本总数:236,000,000股

本次新增上市股份:32,430,000股

本次增发后股本总数:268,430,000股

新增股份上市日期:2008年1月7日

本次增发的股票不设持有期限制。经深圳证券交易所批准,本公司本次增发的新股共计32,430,000股将于2008年1月7日上市。上市首日本公司股票不设涨跌幅限制。

股票登记机构:中国证券登记结算有限责任公司深圳分公司

上市保荐人:海通证券股份有限公司

根据《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司证券发行管理办法》、《公开发行证券的公司信息披露内容与格式准则第5号<公司股份变动报告的内容与格式>》(2007年修订)和《深圳证券交易所股票上市规则》等相关法律、法规和规章的规定,现将本公司股份变动及增发股份上市事宜公告如下:

一、本次股份变动的原因及批准情况

2007年4月24日,公司第二届董事会第二十二次会议审议通过了《关于新疆中泰化学股份有限公司符合申请公募增发人民币普通股(A)股条件的议案》;2007年5月15日,公司2007年第一次临时股东大会审议通过了该公开发行股票方案。根据该公开发行股票方案,2007年公开发行股票(以下简称“本次发行”或“本次增发”)发行数量不超过8,000万股。

本次增发已获得中国证券监督管理委员会证监发行字[2007]409号文核准。

本次增发招股说明书摘要于2007年12月18日刊登在《中国证券报》、《证券时报》和《上海证券报》上。本次发行采用向公司原股东优先配售及网上、网下定价发行的方式。

本公司和保荐人(主承销商)根据发行价格与募集资金量,确定本次发行数量为32,430,000股,发行结果如下:

1、 公司原股东优先配售发行数量及配售比例:

公司原股东优先认购部分配售比例: 100%。

公司无限售条件股东通过网上认购部分,优先配售股数: 3,083,063,占本次发行总量的9.51%。

2、 网上发行数量及配售比例:

网上认购部分配售比例为:53.947224%

配售股数:9,355,175股,占本次发行总量的28.85%。

3、 网下发行数量及配售比例:

网下申购配售比例为:53.94722392%

配售股数:19,991,762股,占本次发行总量的61.64%。

注:本次发行的股份无持有期限。

本次发行价格为30.90元/股,募集资金总额1,002,087,000.00元(含发行费用),扣除发行费用32,299,605.00元(其中:承销费用25,052,175.00元,保荐费用2,000,000.00元,审计及验资费用1,415,000.00元,律师费用750,000.00元,公告及推介费用3,050,000.00元,发行登记费32,430.00元),募集资金净额为969,787,395.00元。募集资金已于2007年12月26日划至本公司指定账户。立信会计师事务所有限公司已对上述资金进行了验证,并出具了信会师报字(2007)第12025号《验资报告》。

二、股份总额、股份结构变动情况

1、本次增发前后公司的股份总额、股份结构变动情况见下表:

| 股份类型 | 本次变动前 | 本次变动增减(股) | 本次变动后 | ||

| 数量(股) | 比例(%) | 数量(股) | 比例(%) | ||

| 一、有限售条件股份 | |||||

| 1、国家持股 | 54,400,000 | 23.05 | 54,400,000 | 20.27 | |

| 2、国有法人持股 | - | - | |||

| 3、其他内资持股 | - | - | |||

| 其中:境内法人持股 | - | - | |||

| 境内自然人持股 | - | - | |||

| 4、外资持股 | - | - | |||

| 其中:境外法人持股 | - | - | |||

| 境外自然人持股 | - | - | |||

| 有限售条件股份合计 | 54,400,000 | 23.05 | 54,400,000 | 20.27 | |

| 二、无限售条件股份 | |||||

| 1、人民币普通股 | 181,600,000 | 76.95 | 32,430,000 | 214,030,000 | 79.73 |

| 2、境内上市的外资股 | - | - | |||

| 3、境外上市的外资股 | - | - | |||

| 4、其他 | - | - | |||

| 无限售条件流通股份合计 | 181,600,000 | 76.95 | 32,430,000 | 214,030,000 | 79.73 |

| 三、股份总数 | 236,000,000 | 100.00 | 268,430,000 | 100.00 | |

2、有限售条件股份可上市交易时间

本次增发的股份无持有期限制。公司有限售条件的股份可上市交易时间见下表:

单位:股

| 时 间 | 限售期满新增可上市交易股份数量 | 有限售条件股份数量余额 | 无限售条件股份数量余额 | 说 明 |

| 2009年12月8日 | 54,400,000 | 0 | 268,430,000 | 根据有限售条件股东承诺的有关限售条件上市交易。 |

3、前10名有限售条件股东持股数量及限售条件情况

截至2008年1月2日,前10名有限售条件股东持股数量及限售条件情况见下表:

单位:股

| 序号 | 有限售条件股东名称 | 持有的有限售条件股份数量 | 可上市交易时间 | 新增可上市交易股份数量 | 限售条件 |

| 1 | 中国化工新材料总公司 | 40,800,000 | 2009年12月8日 | 40,800,000 | 承诺其持有的股份自上市之日起三十六个月内不转让或者委托他人管理,也不由该公司收购该部分股份 |

| 2 | 新疆化工(集团)有限责任公司 | 13,600,000 | 2009年12月8日 | 13,600,000 |

三、本次股份变动后前十名股东持股情况(截至2008年1月2日)

单位:股

| 序号 | 股东名称 | 持股数(股) | 持股比例 |

| 1 | 中国化工新材料总公司 | 40,800,000 | 15.20% |

| 2 | 乌鲁木齐环鹏有限公司 | 25,000,000 | 9.31% |

| 3 | 新疆三联投资集团有限公司 | 25,000,000 | 9.31% |

| 4 | 新疆化工(集团)有限责任公司 | 13,600,000 | 5.07% |

| 5 | 新疆投资发展(集团)有限责任公司 | 11,000,000 | 4.10% |

| 6 | 中国农业银行-长盛同德主题增长股票型证券投资基金 | 10,497,051 | 3.91% |

| 7 | 乌鲁木齐国有资产经营有限公司 | 10,000,000 | 3.73% |

| 8 | 新疆中原富海投资有限公司 | 9,000,000 | 3.35% |

| 9 | 中国工商银行-易方达价值成长混合型证券投资基金 | 7,147,548 | 2.66% |

| 10 | 中信银行-招商优质成长股票型证券投资基金 | 6,281,269 | 2.34% |

四、公司董事、监事及高级管理人员持股情况(截至2008年1月2日)

2007年12月28日,公司2007年第二次临时股东大会审议通过了董事、监事换届选举的事项,新当选监事谭顺龙先生持有本公司股份100股,其他董事、监事及高级管理人员均未持有本公司股份。具体情况如下表所示:

| 姓名 | 职务 | 增发变动前 | 增发变动后 |

| 王洪欣 | 董事长 | 0 | 0 |

| 崔玉龙 | 董事、总经理 | 0 | 0 |

| 郑欣洲 | 董事、副总经理 | 0 | 0 |

| 孙润兰 | 董事、财务总监、信息总监 | 0 | 0 |

| 张肃泉 | 董事 | 0 | 0 |

| 吴德生 | 董事 | 0 | 0 |

| 黄伟 | 董事 | 0 | 0 |

| 康敬成 | 董事 | 0 | 0 |

| 车建新 | 董事 | 0 | 0 |

| 李建中 | 董事 | 0 | 0 |

| 易仁萍 | 独立董事 | 0 | 0 |

| 任克敏 | 独立董事 | 0 | 0 |

| 孙德水 | 独立董事 | 0 | 0 |

| 赵成斌 | 独立董事 | 0 | 0 |

| 娄岗 | 独立董事 | 0 | 0 |

| 张群蓉 | 监事会主席 | 0 | 0 |

| 康健 | 监事 | 0 | 0 |

| 肖军 | 监事 | 0 | 0 |

| 韩英 | 监事 | 0 | 0 |

| 谭顺龙 | 监事 | 100 | 100 |

| 马彦威 | 副总经理 | 0 | 0 |

| 刘新春 | 副总经理 | 0 | 0 |

| 刘文献 | 副总经理 | 0 | 0 |

| 张岩峰 | 副总经理 | 0 | 0 |

| 余小南 | 副总经理 | 0 | 0 |

| 范雪峰 | 副总经理、董事会秘书 | 0 | 0 |

| 唐湘零 | 总工程师 | 0 | 0 |

五、经深圳证券交易所批准,本公司本次增发的新股共计32,430,000股将于2008年1月7日上市。上市首日本公司股票不设涨跌幅限制。

六、其他重要事项

本公司自招股说明书公告日至本上市公告书刊登前未发生可能对本公司有较大影响的其他重要事项。

七、上市保荐人及意见

1、上市保荐人:海通证券股份有限公司

法定代表人:王开国

住 所:上海市淮海中路98号

联系电话:021-23219000

传 真:021-63411627

联 系 人:许灿、潘晨、汪烽、周伟铭、缪苗、张虞

2、上市保荐人的保荐意见

上市保荐人海通证券股份有限公司对中泰化学上市文件所载资料进行了核实,认为:中泰化学申请本次公开增发股票上市,符合《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司证券发行管理办法》和《深圳证券交易所股票上市规则》等法律法规的规定,发行人股票符合在深圳证券交易所上市的基本条件,海通证券股份有限公司同意推荐中泰化学本次增发的股票上市。

八、备查文件

1、审议通过公司本次增发方案的有关董事会和股东大会决议;

2、中国证券监督管理委员会核准公司本次增发的“证监发行字[2007]409号文”;

3、本次增发的招股说明书;

4、承销协议;

5、立信会计师事务所有限公司出具的信会师报字(2007)第12025号《验资报告》。

6、其他与本次增发有关的文件。

特此公告。

新疆中泰化学股份有限公司

2008年1月4日