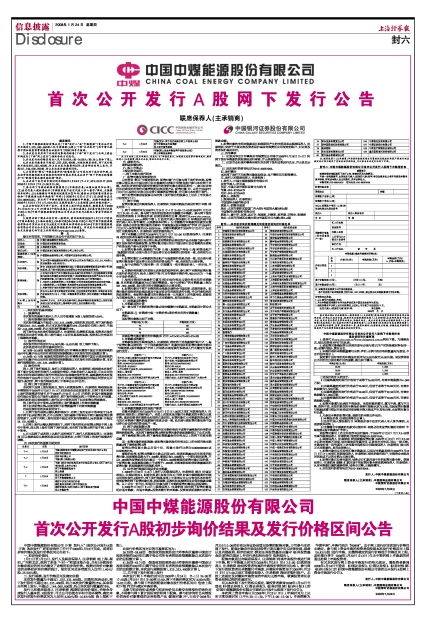

一、初步询价情况

1月21日至1月23日,发行人及联席保荐人(主承销商)在上海、深圳、广州和北京,组织了多场“一对一”和团体推介会,共有159家询价对象在规定的时间内提交了合格的初步询价表。根据对询价对象提交的合格初步询价表的统计,报价区间总体范围为人民币11.40元/股-25.50元/股。

二、发行规模、发行价格区间及确定依据

本次发行数量为不超过1,525,333,400股。回拨机制启动前,网下发行股份不超过381,333,400股,约占本次发行数量的25%;其余部分向网上发行,不超过1,144,000,000股,约占本次发行数量的75%。

发行人和联席保荐人(主承销商)根据初步询价情况,并综合考虑发行人基本面、H股股价、可比公司估值水平和市场环境等,确定本次发行的发行价格区间为人民币16.00元/股-16.83元/股(含上限和下限)。

此发行价格区间对应的市盈率区间为:

36.78倍-38.68倍(每股收益按照经会计师事务所遵照中国会计准则审核的2007年归属于母公司所有者的损益预测数除以本次发行前的总股数计算);

41.56倍-43.71倍(每股收益按照经会计师事务所遵照中国会计准则审核的2007年归属于母公司所有者的损益预测数除以本次发行后的总股数计算,本次发行规模按照1,525,333,400股计算)。

三、关于网下发行和网上发行

本次发行网下申购的时间为2008年1月24日(T-1日)9:00至17:00及1月25日(T日)9:00至15:00,网下申购价格区间为16.00元/股-16.83元/股。参与网下申购的配售对象在发行价格区间内(包含上限和下限)可自行确定申购价格。

未参与初步询价或者参与初步询价但未提交有效报价的询价对象,不得参与网下累计投标询价和网下配售。参与初步询价且有效报价的询价对象管理的证券投资产品(配售对象)中,只有于2008年1 月23日12:00时前在证券业协会登记备案的配售对象,方可参与本次网下发行。配售对象在申购及持股等方面应遵守有关法律法规、规章以及内部规则、程序的规定(例如证券投资基金应遵守《证券投资基金法》的相关规定),并自行承担相应责任(包括损失)。

配售对象通过向联席保荐人(主承销商)传真申购报价表进行网下申购,网下申购截止时间为2008年1月25日(T日)15:00(以联席保荐人(主承销商)收到投资者传真的申购报价表的时间为准)。参与网下发行的投资者应全额缴付申购款,并确保申购资金于2008年1月25日(T日)17:00之前汇至联席保荐人(主承销商)指定的银行账户。未按上述规定及时缴纳申购资金的申购为无效申购,敬请投资者注意资金划转过程的在途时间。

有关本次网下发行的相关规定,请投资者参阅2008年1月24日刊登在《中国证券报》、《上海证券报》、《证券时报》和《证券日报》上的《中国中煤能源股份有限公司首次公开发行A股网下发行公告》。

本次网上资金申购日为2008年1月25日(T日),申购时间为上证所正常交易时间(上午9:30-11:30,下午13:00-15:00)。申购简称为“中煤申购”;申购代码为“780898”。由于网上发行时本次发行价格尚未确定,参与网上资金申购的投资者须按照本次发行价格区间上限(16.83元/股)进行申购。如最终确定的发行价格低于价格区间上限,差价部分将于 2008年1月30日(T+3日)与未中签的网上申购款同时退还给网上申购投资者。

有关本次发行网上资金申购发行的相关规定,请投资者参阅2008年1月24日刊登在《中国证券报》、《上海证券报》、《证券时报》和《证券日报》上的《中国中煤能源股份有限公司首次公开发行A股网上资金申购发行公告》。

发行人:中国中煤能源股份有限公司

联席保荐人(主承销商):中国国际金融有限公司

中国银河证券股份有限公司

2008年1月24日