首先,从理论上看,一方面,社会的流动性存在不同层次的划分,一般分为央行能直接控制的基础货币层次,央行有相当控制能力的广义货币供应(M2)层次和央行影响力有限的金融资产层次。应该说广义层面上的流动性过剩,根源于深刻的世界、国内经济结构和国际货币体系,与美国前期长时间采取过于宽松的货币政策也有关系,中国货币政策的影响力相当有限。货币政策在解决流动性过剩问题上,能发挥作用的,一是通过改变货币乘数等,改变金融体系货币创造的潜在能力,二是通过用较长期限的资产对冲基础货币、影响银行的货币创造等,调整社会金融资产的期限结构,在一定范围内调整社会流动性的结构,使其对宏观经济的影响相对可控。

另一方面,货币反映的是有购买力的需求,在更多的时候是一个被动的因素,是以约束条件存在的。当前我国的资产、物价问题不仅仅只是短期的需求波动问题,还有深刻的中长期结构性因素在发挥作用。因此,有必要结合中长期的发展协调解决,货币政策更多的应关注短期需求波动,为经济结构改革创造有利的货币环境,赢得时间。当然,在结构性改革短期效果不明显,或资产、物价波动有可能失控,给经济造成的负面影响过大时,出于未雨绸缪的考虑,仍有必要采取严厉的货币政策,通过“釜底抽薪”的方式加以直接约束。

其次,我国紧缩性货币政策受到较多制约。

一是货币政策的独立性受到国际环境的较多制约。在理论上,资本的自由流动、固定汇率和货币政策的独立性三者不可同时成立(三元悖论)。我国是在这三者之间权衡,寻找平衡点,即资本的一定管制,汇率的有管理浮动和货币政策的有限独立。近些年的宏观调控就是在这三者中间的度上把握,不断调整。但不论怎么权衡,货币政策受国际环境的制约是不可避免的。典型的表现为利率这一政策工具的使用上。由于担心国际热钱的大量涌入,在汇率稳步升值的情况下,不得不小心谨慎地在一定幅度之内维持着中美利差。虽然利差是否是引起国际热钱涌入的主要原因还有一定争议,但大量热钱确实进入了中国,影响了中国货币政策的有效性。

二是我国货币政策仍是多目标的。经济增长和物价都是其目标,既要保证物价的稳定,更要维持适度的经济增长,改变过剩流动性并不是其唯一目的。当前,我国资产价格和物价上涨的原因较为复杂,既有流动性过剩原因,也有制度、机制等方面的原因,还与国际大环境也有关系。其中,流动性过剩是资产价格和物价上涨的必要条件,但并不是充分条件。进一步,流动性过剩,或者说需求还不是当前物价上涨的主要原因。作为以短期需求管理为主的货币政策,效果有限。从这个意义上说,降低流动性过剩的程度,确实会直接抑制资产和物价的上涨,但如果仅用货币政策手段调整,可能需要较大的幅度,会冲击实体经济。在维持实体经济基本稳定这一基本前提下,就不可能仅用货币政策解决流动性过剩。

三是货币政策的实施还需考虑金融体系的稳定。2002年以来,我国金融机构改革迈出了重要的一步,取得了显著的成绩,但金融机构的改革还没有完全转化为金融机构的竞争力,金融机构还没有经历经济衰退、低迷的考验。为此,为了给予金融机构一定的积累,在财务上增强其抗风险的能力,我国的存贷款利率还有严格的控制,且维持比国际一般水平较高的利差。较大的利差,加上金融机构资产、负债期限结构的变化进一步扩大了的利差,加剧了金融机构信贷扩张的冲动。在使用法定存款准备金率这一工具上,也刻意使得这一工具不成为“猛药”,在基础货币投放上给予一定的配合,导致基础货币同比增长较快,只有假定用央票来冻结提高法定存款准备金率需要增加的基础货币后,基础货币的增长率才在5%~10%之间。

最后,近些年我国的微观主体和宏观环境变化较大,以历史经验确定的“紧的”货币政策,在金融快速深化的环境下,其力度可能没有预期的那么大,原来相当有效的政策工具,其效果也需要进一步评估。

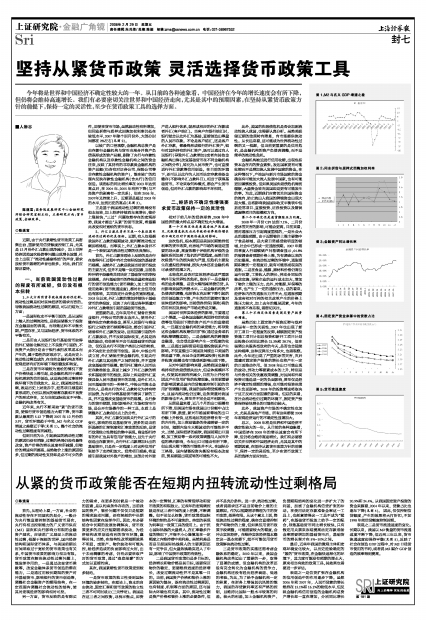

表现之一是信贷扩张在金融机构的信用创造中的作用逐步下降。虽然2006年和2007年,人民币贷款的增长维持在15.1%和16.1%的较低水平,但反映金融机构信用创造的金融机构总资产增长却一直在增加,分别同比增长20.9%和24.4%。从我国固定资产投资的资金来源看,2004年以来,贷款占比也逐年下降(见图4)。 因此,仅仅控制信贷额度,产生的效果将大打折扣,不如1998年前信贷额度控制时期。

表现之二是货币流通速度的变化。长期以来,我国以M2衡量的货币流通速度不断下降,但近两三年以来,货币流通速度却保持平稳(见图5),反映了社会在创造GDP过程中,对M2口径货币使用的节约,或者说M2媒介GDP创造的效率得到提高。