|

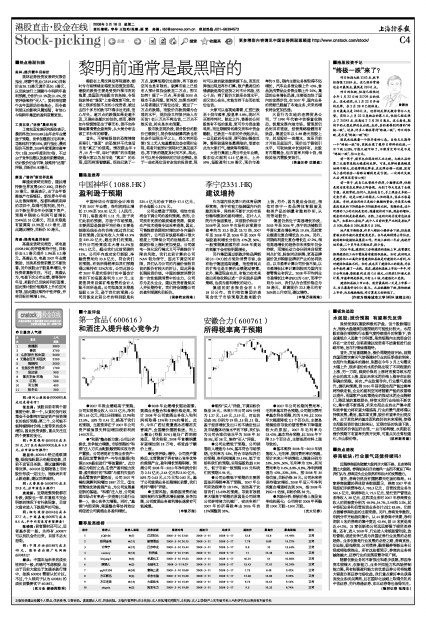

所得税率高于预期

●维持“买入”评级,下调目标价格至38元。未来三年公司EPS分别为1.27元、1.69元、2.19元,对应的动态PE分别为19倍、15倍、11倍。鉴于经济增长及出口的不确定性以及市场整体估值水平的下移,我们认为公司合理估值水平为2008年30倍PE,即38元,维持“买入”评级。

●公司业绩低于预期。公司销售收入增速为34%,基本符合市场预期,毛利率为23%,符合市场和我们的预期,净利润增速29.14%,低于市场和我们的预期。实现每股收益0.90元,低于市场一致预期0.95元和我们的预期0.96元。

●公司业绩低于预期的主要原因是所得税率高于预期。2007年公司有效税率为18.74%,远远高于此前我们13.69%的预测。导致有效税率大幅高于预期的原因是公司蚌埠公司蚌埠液力机械厂、安庆车桥厂2007年的所得税率由2006年的15%调整到33%。

●2007年公司的期间费用率、毛利率基本符合预期。公司期间费用率基本符合预期,约为9.9%,比2006年大幅度降低2.1个百分点,主要是规模经济导致的管理费率下降幅度较大的原因。2007年毛利率为23.42%,基本符合预期,比2006年下降2.5个百分点,主要是原材料上涨导致的。

●基本维持2008年-2010年销售收入、毛利率、期间费用率的预测。预计未来三年销售收入增速分别为33%、30%、30%,毛利率为23%,其间费用率为9.4%、8.8%、8.8%。净利润增速为42%、32%、30%。按2008年30倍估值,目标价格38元。公司未来将保持稳定增长,2008年后三年净利润复合增速将达到30%,按2008年PEG=1估值,目标价格38元。

●风险分析:钢铁价格上涨及竞争结构恶化;公司将在2008年再融资1000万股-1500万股。

(光大证券)