随着引人注目的中国证券市场的股权分置改革启动,进而开启了全流通的序幕。在从股权分置至全流通迈进的过程中,中国的市场投资者在托宾Q的引导下,将如何选择他们的投资策略,而在这些投资策略的作用下,资本市场的估值中枢又将发生什么变化,是值得关注的重要课题。

托宾Q值事实上就是股票市场对企业资产价值相对于生产这些资产的成本进行的估算,高Q值意味着高实物投资。因为股票的市值反应了公众对公司资产获利的预期,当Q值大于1时,即企业发行的股票的市场价值大于资本的重置价值时,意味着意愿资本存量要大于实际资本存量,这是实际资本存量在调整速度上的滞后,因而就出现企业发行的股票的市场价值大于资产的重置成本的情况。换句话说,当企业发行的股票的市场价值大于资产的重置成本时,资本的边际生产率(或者说边际收益)减去折旧以后的数值总是大于资本的租借成本,反映在Q值上,就是Q大于1。

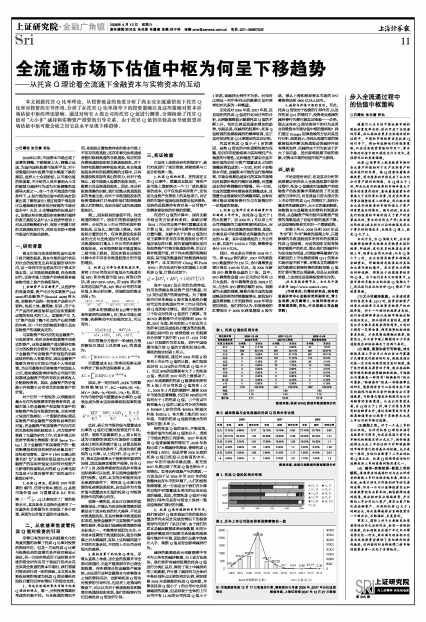

由此可见,当Q值较大时,企业会选择将金融资本转换为实物资本进行投资,即减持、发行更多的股票或者重组上市,投资也会因此加速;而当Q值小于1时,企业会将实物资本转换成金融资本,即继续持有股票或对其他企业进行股权兼并。在当前企业将做出何种选择,将取决于我国股票的实际Q值。由于我们在本文的测算中,A股市场的多数企业的托宾Q值都大于1,因此我们在此仅分析Q>1情况下的投资策略。

(1)大小非减持股票。从普通投资者的角度来看,Q>1时,投资金融资产的资本回报率不及投资实物资产的回报率高,对于一个理性的投资者来说,他们会选择将资金从金融市场抽出转而投向实业。然而值得注意的是,投资实业并不像买卖股票那样简单,只有对于拥有一定资金量、拥有投资机会的投资者来说,才会果断选择抛出股票,投资实业。而目前市场上解禁的不少非流通股股东却恰恰满足了这两个条件。

(2)增发、配股和发行可转债。增发新股是指上市公司以向社会公开募集方式增资发行股份的行为。配股是指公司按一定比例向现有股东发行新股,属于发行新股再筹资的手段,股东要按配股价格和配股数量缴纳配股款。可转换公司债券是一种附有“转换条件”的公司债券,“转换条件”就是一种根据事先的约定,债券持有者可以在将来某个规定的期限内按约定条件转换为公司普通股票。可转债与增发和配股同为公司再融资的重要渠道。从企业的角度来看,当Q值大于1时,除了出售自身拥有的金融资本外,通过再融资发行更多股票融通资金以投资于实物资本也是上市公司的市场化选择。

(3)新股上市。对于一个未上市的企业来说,也许用托宾Q理论来指导其投资并不简单,但是在我国目前并未市场化的新股定价方式之下,询价制度使得企业在上市的过程中对即将获得的市场价值已经有基本的把握。也正是这一原因,当他们在衡量了上市后的托宾Q值之后,托宾Q值便将成为他们选择是否上市的重要判断因素之一。

(4)减持-实物投资-新股上市的循环。将投资者的减持行为与企业所有者的新股上市行为结合起来看,理论上来说,如果不涉及不同套利环节的交易约束等,作为一个可以选择投资实业和证券投资的实业家来说,抛售获得流通的股票,然后转回实业领域投资,并不断向上市公司注入资产,将实业资产转化成金融资产,而面临托宾Q大于1的新企业,再次选择减持后重新投资另一个新企业,不断循环,反复套利。

事实上,国际上对于主要股东出售原有的公司之后的行为,会有一些限制性条款,比如该股东在若干年之内不得再涉足这一行业,然而国内的法制不完善为这些投资者提供了更加便利的套利途径。这种套利行为将使得二级市场的投资者再一次处于劣势地位。