|

⊙巴曙松 朱元倩 郑弘

2008年以来,中国资本市场出现了显著的调整,下跌幅度之大、调整之迅速,为国内国际股票市场所罕见,对于导致短时间内股票市场大幅度下跌的原因,业界人士众说纷纭,从市场估值的角度看,不少研究人员注意到大小非的解禁与减持行为成为市场调整的直接导火索之一。在一个全可流通的市场条件下,A股市场的估值中枢的决定因素出现了哪些变化?通过政策干预是否可以继续维持原来相对较高的市场估值水平?大非、小非等减持的标准是什么,促使这些非流通股东在解禁后减持的真正原因又是什么?从经济学理论上对此寻求解释和分析,有助于把握目前的非流通股东行为,同时也有助于理清市场运行的波动趋势。

一、研究背景

资本市场与实体经济的运行具有千丝万缕的联系,资本市场的运行状况对社会的投资支出具有直接的导向作用,这一导向作用也将反作用于资本市场本身。从市场发展趋势看,在全流通时代,证券市场上的资产价格将更多被实物市场上资产价格所导向。

1、金融资产与实物资产。从经济学的角度来看,资产可分为实物资产(real assets)和金融资产(financial assets)两大类。实物资产是指一切有形产品和生产资料,包括土地、建筑物、知识、用于生产产品的机械设备和运用这些资源所必需的有技术的工人。实物资产与“人力”资产包括了整个社会的产出和消费的内容,而一个社会的物质财富正是由实物资产的函数决定的。

与实物资产相对应的是金融资产,它包括货币、有价证券和股票等不同形式的资产。这些金融资产通过提供有吸引力的投资机会便利了投资的进入。由于金融资产对实物资产所创造的利润或政府的收入有要求权,因此金融资产能够为持有它们的公司或个人带来财富。当公司最终利用实物资产创造收入之后,就依据投资者持有的公司发行的股票或金融资产的所有权比例将收入分配给投资者。因此,金融资产的价值源于并依赖于公司相关的实物资产的价值。

对于任何一个理性的、以预期效用最大化作为投资原则的投资者来说,金融市场上的金融资产和实物市场中的实物资产均是可投资的对象,而在两者之间进行选择时,一个重要的指标便是实物资产和金融资产投资收益率的相对值。在金融资产和实物资产相互作用的关系和传导机制理论上,西方经济学家做了大量的研究工作,而其中诺贝尔经济学奖得主詹姆斯·托宾(James Tobin)关于金融资产和实物资产的一般均衡模型和传导机制的论述最具有广泛性和完善性,其中于1969年提出的著名的“Q”比率理论更是成为分析金融资产的实际价值变化如何对投资产生影响的权威观点,而托宾Q比率也因为其易于计算而被学者广泛的运用于数理分析中。

2、托宾Q理论。托宾在1997年所著的《货币、信贷与资本》指出,Q是指市场价值MV与重置成本RC的比率:■,Q比率决定了厂商的投资水平。其具体含义是指企业使用了一定量的社会资源为社会创造了多少财富,表现为以价值计量的企业效益。

二、从收益率角度看托宾Q值对投资的引导

尽管已有的研究从利润最大化的角度完整的诠释了托宾Q比率对投资的指导作用,但是一方面托宾Q比率与投资收益的直接关系并没有被显示表达,另一方面在将适用于国际资本市场的理论研究应用于我国目前尚未完全实现全流通的资本市场时,我们需要对理论进行进一步的检验。本文将从投资收益率的角度为托宾Q理论提供在股权分置仍旧存在情况下的理论支持。

1、尚未全流通的资本市场中托宾Q理论的特点。第一,分析投资策略时考虑的对象不同。与全流通的情况不同,在股权分置依然存在的资本市场上不仅存在流通股,还存在着无法流通或者暂时限制流通的非流通股,相应的存在着流通股股东和非流通股股东。对于均持有股票的两种股东来说,在非流通股股东持有的股票限售的过程中,只有流通股股东拥有卖出的权力,而对于选择从二级市场购入股票的股东来说,一般都只会是流通股股东。因此,在分析投资策略的时候,我们仅能从流通股股东的角度出发,而对于非流通股股东的投资策略我们只考虑在他们限售股解禁之后的情况,也即当他们成为流通股股东时。

第二,股东获益的途径不同。在全流通的情况下,股东们的获益途径有两种,分别为从上市公司的利润中获取收益,以及从二级市场上获益。而在股权分置的时代,仅有流通股股东获益的方式与全流通时代的股东相同,非流通股却只能从上市公司的利润中获取收益,而在限售阶段不能直接从二级市场上获益,因此在资本回报的计算中并不存在非流通股部分的市值的增加。

2、托宾Q比率与投资收益比率。若将上市公司的总市值划分为流通市值MV1和非流通市值MV2两部分的话,即MV=MV1+MV2,用MPK表示资本的总边际产品,MV表示公司的市场价值,δ表示折旧率,则该阶段的资本回报r为:

■

当资本的预期回报E(r)等于投资者所要求的回报率rk时,资本市场出现均衡,依据等式中对回报的定义,可以写为:

■ 利用常微分方程中一阶线性方程的解法可通过上式求得MV1的现值为:

■

而重置成本RC的净回报率无形中界定了资本的边际效率R,即:

■ 因此,在一定时间内,MPK为常数的特殊情况下,RC=MPK/(R+δ),MV1= (MPK-(rk+δ)MV2 )/(rk+δ),因此,作为市场价值与重置成本比率的Q就表达成为资本边际效率和贴现率的函数:

■

此时,表示为市场价值与重置成本比率的Q值仍旧能对投资进行引导。这样,便将不易测算的R、rk和δ转化成为可观察的表现为市场股价与重置成本比例关系的统计值Q,这便是股权分置仍旧存在的条件下,托宾为我们提供的Q比率。从上式分析,当Q大于1时,资本边际效率大于投资者所要求的回报,因此选择实物资产投资,而当Q小于1时,投资者要求的回报并非资本边际效率可以达到,所以选择金融资产进行投资。这样,本文的分析就在尚未全流通的条件下,将托宾Q比率与投资的收益率联系起来,这也是作为市场价值与重置成本比值的托宾Q对投资指导作用的核心所在。

值得一提的是,由此可以得到的直接推导是,不能认为决定投资策略的因素是由于成本收益的巨大差异,不论是对流通股股东,还是对解禁非流通股股东来说,投资金融资产与实物资产回报率的差异,将是他们选择投资策略的根本标准之一,不能简单说因为大非、小非成本显著低于流通股股东,就会在解禁之后大幅减持,实际上这种减持基于不同的市场状况、不同的上市公司会有很大的差异。

3、股权分置下的托宾Q理论。尽管从直观上考虑,当企业的股票并非全部可流通时,企业不能按照市价出售全部股票,存在着部分的金融资产被冻结,无法进行这种金融资本与实物资本之间的套利活动,会影响托宾Q理论对投资的引导作用。但是在上述推导的假设下,可以认为对于流通股股东和解禁非流通股股东来说,他们的投资行为仍旧被托宾Q理论所引导。

三、实证检验

正是在上述理论研究的指导下,我们对其进行了实证检验,检验结果与上述分析结果一致。

1、托宾Q值的测算。在托宾定义的Q比率中,重置成本就是厂商在产品市场上重新购买一个工厂或机器设备的成本,它不仅包括有形资产,还包括企业资产负债表上的其他项目,而证券的市场价值既包括股票也包括债务,反映的是股票持有者对某一公司资产的剩余索取权的价格的预期。

在进行Q值的计算中,国内文献中给出的方法多种多样。袁绪亚等(2001)用公司总资产替代重置成本来计算Q值。由于国内长期存在的股权分置问题,文献中关于计算Q值的讨论主要集中在存在非流通股时公司市值应该怎样计算,较为普遍的算法是用每股净资产代替非流通股价格,用以计算非流通市值。对于尚未流通的限售股来说,其市值的衡量我们依然选择每股净资产。本文采用对Chung和Pruitt(1994)的方法进行变化的基础上计算托宾Q值,计算公式如下:

■

其中DEBT是公司的负债净值,利用负债减去流动资产进行衡量,而TA则为总资产的账面价值。为了能够纵向讨论在我国A股市场从股权分置时代迈向全流通时代中上市公司的托宾Q值的变化情况,我们分别选择了三个时点对托宾Q值进行了测算。在WIND数据库中分别选择到2006年底、2007年底、和当前的三个时点为止的所有已经完成股权分置改革的股票,在剔出其中的ST或曾经被ST的股票后分别留下其中的1142只、1331只和1367只股票作为样本股,进行中国股票市场目前Q值的计算和区间分类。得到的结论如表1所示。

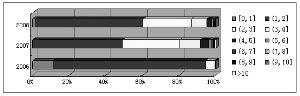

不难发现,通过对2006年底A股所有上市公司Q值的计算,我们发现此时有11.21%的公司托宾Q值小于1,而近89%的股票拥有大于1的托宾Q值。然后在2007年的上涨推动下,2007年底测算的托宾Q数据表明所有的A股上市公司托宾Q值均在1之上。2008年3月底的测算中,随着2008年市场的显著调整,仍旧有98%的公司具有大于1的托宾Q值。三个时点中拥有最大Q值的三家公司分别为张裕A(000869),安信信托(600816)和威尔科技(002016)。在大幅上涨后的2007年底,市场的托宾Q值拥有最大的均值和方差(见图1)。

细究托宾Q值的变化,不难发现,市场价值作为托宾Q值的分子,受到了市场走势的正向影响。2007年在托宾Q值普遍偏高的情况下,2008年各股出现了大幅减持的局面,使得托宾Q向均值1回归,但是尽管2006年底的托宾Q值已经显示出较高的水平,2007年的市场却非跌反涨,甚至到2007年底出现了托宾Q值全部大于1的情况。思考这种现象产生的原因,一方面是由于从2006年至2007年的投资整体处在牛市的环境下,人们的投资热情高涨,另一方面是由于我们在计算的过程中对重置成本采用的近似而造成的偏差。因此,究竟托宾Q值对于投资的引导作用是否与理论上保持一致是值得我们探讨的问题。

2、托宾Q值对减持的引导作用。我们尝试对Q值在我国目前的股权分置改革尚未完全完成的情况下的投资指导作用进行了实证分析,由于我们的样本是截面数据或者面板数据,利用计量经济模型进行因果关系检验的结果很可能并不可靠,因此我们从数字的统计入手,观察Q值是否会影响减持行为。

减持的数据选自天相数据库中至今为止所有的减持数据,与上述方法类似,我们将所有减持股票的托宾Q值进行分类汇总后,得到了表2中减持列的三组数据,并计算了减持列与全体列中各区间所占比例的相对比例,例如按照2006年底测算的托宾Q值来看,尽管在托宾Q值小于1的公司中也存在着减持的现象,但是相较于全体的上市公司中有11.2%的公司托宾Q值小于1来说,该减持比例并不为多。而相对比例这一列中所列出的数据正是对两者相对关系的一种衡量。

无论是对2006年底、2007年底、还是现在的托宾Q值进行区间分布的分析,比例数据都显示随着托宾Q值的不断上升,相对比例呈现逐步增加的趋势,也就是说,在减持的股票中,托宾Q值较高的股票被减持的概率较高,这正是对前述托宾Q比率理论的实证证明。

究其在托宾Q值小于1时的原因,虽然Q理论的内在逻辑性较为完整,但仍存在经验结果与实际情况产生偏差的可能性。这种偏差主要由企业市场价值的估价与资产重置成本之间的调整时滞造成的:一方面,相对于实物资本市场,金融资本市场的运行效率较高,市场会根据迅速变化的实际市场情况对股票价格进行随时地调整,而重置成本的价格调整相对缓慢,另一方面,企业的重置存在着较高的调整成本,且重置企业需要较长的调整周期。这种时滞可能会导致投资行为与市场情况中一定程度的背离。

3、托宾Q值所引发的再融资行为和新股上市行为。在托宾Q值大于1的大前提下,自2008年1月以来上市公司再融资的力度和密度明显加大,而2008年以来已实施的包括增发、配股、分离交易可转债等形式再融资的公司达到44家,其中实施增发的上市公司35家,共发行445276.5万股,筹集资金合计559.9亿元。

同时,有众多公司将在2008年上市。据Wind资讯统计,2007年的新股IPO数量预计为120只,合计募集资金预计高达4469.96亿元,是2006年新股IPO募集资金量的2.7倍。其中,IPO募集资金超100亿元的公司有12只大盘股,合计募集资金达3828.9亿元,占全年IPO募资总额的85%。根据普华永道的预测,随着内地企业的发展成熟及经济的持续稳健增长,新股发行量及筹资额上升的趋势在2008年将会更加明显。他们同时认为,如果香港的红筹股可于2008年获准登陆A股市场,那么上海和深圳资本市场的IPO募资将达到4800亿元人民币。

4、减持与价值中枢的重估。至此,托宾Q理论对于投资的引导作用,以及在托宾Q>1的情况下,投资者会选择的减持等行为都已被实证检验一一证明,那么这些在Q理论指导下的行为是否会导致资本市场估值中枢的重构呢?我们通过Granger因果检验的方法对其进行分析,结果显示,单纯从股票市场的指数高低来判断非流通股是否减持并没有得到支持,而减持这个行为却由于扩大了供应量、进而影响股票市场的指数,对资本市场的估值中枢产生影响。

四、结论

不论是理论论证,还是实证分析的结果都证明在步入全流通股票市场的过程中,托宾Q值确实对金融资产和实物资产的投资操作策略起到了至关重要的引导作用,而在我国目前大部分的上市公司的托宾Q>1的情况下,股权分置改革的逐渐进行,大小非的逐步解禁,实物资本与金融资本的套利机制逐步形成,从金融资产转而投向实物资产投资的策略造成了估值中枢的逐步下移。这是值得投资者关注的一个重要趋势。

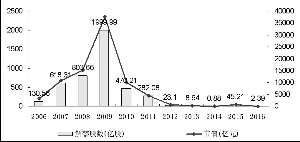

如图2所示,2008年和2009年是“大非”和“小非”解禁的高潮之年,只要解禁的非流通股股东所持有的股票其托宾Q值较高,而这些股东又拥有投资实物资产的机会,那么他们的减持行为往往较为明显,而增发等再融资行为和新股的上市也都将使得Q>1的资本市场估值中枢下移。尽管本文的测算中因为数据可获得性等的限制导致Q值的计算可能会出现偏差,但是从总体趋势看,上述结论是值得投资者关注的。

(本文系报告删节本,全文见中国证券网https://www.cnstock.com)

(作者单位:巴曙松研究员,国务院发展研究中心金融研究所副所长、博士生导师;朱元倩博士,中国科学技术大学管理学院;郑弘,中央财经大学金融学院)

表1. 托宾Q值的区间分布

| 股价的时间 | 2006-12-29 | 2007-12-31 | 2008-3-28 |

| 财务数据时间 | 2006年年报 | 2007年三季报 | 最新财务报告 |

| 托宾Q值区间 | 公司数 | 百分比 | 公司数 | 百分比 | 公司数 | 百分比 |

| [0,1] | 128 | 11.21% | 0 | 0.00% | 22 | 1.61% |

| (1,2] | 949 | 83.10% | 654 | 49.14% | 802 | 58.67% |

| (2,3] | 58 | 5.08% | 414 | 31.10% | 361 | 26.41% |

| (3,4] | 5 | 0.44% | 152 | 11.42% | 115 | 8.41% |

| (4,5] | 2 | 0.18% | 57 | 4.28% | 33 | 2.41% |

| (5,6] | 0 | 0.00% | 23 | 1.73% | 14 | 1.02% |

| (6,7] | 0 | 0.00% | 11 | 0.83% | 7 | 0.51% |

| (7,8] | 0 | 0.00% | 4 | 0.30% | 7 | 0.51% |

| (8,9] | 0 | 0.00% | 8 | 0.60% | 2 | 0.15% |

| (9,10] | 0 | 0.00% | 3 | 0.23% | 2 | 0.15% |

| >10 | 0 | 0.00% | 5 | 0.38% | 2 | 0.15% |

| 总计 | 1142 | 100.00% | 1331 | 100.00% | 1367 | 100.00% |

| 均值 | 0.74 | 1.86 | 1.60 |

| 方差 | 1.10 | 1.34 | 1.15 |

| 最大值 | 3.71 | 18.00 | 18.18 |

数据来源:根据WIND数据库数据整理分析

表2. 减持股票与全体股票的托宾Q区间分布比较

| 2006 | 2007 | 2008 |

| 区间 | 全体 | 减持 | 相对比例 | 全体 | 减持 | 相对比例 | 全体 | 减持 | 相对比例 |

| [0,1] | 11.20% | 8.60% | 0.77 | 19.10% | 15.70% | 0.82 | 27.70% | 22.70% | 0.82 |

| (1,2] | 83.10% | 85.30% | 1.03 | 50.60% | 49.30% | 0.98 | 49.90% | 50.40% | 1.01 |

| (2,3] | 5.10% | 5.20% | 1.02 | 17.80% | 19.30% | 1.09 | 15.00% | 16.50% | 1.1 |

| (3,4] | 0.40% | 0.60% | 1.32 | 7.00% | 8.40% | 1.2 | 4.00% | 6.40% | 1.63 |

| (4,5] | 0.20% | 0.30% | 1.65 | 2.80% | 3.10% | 1.11 | 1.50% | 6.40% | 0.91 |

| >5 | 0.00% | 0.00% | 0 | 2.80% | 4.20% | 1.51 | 1.70% | 2.50% | 1.5 |

数据来源:根据天相数据库数据整理分析