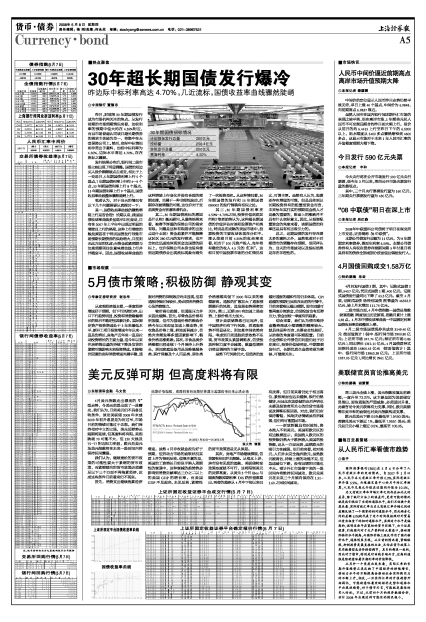

从宏观经济基本看,一季度经济增速好于预期,但下行风险仍存,出口下行趋势明显,投资和消费稳健增长的背后不确定性因素仍多。实际固定资产投资增速处于3年来最低水平,新开工项目投资增速今年以来一直是负增长,房地产近年来一直是拉动投资增长的主要力量,但今年以来住房销售总量的持续下降及信贷的紧缩可能影响未来投资增速。扣除物价因素的实际消费增速尚属平稳,通胀对消费的抑制效应尚未显现,但若通胀持续时间较长,势必损害消费信心及消费能力。

物价高位趋缓,但通胀压力并未因此缓解。首先,尽管食品价格有所放缓,但作为基础价格的粮食价格今年以来却呈加速上涨态势,在农资品价格上涨、耕地面积减少、自然灾害频发等多重因素影响下,粮食价格易涨难跌。其次,非食品类价格涨幅已经连续7个月保持上升势头,居民家庭设备用品及维修服务类、医疗保健及个人用品类、居住类价格涨幅均创下2000年以来的涨幅新高。通胀的扩散加大了通胀预期提升的风险,其发展态势需密切关注。第三,近期PPI有加速上扬态势,上游价格压力加大。

预计美联储降息已近尾声,但中国经济仍有下行风险,若通胀形势不明显恶化,则加息空间依然有限。考虑到目前通胀前景依然不乐观,货币政策从紧基调难改,信贷投放控制力度不会减弱,数量型调控仍将是调控的主要手段。

虽然下行风险仍大,但经济的放缓对通胀的缓和作用仍未体现。CPI趋缓的预期已反映在此前的行情中,目前来看难以超出预期。股市回暖可能再度分流资金,信贷投放也有反弹压力,资金面较一季度有所趋紧。

综合来看,我们认为债市维持盘整格局或小幅调整的概率较大。就具体品种而言,央票安全性较好,从防御的角度看可积极配置;目前企业债和公司债信用利差仍处于历史高位,投资价值较明显。中期票据发行后,长期优质企业债将更为稀缺,可继续关注。