|

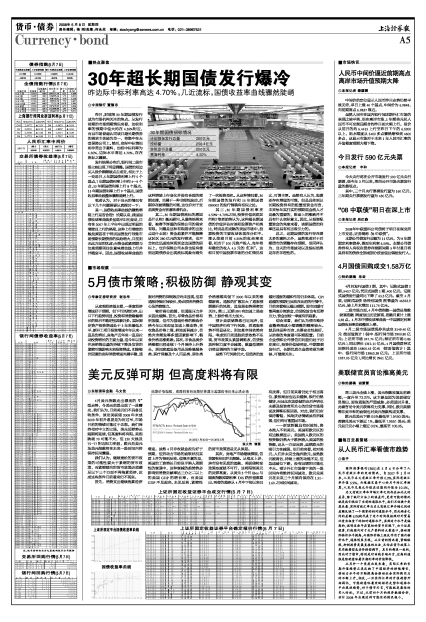

昨日,财政部30年期国债发行成为市场机构关注的焦点。从发行前期的市场预期情况来看,加权利率的预期中值大约在4.35%附近,而且市场普遍认同该只超长期债券的需求主体较为单一,将集中在大型保险公司上。然而,实际中标情况却非常出乎意料,加权中标利率为4.50%,边际水平高达4.70%,存在流标之嫌疑。

发行结果公布后,银行间二级市场立刻出现了明显调整。国债的双边买入报价频频被点击成交,相比于上一交易日,5年期国债利率上行5个基点,7年期国债利率上行约4—5个点,10年期国债利率上行8个基点,15年期国债利率上行9个基点,国债收益率曲线整体骤然陡峭上行。

笔者认为,对于当天的情况有以下几个问题需要认真探讨一下:

其一,国债收益率曲线的骤然增陡上行是否合理?长期以来,我国国债收益率曲线多呈现平坦化变动,只有在2007年上半年中出现过明显的增陡且上行的格局,这种上行增陡的触发原因在于特别国债发行导致市场预期长期债券的供给增大,目前则无此方面的忧虑;而资金趋紧预期与加息预期则往往意味着曲线上行并伴随变平。因此,国债收益率曲线的这种增陡上行变化并没有合理的预期支撑,当属于一种非理性波动,后期存在被调整的可能,这也许对于交易类资金而言意味着机会。

其二,30年期国债流标的原因是什么呢?毫无疑问,从最终结果来看,被寄予厚望的保险公司的需求有限。问题是这种有限需求的出发点是什么呢?资金趋紧并不能解释这区区280亿元的发行需求,也不会如此迅速地体现到金边国债的招标上。也许保险公司本身也没有想到这期债券会出现流标现象而痛失了一次投资良机。从这种情况看,30年期国债的发行和15年期国债080002的发行倒确有相似之处。

其三,30年期国债利率在4.50%-4.70%之间,投资价值到底如何呢?笔者始终认为,这种超长期国债的价值评估应该和股票资产相类比,特别是在成熟的美国市场中,股票投资的主要收益体现在分红中。那么按照目前4.50%的收益率来看,相当于100元资产投入,每年将有稳定的收入4.5元的“红利”。这和目前中国股票市场的分红情况相比,可谓丰厚。虽然有人认为,股票还存在增值的可能,但是具体到以长期投资持有的配置型资金而言,未来每年实打实的预期现金流入才是最为重要的,账面上的涨跌并不具有什么实际意义。因此,从投资配置资金的角度来看,该期国债的利率还是具有相当吸引力的。

总之,这期国债的发行存在着太多的意料之外,虽然笔者对于后期债市的调整存在预期,但同样认为,当天的市场波动以及投标结果是存在非理性的。