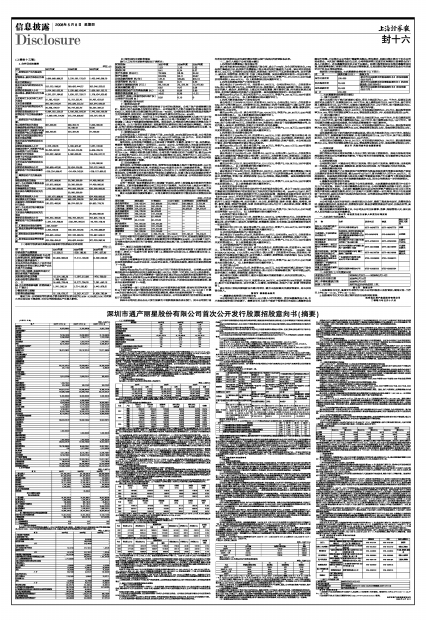

3、合并现金流量表

单位:元

| 项目 | 2007年度 | 2006年度 | 2005年度 |

| 一、经营活动产生的现金流量: | |||

| 销售商品、提供劳务收到的现金 | 3,699,868,866.35 | 2,378,191,172.67 | 1,453,846,598.70 |

| 收到的税费返回 | |||

| 收到的其他与经营活动有关的现金 | 215,113,186.95 | 180,692,444.27 | 205,246,555.02 |

| 经营活动现金流入小计 | 3,914,982,053.30 | 2,558,883,616.94 | 1,659,093,153.72 |

| 购买商品、接受劳务支付的现金 | 4,291,597,164.83 | 1,838,157,229.17 | 1,178,634,939.63 |

| 支付给职工以及为职工支付的现金 | 21,182,422.91 | 13,721,232.42 | 10,451,621.05 |

| 支付的各项税费 | 592,784,072.04 | 243,850,322.25 | 205,544,930.65 |

| 支付的其他与经营活动有关的现金 | 78,458,570.47 | 90,775,032.45 | 48,307,209.23 |

| 经营活动现金流出小计 | 4,984,022,230.25 | 2,186,503,816.29 | 1,442,938,700.56 |

| 经营活动产生的现金流量净额 | -1,069,040,176.95 | 372,379,800.65 | 216,154,453.16 |

| 二、投资活动产生的现金流量: | |||

| 收回投资所收到的现金 | 987,000.00 | 960,504.72 | 7,000,000.00 |

| 取得投资收益所收到的现金 | 15,160.45 | 45.00 | |

| 处置固定资产、无形资产和其他长期资产收回的现金净额 | 288,450.53 | 234,207.50 | 57,700.00 |

| 处置子公司及其他营业单位收到的现金净额 | |||

| 收到的其他与投资活动有关的现金 | |||

| 投资活动现金流入小计 | 1,275,450.53 | 1,209,872.67 | 7,057,745.00 |

| 购建固定资产、无形资产和其他长期资产支付的现金 | 28,592,967.00 | 22,634,116.58 | 6,636,428.76 |

| 投资所支付的现金 | 192,007,480.00 | 3,000,000.00 | 216,328,917.27 |

| 取得子公司及其他营业单位支付的现金净额 | |||

| 支付的其他与投资活动有关的现金 | 2,210,000.00 | ||

| 投资活动现金流出小计 | 220,600,447.00 | 25,634,116.58 | 225,175,346.03 |

| 投资活动产生的现金流量净额 | -219,324,996.47 | -24,424,243.91 | -218,117,601.03 |

| 三、筹资活动产生的现金流量: | |||

| 吸收投资收到的现金 | 351,672,808.00 | 30,300,000.00 | 14,400,000.00 |

| 其中:子公司吸收少数股东投资收到的现金 | 155,672,808.00 | 30,300,000.00 | 14,400,000.00 |

| 取得借款收到的现金 | 1,910,000,000.00 | 440,000,000.00 | 620,000,000.00 |

| 收到其他与筹资活动有关的现金 | 50,000,000.00 | ||

| 筹资活动现金流入小计 | 2,261,672,808.00 | 520,300,000.00 | 634,400,000.00 |

| 偿还债务支付的现金 | 820,000,000.00 | 669,820,000.00 | 585,000,000.00 |

| 分配股利、利润或偿付利息支付的现金 | 150,522,400.00 | 88,974,092.16 | 69,893,718.78 |

| 其中:子公司支付给少数股东的股利、利润 | |||

| 支付其他与筹资活动有关的现金 | 50,000,000.00 | ||

| 筹资活动现金流出小计 | 970,522,400.00 | 758,794,092.16 | 704,893,718.78 |

| 筹资活动产生的现金流量净额 | 1,291,150,408.00 | -238,494,092.16 | -70,493,718.78 |

| 四、汇率变动对现金的影响 | -281,184.97 | ||

| 五、现金及现金等价物净增加额 | 2,504,049.61 | 109,461,464.58 | -72,456,866.65 |

| 加:期初现金及现金等价物余额 | 416,692,444.84 | 307,230,980.26 | 379,687,846.91 |

| 六、期末现金及现金等价物余额 | 419,196,494.45 | 416,692,444.84 | 307,230,980.26 |

(二)非经常性损益明细表及扣除非经常性损益后的净利润

单位:元

| 项 目 | 2007年度 | 2006年度 | 2005年度 |

| 非流动资产处置损益 | -5,228.11 | -339,180.92 | -341,637.85 |

| 计入当期损益的政府补助(与公司业务密切相关,按照国家统一标准定额或定量享受除外) | 20,600,000.00 | 17,214,100.00 | 8,200,000.00 |

| 企业合并的合并成本小于合并时应享有被合并单位可辨认净资产公允价值产生的损益 | |||

| 因不可抗力因素,如自然灾害而计提的各项资产减值准备 | |||

| 其他营业外收支净额 | -5,214,282.36 | -1,597,212.88 | -476,700.00 |

| 其他非经常性损益项目 | 1,288,886.93 | ||

| 小 计 | 16,669,376.46 | 15,277,706.20 | 7,381,662.15 |

| 减:企业所得税影响数(所得税减少以“-”表示) | 1,541,300.19 | 2,714,292.83 | 2,442,878.51 |

| 少数股东所占份额 | |||

| 非经常性损益净额 | 15,128,076.27 | 12,563,413.37 | 4,938,783.64 |

最近三年,公司非经常性损益占营业利润的比例分别为3.60%、4.35%及2.16%,比例较小并总体呈现下降趋势,未对公司经营成果产生重大影响。

(三)报告期内主要财务指标

发行人三年的主要财务指标如下表所示:

| 财务指标 | 2007年度 | 2006年度 | 2005年度 |

| 流动比率 | 1.53 | 1.10 | 1.23 |

| 速动比率 | 0.41 | 0.34 | 0.27 |

| 资产负债率(母公司) | 79.26% | 98.56 | 94.49 |

| 资产负债率 | 83.92% | 90.11 | 90.67 |

| 应收账款周转率(次/年) | 137.51 | 256.96 | 835.19 |

| 存货周转率(次/年) | 0.60 | 0.31 | 0.30 |

| 息税折旧摊销前利润(万元) | 86,182.26 | 32,533.56 | 15,975.62 |

| 利息保障倍数(倍) | 6.85 | 4.97 | 2.08 |

| 每股经营活动产生的现金流量(元) | -2.32 | 0.89 | 3.60 |

| 每股净现金流量(元) | -0.01 | 0.26 | -1.21 |

| 无形资产(扣除土地使用权和采矿权)占净资产的比例(%) | 0.03 | 0.10 | 0 |

十、管理层讨论与分析

(一)财务状况分析

报告期内公司资产规模快速增长得益于公司的快速发展。公司开发产品销售情况良好,各期开发产品余额占存货的比例很小。公司流动资产占资产总额的比例基本保持在90%以上,流动负债占负债总额的比例在70%—95%间。公司流动负债主要为商品房预售产生的预收款项,报告期内,公司预收款项占流动负债的比例在65%—80%间。

公司资产质量良好。与同行业上市公司相比,公司应收账款周转率大大高于行业平均水平。存货周转率较行业平均水平略低,一是由于公司开发规模扩大,同时增加了较多土地储备;二是由于预收款项持续增加所致。报告期内,公司流动比率和速动比率基本处于合理区间。由于开发项目预售良好,预收款项的快速增长以致公司速动比率略低。未来年度,公司开发项目预收款项会逐步确认为营业收入,会对公司经营业绩形成有力支撑,也会有效的改善公司财务指标。

(二)经营状况分析

公司的营业收入主要来自于房地产开发。2005年度、2006年度和2007年度,本公司房地产实现主营业务收入为91,580.04万元、130,965.01万元和258,190.29万元,分别占当期主营业务收入的97.59%、98.13%和98.73%。主营业务突出,经营稳健。

报告期内,公司房地产销售收入主要来自于南萧埠·文景苑、新城市广场、金色家园、南萧埠·御景苑和金色海岸一期等项目。2005年-2007年,公司营业收入的年复合增长率为67.00%,净利润的年复合增长率为119.53%。最近三年,公司的净资产收益率分别达到30.05%、44.02%和40.92%,平均为38.33%;销售净利率分别达到10.03%、15.08%和17.33%,平均为14.15%。伴随公司经营业绩的增长,公司的资产规模也实现了迅速扩张,截至2007年末,公司总资产达816,901.67万元,较2005年期初增长194.80%,净资产为111,449.44万元,较2005年初增长405.91%。公司在产品质量、市场定位等方面的综合竞争优势,将为公司连续、稳定的盈利提供了保障。

(三)现金流量分析

报告期内,公司利润总额逐年增长,经营性现金流量基本保持平衡增长态势,2007年度经营性现金流量净额为负值,主要是因为2007年度的支付的土地款较多所致。。报告期内,公司销售商品收到的现金与主营业务收入的比例大于1,经营活动现金回收情况良好。报告期内,公司投资支出主要为收购产权和设立联营企业、在建工程支出及购建固定资产支出。报告期内,公司筹资活动现金流入主要为银行借款。总体而言,公司现金流状况反映了公司良好的经营状况。

(四)盈利能力的未来趋势分析

公司一直坚持“保证适量优质的土地储备”的原则,要求土地储备具有较强的升值和开发潜力,又要求储备量能满足公司三至五年的开发需求。为应对未来土地成本可能的上涨趋势,公司一方面将加强对宏观市场的研判,以确保用适宜的价格获取土地;另一方面将通过提高项目运营效率、制订适宜的销售策略来加快资金周转以获取良好的经济效益。

截止本招股意向书摘要签署日,公司在建项目和拟建项目可售面积和未预售面积如下表:

单位:平方米

| 项目名称 | 建筑面积 | 可售面积 | 已交付面积 | 已预售面积 | 未预售面积 |

| 金色海岸项目 | 219,455.94 | 162,800.00 | 72,108.45 | 160,088.01 | 2,711.99 |

| 万家花城一期项目 | 238,812.00 | 185,504.36 | — | 182,238.30 | 3,266.06 |

| 万家花城二期项目 | 124,551.00 | 95,226.00 | — | 30,855.83 | 64,370.17 |

| 金色蓝庭项目 | 118,370.00 | 96,020.00 | — | — | — |

| 新城时代项目 | 196,671.00 | 144,329.00 | — | — | — |

| 阳光海岸项目 | 114,000.00 | 83,400.00 | — | — | — |

| 滨江·千岛湖湖滨花园 | 60,122.00 | 60,122.00 | — | — | — |

| 杭汽发项目 | 433,953.00 | 330,553.00 | — | — | — |

| 城市之星项目 | 319,990.00 | 222,120.00 | — | — | — |

| 镜湖项目 | 233,867.00 | 177,417.00 | — | — | — |

| 湘湖项目 | 291,550.00 | 233,240.00 | — | — | — |

| 合 计 | 2,351,341.94 | 1,790,731.36 | 72,108.45 | 373,182.14 | 70,348.22 |

目前公司拥有的在建和拟建项目土地权益面积100.87万平方米,权益规划建筑面积为205.45万平方米。上表所列在建项目和拟建项目预计将陆续在2008年—2012年竣工交付。公司将加强对这些项目的开发管理,高效高品质地实施开发,以取得良好的经济效益和社会效益。

十一、最近三年股利分配情况

根据本公司《公司章程》所规定的利润分配政策,本公司税后利润按下列顺序和比例分配:1、弥补上一年度的亏损(如有亏损);2、提取法定公积金10%;3、提取任意公积金;4、支付股东股利。

1、2005年度

根据经公司董事会审议通过并经公司股东会批准的2005年度利润分配方案:按当年实现净利润提取10%法定公积金、10%法定公益金,不派发现金股利,剩余未分配利润结转下一年度。

2、2006年度

根据公司2006年8月10日和2006年10月31日召开的临时股东会决议,公司将2005年度账面结余未分配利润分别向全体股东分配2,500万元(含税,下同)和3,100万元现金股利;

根据2007年3月25日公司董事会一届四次会议通过的2006年度利润分配预案并经公司2006年度股东大会批准的2006年度利润分配方案:按当年实现净利润(扣除已折股的2006年1-10月净利润170,760,835.38元)提取10%法定公积金,不派发现金股利和股票股利,剩余未分配利润结转下一年度。

3、2007年度

公司董事会一届十五次会议审议通过2007年度利润分配预案:按当年实现净利润(弥补由于执行新企业会计准则形成的期初母公司未分配利润-376,411,724.73元后)计提10%的法定盈余公积,不派发现金股利和股票股利,剩余未分配利润结转下一年度。

4、根据本公司2007年第四次临时股东大会决议,公司在股票发行前的利润分配遵循如下方式处理:

如果本公司向社会公众公开发行股票的申请获得批准并成功发行,则本公司发行当年所实现的利润和以前年度的滚存利润由发行完成后的新老股东共享。

十二、发行人控股子公司的基本情况

1、杭州滨江房屋建设开发有限公司

该公司的前身为杭州滨江房屋建设开发公司,成立于1992年,为全民所有制企业。1996年滨江集团成立后,杭州滨江房屋建设开发公司成为滨江集团的子公司。该公司目前注册资本1,000万元,公司拥有100%的股权,注册地址:杭州市江干区庆春东路38号,法定代表人:戚金兴,经营范围:房屋开发(三级),商品房销售。其他无需报经审批的一切合法项目。

截至2007年12月31日,该公司总资产52,022.73万元,净资产16,473.18万元;2007年度实现净利润13,898.44万元。(以上财务数据已经天健所审定)。

2、杭州金色家园房地产开发有限公司

该公司成立于2004年4月7日,注册资本1,000万元,公司出资900万元,占注册资本90%;房开公司出资100万元,占注册资本10%,注册地址:上城区白马庙巷17号206-208室,法定代表人:戚金兴,经营范围:上城区东至规划道路、南至富春江路、西至规划轨道交通用地、北至钱江路地块的房地产开发及经营。其他无需报经审批的一切合法项目。

截至2007年12月31日,该公司总资产13,704.30万元,净资产8,267.72万元;2007年度实现净利润4,557.09万元。(以上财务数据已经天健所审定)。

3、杭州万家花城房地产开发有限公司

该公司成立于2004年10月20日,注册资本3,000万元,公司出资2,700万,占注册资本90%;房开公司出资300万,占注册资本10%,注册地址:杭州市拱墅区莫干山路1367号,法定代表人:戚金兴,经营范围:开发、经营:杭政储出(2004)32号地块;批发、零售:建筑材料,装饰材料,五金交电。

截至2007年12月31日,该公司总资产226,434.96万元,净资产8,391.89万元;2007年度尚未实现营业收入。(以上财务数据已经天健所审定)。

4、杭州千岛湖滨江房地产开发有限公司

该公司成立于2004年12月20日,注册资本7,000万元,公司出资6,300万元,占注册资本90%;房开公司出资700万元,占注册资本10%,注册地址:淳安县千岛湖镇排岭南路68号,法定代表人:戚金兴,经营范围:房地产开发经营;室内外装璜。

截至2007年12月31日,该公司总资产25,122.20万元,净资产6,011.18万元;2007年度尚未实现营业收入。(以上财务数据已经天健所审定)。

5、杭州望江阳光投资有限公司

该公司成立于2006年6月13日,注册资本5,000万元,目前,杭州滨江置业有限公司、杭州华兴实业公司、杭州友好饭店有限公司分别持有40%、41%、19%的股权,注册地址:杭州市上城区白马庙巷17号316室,法定代表人:朱慧明,经营范围:房地产投资。本公司通过滨江置业、友好饭店间接持有该公司59%的股份。

截至2007年12月31日,该公司总资产5,154.84万元,净资产5,005.11万元;2007年度尚未实现营业收入。(以上财务数据已经天健所审定)。

6、杭州阳光海岸房地产开发有限公司

该公司成立于2005年9月14日,注册资本3,000万元,公司出资1,560万元,占注册资本52%;浙江城建房地产集团有限公司出资1,440万元,占注册资本48%,注册地址:上城区兴隆路20号东楼222室,法定代表人:朱慧明,经营范围:服务:房地产开发,其他无需报经审批的一切合法项目。

截至2007年12月31日,该公司总资产50,131.15万元,净资产2,926.38万元;2007年度尚未实现营业收入。(以上财务数据已经天健所审定)。

7、杭州新城时代广场房产有限公司

该公司成立于2006年1月9日,注册资本2,000万元,本公司、浙江中豪房屋建设开发有限公司分别持有51%、49%的股权,注册地址:杭州市江干区庆春东路38号,法定代表人:戚金兴,经营范围:专项开发、经营杭政储(2005)54号地块,商品房销售。其他无需报经审批的一切合法项目。

截至2007年12月31日,该公司总资产82,743.28万元,净资产1,819.36万元;2007年度尚未实现营业收入。(以上财务数据已经天健所审定)。

8、杭州友好饭店有限公司

该公司的前身为中日合作企业杭州中日友好饭店有限公司,成立于1984年;2005年滨江集团通过拍卖获得其产权后变更设立为杭州友好饭店有限公司。2006年12月28日,浙江省旅游星级饭店评定委员会根据中华人民共和国标准《旅游饭店星级的划分及评定》(GBT14308-2003),评定友好饭店为中国四星级饭店。目前该公司注册资本5,000万元,公司出资4,000万元,占注册资本80%;房开公司出资1,000万元,占注册资本20%。注册地址:杭州市上城区平海路53号,法定代表人:朱立东,经营范围:服务:住宿,餐饮,咖啡室,酒吧,棋牌,理发,非医疗性美容,足浴(有效期至2010年6月27日),承办会议;批发、零售;百货;含下属分支机构经营范围。

截至2007年12月31日,该公司总资产39,561.12万元,净资产20,789.76万元;2007年度实现净利润-607.53万元。(以上财务数据已经天健所审定)。

9、杭州滨江置业有限公司

该公司成立于2005年1月11日,注册资本1,000万元,公司出资900万元,占注册资本的90%;房开公司出资100万元,占总注册资本的10%,注册地址:杭州市江干区庆春东路38号2楼204室,法定代表人:戚金兴,经营范围:房屋建筑;服务;水电安装;其他无需报经审批的一切合法项目。

截至2007年12月31日,该公司总资产2,003.39万元,净资产1,005.46万元;2007年度实现净利润97.13万元。(以上财务数据已经天健所审定)。

10、杭州金色蓝庭房地产开发有限公司

该公司成立于2006年12月26日,注册资本5,000万元,公司出资5,000万元,占注册资本的100%,注册地址:西湖区天目山路398号,法定代表人:戚金兴,经营范围:房地产开发。

截至2007年12月31日,该公司总资产67,123.62万元,净资产4,974.51万元;2007年度尚未实现营业收入。(以上财务数据已经天健所审定)。

11、杭州滨绿房地产开发有限公司

该公司成立于2006年12月25日,系中外合资企业,经营期限10年,注册资本4,980万美元,公司出资2,988万美元(等值人民币出资),占注册资本的60%, GREEN SEA INTERNATIONAL LTD.出资1,992万美元(美元出资) 占注册资本的40%,注册地址:浙江省杭州市拱墅区沈半路232号,法定代表人:朱慧明,经营范围:对杭政储出[2006]20号B地块进行办公兼容宾馆用房的开发建设。

截至2007年12月31日,该公司总资产85,345.72万元,净资产38,867.75万元;2007年度尚未实现营业收入。(以上财务数据已经天健所审定)。

12、滨江盛元公司

该公司成立于2008年2月2日,注册资本30,000万元,本公司与杭州盛元房地产开发有限公司分别持有50%、50%的股权,注册地址:萧山区北干街道绿都世贸广场写字楼25A西,法定代表人:朱慧明,经营范围:房地产开发。

该公司拟开发萧山湘湖项目,截至本招股意向书摘要签署日,尚未实现营业收入。

13、滨江镜湖公司

该公司成立于2008年1月21日,注册资本28,000万元,本公司持有100%的股权,注册地址:绍兴市灵芝镇界树村,法定代表人:朱慧明,经营范围:房地产开发、经营(凭资质经营)。

该公司拟开发绍兴镜湖新区外滩2号项目,截至本招股意向书摘要签署日,尚未实现营业收入。

第四节 募集资金运用

一、募集资金投资项目的安排计划

本公司拟向社会公开发行不超过6,000万股人民币普通股,若实际募集资金不足,在不改变拟投资项目的前提下,董事会可对上述单个或多个投资项目的拟投入募集资金金额进行调整,不足部分由公司自行筹措资金解决;若有剩余,则超出部分将用于补充公司流动资金。本次发行募集资金到位之前,公司将根据项目进度的实际情况以自筹资金先行投入上述项目,并在募集资金到位之后予以偿还。如项目投资初期存在部分募集资金闲置,授权董事会制订周密的项目资金运用管理制度,在其投资权限内根据证监会的有关规定用于补充公司流动资金。

根据项目的轻重缓急,本次募集资金将投资于以下项目:

| 项 目 | 投资总额(万元) | 备案文号 |

| 城市之星项目 | 100,000 | 《杭州市企业投资项目备案通知书》 (杭发改钱备(2007)03号) |

| 阳光海岸项目 | 20,000 | 《杭州市企业投资项目变更备案通知书》 (杭发改钱变备(2007)004号) |

| 金色蓝庭项目 | 30,000 | 《杭州市企业投资项目备案通知书》 (杭发改备(2007)7号) |

| 合 计 | 150,000 |

二、本次募集资金投资项目概况

(一)城市之星项目

城市之星项目位于钱江新城核心板块,项目占地面积为47,455 平方米,拟规划以高层住宅及公建为主,总建筑面积319,990平方米,地上建筑面积为225,080平方米,其中住宅地上建筑面积为133,404平方米,公建地上建筑面积为91,676平方米,地下建筑面积为94,910平方米。本项目拟建为精装修住宅及公寓式写字楼。

本项目预计总销售收入为407,609万元,可实现税后利润为45,074万元,税后投资利润率为14.14%,项目的内部收益率为19.61%,静态投资回收期1.7年,动态投资回收期1.83年。

(二)阳光海岸项目

阳光海岸项目位于钱江新城板块,项目总占地面积为33,642平方米,计划总建筑面积为107,235平方米,其中地上建筑面积为84,105平方米,地下建筑面积为23,130平方米。项目拟建为两幢18层的板式建筑,均为高品质精装修的一线江景住宅。

本项目预计总销售收入为221,439万元,可实现税后利润为50,286万元,税后投资利润率为39.95%,项目的内部收益率为30.40%,静态投资回收期2.42年,动态投资回收期2.65年。

(三)金色蓝庭项目

金色蓝庭项目位于杭州城西的文教区板块,项目总占地面积为32,950平方米,规划以高层住宅为主,配建适量的临街商铺,计划总建筑面积为118,370平方米,其中地上建筑面积为97,170平方米,地下建筑面积为21,200平方米。

本项目预计总销售收入为142,561万元,可实现税后利润为21,790万元,税后投资利润率为21.01%,项目的内部收益率为20.04%,静态投资回收期2.57年,动态投资回收期2.92年。

第五节 风险因素和其他重要事项

一、风险因素

1、大股东控制的风险

滨江控股公司及公司实际控制人在公开发行后仍处于控股地位,如果大股东利用其控股地位并通过对公司董事会的影响,干预公司的正常经营管理,有可能损害公司及公司中小股东的利益。

2、业务经营风险

公司经营过程中,可能会存在项目开发风险、项目合作开发风险、筹资风险、业务结构单一的风险、产品质量风险、销售风险、新技术应用的风险、与市政规划不同步的风险。

3、销售按揭担保风险

公司及下属房地产子公司按房地产经营惯例为商品房购房者的贷款在取得房产权证之前提供阶段性连带保证担保,截止2007年12月31日,累计余额为人民币179,356万元。在担保期间,如因购房者经济能力恶化无力偿付贷款或因房地产行业景气下滑而购房者拒绝偿付贷款,贷款银行向公司主张清偿贷款剩余本息,则本公司将承担一定的经济损失。

4、募集资金投资项目的风险

公司房地产开发业务主要由控股子公司负责经营,本次募集资金投资项目中有四个交由子公司实施。如果子公司对募集资金使用不当,公司对募集资金控制不到位,则会产生募集资金使用的风险。本次发行募集资金到位后公司的净资产将较2007年12月31日的净资产值有较大幅度的提高;同时由于房地产开发项目需要一定的周期,项目产生效益需要一定的时间,因此本次发行完成后的短时间内,公司将面临因净资产增长较快而引发净资产收益率下降的风险。

二、其他重要事项

本公司的重大合同主要包括土地使用权出让合同、建筑工程承发包合同、房屋租赁合同、借款及授信合同、抵押合同、房屋租赁合同、商品房销售贷款合作合同、担保合同等,具体可查阅招股意向书及附件。

截止招股意向书摘要签署之日,本公司及公司全体董事、监事、高级管理人员、核心技术人员均无重大诉讼及仲裁事项。

第六节 本次发行各方当事人和发行时间安排

一、本次发行有关当事人

| 名 称 | 住所 | 联系电话 | 传真 | 经办人或 联系人姓名 |

| 发行人: 杭州滨江房产集团股份有限公司 | 杭州市庆春东路38号 | 0571-86987771 | 0571-86987779 | 李渊 |

| 主承销商: 中信证券股份有限公司 | 注册地址:深圳市罗湖区湖贝路1030号 联系地址:北京市朝阳区新源南路6号京城大厦五层 | 010-84864818 | 010-84865610 | 庄玲峰 |

| 律师事务所: 浙江天册律师事务所 | 浙江省杭州市杭大路1号黄龙世纪广场A座11楼 | 0571-87901111 | 0571-87901500 | 吕崇华 叶志坚 |

| 会计师事务所: 浙江天健会计师事务所有限公司 | 杭州市西溪路128号耀江金鼎广场西楼6-10层 | 0571-88216888 | 0571-88216999 | 王国海 向晓三 |

| 资产评估机构: 浙江勤信资产评估有限公司 | 杭州市西溪路128号 耀江金鼎广场西楼 | 0571-88216706 | 0571-88216968 | 张叔进 潘文夫 |

| 股票登记机构: 中国证券登记结算有限责任公司深圳分公司 | 广东省深圳市深南中路1093号中信大厦18层 | 0755-25938000 | 0755-25988122 | |

| 收款银行: 中信银行北京京城大厦支行 | ||||

| 申请上市的证券交易所:深圳证券交易所 | 深圳市深南中路5045号 | 0755-82083333 | 0755-82083104 |

二、本次发行上市的重要日期

| 询价推介时间 | 2008年5月9日——2008年5月14日 |

| 定价公告刊登日期 | 2008年5月16日 |

| 网上申购和缴款日期 | 2008年5月19日 |

| 股票上市日期 | 发行完成后尽快安排上市。 |

第七节 备查文件

1、招股意向书全文、备查文件和附件可到本公司和保荐人住所查阅;查阅时间:工作日上午8:30—11:30,下午1:30—4:30;

2、招股意向书全文可以通过深圳证券交易所网站查阅。

杭州滨江房产集团股份有限公司

二零零八年三月十八日