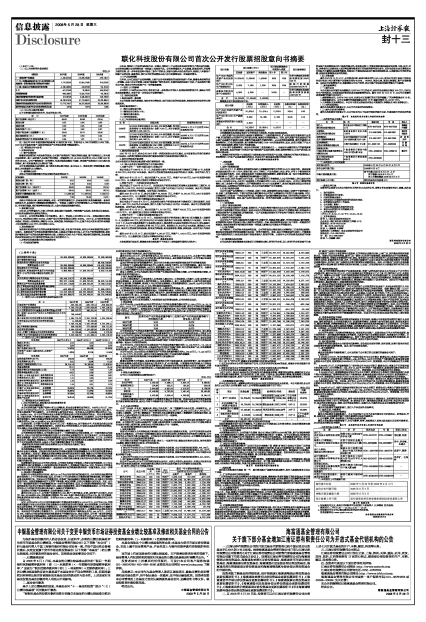

(二)近三年非经常性损益情况

单位:元

| 明细项目 | 2007年度 | 2006年度 | 2005年度 |

| (一)非流动资产处置损益 | -1,050,901.36 | -10,398,208.80 | -229,148.11 |

| (二)计入当期损益的政府补助,但与公司密切相关,按照国家统一标准定额或定量享受的政府补助除外 | 2,770,630.00 | 10,564,124.00 | 615,000.00 |

| (三)除上述各项之外的其他营业外收支净额 | -2,230,939.63 | -142,879.89 | 118,151.58 |

| 小 计 | -511,210.99 | 23,035.31 | 504,003.47 |

| 所得税影响金额 | -984,168.87 | -3,422,770.81 | -45,786.15 |

| 扣除所得税影响后的非经常性损益净额 | 472,957.88 | 3,445,806.12 | 549,789.62 |

| 归属于母公司所有者的净利润 | 58,249,674.25 | 57,716,656.21 | 38,739,685.61 |

| 扣除非经常性损益的归属于母公司所有者的净利润 | 57,776,716.37 | 54,270,850.09 | 38,189,895.99 |

| 非经常性损益占归属于母公司所有者的净利润比重 | 0.81% | 5.97% | 1.42% |

(三)近三年主要财务指标

以下财务指标除特别注明外,为合并报表口径。

| 项 目 | 2007年度 | 2006年度 | 2005年度 |

| 资产负债率(母公司) | 65.83 | 60.80 | 63.34 |

| 流动比率 | 0.52 | 0.64 | 0.69 |

| 速动比率 | 0.30 | 0.45 | 0.48 |

| 每股净资产(元) | 2.56 | 3.82 | 2.97 |

| 净资产收益率(全面摊薄)(%) | 23.59 | 28.71 | 26.06 |

| 基本每股收益(元) | 0.60 | 0.60 | 0.40 |

| 每股经营活动产生的现金流量(元) | 0.94 | 1.81 | 1.20 |

注:因公司2006年度实施利润分配每10股送红股8股,总股本由5,380万股增至9,684万股,2007年公司每股净资产、每股经营活动产生的现金流量下降幅度较大。

(四)管理层讨论与分析

1、财务状况分析

(1)资产负债分析

随着经营规模的扩大和业务的发展,公司资产规模保持了较快的增长速度,资产结构在近三年内基本保持稳定。其中,固定资产占总资产的比例有一定幅度的上升,由2005年末的32.72%上升到2007年末的38.80%。公司产能得到进一步的增长,为其持续发展提供了保障。流动资产结构在近三年内基本保持稳定,其中应收账款所占比例有所下降。

公司负债结构基本保持稳定,其中流动负债占绝大部分,在89%以上。流动负债中的短期借款、预收款项、应付账款所占比例较大。

(2)偿债能力分析

反映公司报告期偿债能力的各项指标的具体情况如下:

| 财务指标 | 2007年 | 2006年 | 2005年 |

| 流动比率(次/年) | 0.52 | 0.64 | 0.69 |

| 速动比率(次/年) | 0.30 | 0.45 | 0.48 |

| 资产负债率(%)(母公司) | 65.83 | 60.80 | 63.34 |

| 资产负债率(%)(合并) | 68.64 | 66.81 | 66.74 |

| 息税折旧摊销前利润(万元) | 11,066.49 | 11,367.64 | 7,282.18 |

| 利息保障倍数 | 7.38 | 16.48 | 13.61 |

虽然公司流动比率、速动比率偏低,存在一定的短期偿债压力,但是报告期内利息保障倍数一直保持在较高水平,且息税折旧摊销前利润增幅较大,一定程度上保障了公司的偿债能力。公司银行资信状况良好,所有银行借款、银行票据等均按期归还,未发生贷款逾期清偿的情况。

2、盈利能力分析

近年来,公司凭借技术、市场上的优势,紧跟国际市场趋势,不断调整产品结构,业务得以快速发展,公司经营业绩保持快速增长的势头。

2006年,公司经营业绩较上年大幅增长。其中,营业收入同比增长20.16%,利润总额同比增长60.71%,净利润同比增长39.94%,归属于母公司的净利润同比增长48.99%。2007年,公司经营情况基本稳定,营业收入持续增长,增幅为8.59%,利润总额、净利润变化不大,归属于母公司所有者的净利润较上年同期增长53.29万元,同比增长0.92%。

3、现金流量分析

报告期内经营活动产生的现金流量净额均为正数,并且高于净利润,表明公司具有较强的现金流产生能力。投资活动产生的现金流量净额为负数,主要是公司逐年加大投入,扩大生产经营规模所致;报告期内筹资活动产生的现金流量净额均为正数,主要是公司为扩大生产经营,增加银行贷款所致。现金流量的总体情况表明公司目前的经营发展正处于良性循环之中。

4、财务状况和盈利能力的未来趋势分析

(1)行业发展的影响

近年来,精细化工行业的国际协作进一步深化,精细化工产品将更多地采用定制生产模式进行采购。公司经营业绩近年来的增长在一定程度上也得益于此。公司将凭借技术、产品质量、供货及时性、环保等方面的优势,进一步争取在国际市场分工协作中的机会,加强与国际大型企业的合作。根据近几年新客户和新产品的开发、储备情况,预计公司经营业绩在未来几年内将能够保持一定速度的增长。

(2)产品结构调整

近年来,公司已完成产品结构调整,主要产品为毛利率较高的医药和农药中间体。随着业务结构的进一步调整,未来几年公司将深入发展市场前景广阔的含杂环、含氟的医药和农药中间体,产品结构的不断优化升级,将对公司的毛利率产生一定的积极影响。

(3)发行上市的影响

公司发行上市成为公众公司后,将有利于进一步改善公司的法人治理结构和管理水平,提高公司的知名度和影响力,有利于进一步促进公司业绩的提升。

(五)股利分配政策

1、股利分配的一般政策

本公司股票全部为普通股,每股享有同等权益,实行同股同利的分配政策,按各股东持有股份的比例派发股利。

股利分配政策如下:

(1)弥补以前年度亏损;

(2)提取法定公积金10%;

(3)提取任意公积金;

(4)支付股东股利。

2、近三年实际股利分配情况

| 年 份 | 分配方案 | 批准的股东大会 |

| 2005年 | 以2004年度末总股本53,800,000股为基数,向全体股东按每10股派发现金(含税)0.60元,共计分配现金红利3,228,000元。 | 2005年4月9日召开的2004年度股东大会 |

| 2006年 | 以2005年度末总股本53,800,000股为基数,向全体股东按每10股派发现金(含税)1.20元,共计分配现金红利6,456,000元。 | 2006年4月17日召开的2005年度股东大会 |

| 2007年 | 以2006年度末总股本53,800,000股为基数,向全体股东按每10股派发红股8股(含税)并派现金2.30元(含税),共计分配红利55,414,000元。 | 2007年4月29日召开的2006年度股东大会 |

3、滚存利润分配安排

2007 年7月28日,经本公司2007 年第一次临时股东大会审议通过,公司在首次公开发行股票并上市完成后,本次发行前滚存利润由发行前股东和发行后股东按持股比例共享。

4、发行后的股利分配政策

公司本次发行后的股利分配政策与发行前将保持一致。

(六)纳入合并会计报表的控股子公司基本情况

1、全资子公司——台州市联化进出口有限公司

该公司成立于1999年11月1日,注册地和主要生产经营地在台州市黄岩区王西路41号,注册资本250万元,本公司占100%股权。该公司主营业务为各类商品及技术的进出口业务。法定代表人为王萍。

截至2007年12月31日,该公司总资产4,391.51万元,净资产477.98万元,2007年实现净利润61.14万元。以上数据已经立信会计师事务所有限公司审计。

2、控股子公司——江苏联化科技有限公司

该公司成立于2003年10月31日,注册地及生产经营地均在江苏省响水县陈家港化工园区内,注册资本为4,008万元,本公司占90%股权,发行人全资子公司进出口公司占10%股权。该公司主营业务为农药及其中间体的生产和销售。法定代表人为郑宪平。

截至2007年12月31日,该公司总资产34,893.81万元,净资产10,351.05万元,2007年实现净利润4,599.59万元。以上数据经立信会计师事务所有限公司审计。

3、控股子公司——台州市黄岩联化药业有限公司

该公司成立于2004年4月9日,注册地和主要生产经营地在台州市黄岩区江口轻化投资区,注册资本1,080万元,本公司占90%股权,发行人全资子公司进出口公司占10%股权。该公司主营业务为原料药制造。法定代表人为牟金香。

截至2007年12月31日,该公司总资产1,517.58万元,净资产832.22万元,2007年实现净利润-72.72万元。以上数据已经立信会计师事务所有限公司审计。

4、控股子公司——上海宝丰机械制造有限公司

该公司成立于2001年12月17日,注册地和主要生产经营地在上海市宝山区丰翔路北工业路西B-2,注册资本500万元,成立时本公司占51%股权,彭兆春占39%股权,周洪剑占10%股权。2006年12月7日,本公司与彭兆春签定了《股权转让协议》,彭兆春将39%股权全部转让至本公司,转让基准日为2006年12月31日,股权转让价格195万元人民币。股权转让后,本公司占90%股权,周洪剑占10%股权。该公司主营业务为机械设备、制冷及空调设备、机电设备制造、销售、安装服务。法定代表人为张有志。

截至2007年12月31日,该公司总资产4,981.97万元,净资产1,103.10万元,2007年实现净利润262.69万元。以上数据已经立信会计师事务所有限公司审计。

第四节 募集资金运用

本次股票发行成功后,募集资金将全部投资于下列项目(按照重要性排列先后次序):

| 项目名称 | 项目投资(万元) | 项目建设募集资金年度投入进度 | 项目备案情况 | |||

| 总投资 | 固定资产 | 流动资金 | 第1年 | 第2年 | ||

| 年产2500 吨卤代芳腈产业化技改项目 | 10,824.60 | 9,395.80 | 1,428.80 | 80% | 20% | 台州市黄岩区经济贸易局黄经贸[2007]144号 |

| 年产600吨XDE生产线建设项目 | 8,669 | 7,069 | 1,600 | 80% | 20% | 盐城市经贸委3209000702275号 |

| 高新技术研究开发中心技改项目 | 4,800 | 4,800 | — | 100% | — | 台州市黄岩区发展和改革局黄发改备[2007]35号 |

| 合 计 | 24,293.60 | 21,264.80 | 3,028.80 | |||

募集资金项目效益情况如下表:

| 项目名称 | 总投资 (万元) | 年销售收入 (万元) | 年利润 (万元) | 投资利润率 (%) | 投资回收期 (年) |

| 年产2500 吨卤代芳腈产业化技改项目 | 10,824.6 | 10,474.4 | 2,223.8 | 20.54 | 5.30 |

| 年产600吨XDE生产线建设项目 | 8,669 | 15,385 | 2,198 | 25.35 | 5.10 |

| 高新技术研究开发中心技改项目 | 4,800 | — | — | — | — |

| 合 计 | 24,293.6 | 25,859.4 | 4,421.8 | — | — |

注:投资回收期为税后数据,投资回收期含建设期。

本次募集资金投向综合考虑了公司的现有主营业务、行业特点和发展规划。

1、卤代芳腈产业化技改项目是根据目前精细化工市场的需求状况,扩大现有卤代芳腈系列产品的产能,巩固和强化公司现有产品的市场占有率,提高公司的盈利能力。同时,卤代芳腈产业化技改项目的主要产品是氯代芳腈类化合物,而氯代芳腈是氟代芳腈的原料。从未来的发展趋势看,氟代芳腈类化合物是精细化工行业的发展趋势,其市场需求每年都以20%-30%的速度增长,因此,此项目兼顾了产品未来的市场发展趋势,降低了项目的投资风险。

2、XDE属于含氟除草剂,是当今世界农药工业发展重点之一,也是国内亟需开发生产的新型除草剂。新型含氟、含杂环农药中间体由于其下游农药产品具有高效、低毒、低残留等特点,正处于成长期,利润将比较丰厚。

3、高新技术研究开发中心技改项目主要是通过技术研发和产品试验,来提高公司的技术研发实力,适应精细化工行业产品更新速度快的特点,巩固公司市场快速反应能力的现有优势。

第五节 风险因素和其他重要事项

一、风险因素

(一)市场风险

1、国外市场销售风险

2007年6月1日,欧洲议会批准的以保护人类健康和环境为目的的REACH法规生效。该法规要求在其实施后的3至11年内,欧盟市场上约3万种化工产品全部纳入注册、评估、许可3个管理监控系统,并实施安全监控。同时,该制度还规定了检测标准和检测费用,据欧盟估算,每一种化学物质的基本检测约需8.5万欧元,每一种新物质的检测约需57万欧元。

2005年度、2006年度和2007年度,公司向欧盟出口的销售收入占公司外销收入的比重分别为5.34%、7.99%和4.92%,占公司工业业务收入的比重分别为3.14%、5.23%和3.84%。公司出口欧盟的销售收入在工业业务中的比重较小,但不排除在欧盟REACH法规影响下,其他区域国家如美国未来也实施类似法规,从而增加公司的营业成本,对本公司国外销售产生不利影响。

2、行业市场竞争风险

本公司主要产品为精细化工中的医药、农药中间体,其销售增长在很大程度上依赖于下游的医药工业、农药工业的需求状况。下游产业的变化都可能对本公司的产品销售和生产经营产生重大影响。同时,全球精细化工行业是一个充分竞争的市场,不排除由于国内新的潜在竞争者加入所带来的公司现有产品市场占有率下降风险。而且,新产品的市场开发存在一定的不确定因素,从而使本公司面临较大的行业市场竞争风险。

(二)经营风险

1、进出口贸易业务风险

由于公司贸易业务的产品质量、供货时间、产品成本等均不能完全由本公司自行控制,其将根据供应商的实力及管理能力的变化而变化,因此无法完全控制该部分进出口贸易产生的潜在风险,特别是进出口贸易业务的产品质量风险、利润率风险,一旦产品质量及供货时间不符合客户的要求,将对本公司与长期客户的合作关系产生影响。

2、原材料价格波动风险

本公司生产产品的主要原材料为邻氯甲苯、对氯甲苯、邻氨基苯酚、醋酐、甲苯和间氨基乙酰苯胺等,这些原材料大部分可在国内市场上得到充足的供应。但是,部分原材料在过去几年中曾有一定幅度的价格波动,该部分原材料价格的稳定性将在一定程度上影响本公司盈利水平的稳定性。

(三)技术风险

由于精细化工行业的技术发展异常迅猛,公司的研发实力能否适应未来精细化工行业的发展趋势,能否保持持续高效的研发创新能力也存在一定的不确定性。而且,在公司的整体运作过程中,不能排除与技术接触的相关人员违反职业操守泄密或被他人盗用的可能,从而对本公司的业务发展造成不利影响。

(四)募集资金投向风险

公司此次发行新股募集资金投资项目尽管都经过深入的可行性分析,但上述可行性分析是基于目前的国家产业政策和国内外市场条件做出的。在实施过程中,可能会遇到诸如国家宏观政策、市场、技术、环保、财务变化以及资金投入延迟等因素导致各项目所依赖的条件发生变化,同时也会受企业自身管理水平和技术力量等内在因素的影响,导致项目不能如期完成或不能实现预期收益,从而影响公司的经营业绩,因而存在募集资金投向的风险。

(五)财务风险

截至2007年12月31日,公司流动比率、速动比率分别为0.52、0.30,按母公司会计报表口径和合并会计报表口径计算的资产负债率分别为65.83%、 68.64%,流动比率、速动比率偏低,资产负债率偏高。如果公司财务管理不当,将影响到公司生产经营,对公司资产状况和持续经营能力产生影响。

二、其他重要事项

(一)重大合同

本公司重大合同指交易金额超过人民币500万元的合同,或者交易金额虽未超过500万元,但对公司生产经营活动、未来发展或财务状况具有重要影响的合同。截至2007年12月31日,本公司正在履行或将要履行的重大合同如下:

1、重要销售合同。公司与FMC公司、杜邦公司正在履行的关于联苯菊酯、广灭灵等销售合同13份。

2、重要借款合同。公司正在履行的重要借款合同有16份,借款余额为25,037.87万元。

3、主承销协议及保荐协议。本公司与东北证券股份有限公司签署的《承销协议》和《保荐协议》。

(二)对外担保情况

截至本招股意向书签署之日,本公司不存在对外担保事项。

(三)重大诉讼或仲裁事项

截至本招股意向书签署之日,本公司没有尚未了结或可预见的重大诉讼、仲裁或重大行政处罚的案件。

第六节 本次发行各方当事人和发行时间安排

一、本次发行各方当事人

| 名 称 | 住 所 | 联系电话 | 传 真 | 经办人 |

| 发行人: 联化科技股份有限公司 | 浙江省台州市黄岩区王西路41号 | 0576-84275238 | 0576-84275238 | 鲍臻湧 叶彩群 |

| 主承销商: 东北证券股份有限公司 | 吉林省长春市自由大路1138号 | 010-68573828 | 010-68573837 | 梁化军 沈晶玮 |

| 法律事务所: 北京市嘉源律师事务所 | 北京市西城区复兴门内大街158号远洋大厦F407-408 | 010-66413377 | 010-66412855 | 郭 斌 贺伟平 |

| 会计师事务所: 立信会计师事务所有限公司 | 上海市南京东路61号4楼 | 021-63391166 | 021-63392558 | 朱 颖 沈 炜 |

| 股票登记机构: 中国证券登记结算有限责任公司深圳分公司 | 广东省深圳市深南中路1093 号中信大厦18 层 | 0755-25938000 | 0755-25988122 | 戴文华 |

| 拟上市的证券交易所: 深圳证券交易所 | 广东省深圳市深南东路5045号 | 0755-82083333 |

二、本次发行上市时间安排

| 询价推介时间: | 2008年5月29日、5月30日、6月2日 |

| 定价公告刊登日期: | 2008年6月4日 |

| 申购日期和缴款日期: | 网下缴款2008年6月5日 网上申购和缴款 2008年6月5日 |

| 预计股票上市日期: | 发行完成后尽快安排上市 |

第七节 附录和备查文件

一、备查文件目录

投资者可以查阅与本次公开发行有关的所有正式法律文件,该等文件也在指定网站上披露,具体如下:

1.发行保荐书;

2.财务报表及审计报告;

3.内部控制鉴证报告;

4.经注册会计师核验的非经常性损益明细表;

5.法律意见书及律师工作报告;

6.公司章程(草案);

7.中国证监会核准本次发行的文件;

8.其他与本次发行有关的重要文件。

二、文件查阅时间

工作日上午:8:30-11:30 下午:13:00-16:30

三、文件查阅地址

发 行 人: 联化科技股份有限公司

办公地点: 浙江省台州市黄岩区王西路41号

联系电话: 0576-84275238

传 真: 0576-84275238

联 系 人: 鲍臻湧 叶彩群

保荐机构(主承销商):东北证券股份有限公司

联系电话: 010-68573828

传 真: 010-68573837

联 系 人:闫骊巍 郭红

联化科技股份有限公司

2008年5月20日