|

⊙本报记者 黄蕾

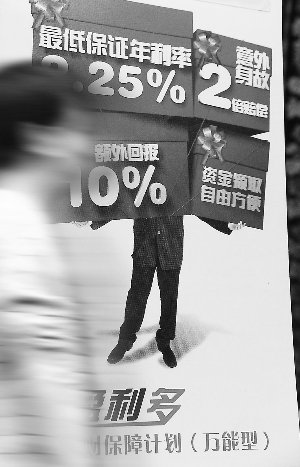

调高万能险结算利率再度成为保险公司“刺激”市场、提升规模的关键性武器。在今年前五月寿险保费增速落后于中国人寿、中国太保的业务压力之下,中国平安选择通过提高万能险结算利率来“挽救”产品的吸引力,从而带动保费规模。

中国平安昨晚公布了最新一期万能型保险结算利率公告,平安人寿个人银行万能保险5月的年化利率攀升至6%,成为当月唯一一家万能险结算利率在6%以上(含6%)的公司,并创下平安人寿近年来万能险结算利率的最高水平。

恰恰相反,今年3月一度冲高至6.05%的中国人寿万能险结算利率已经开始逐渐下滑,中国太保则继续维持原有水平,只有中国平安还在逐步提高结算利率。5 月份,中国平安的万能险结算利率已经是三家中最高的了。

探究中国平安提高万能险结算利率的背后根源,无非是提升产品吸引力,促进保费规模的增长。一定程度上来说,万能险结算利率的变化可决定各保险公司的银保销售情况。一个明显的例子是,在今年3月中国人寿万能险结算利率提升至6.05%之后,中国人寿4月、5月保费收入实现爆炸式增长。而彼时的中国平安,还在坚守原有的利率水平。

面对同业飙升的保费业绩,中国平安终于坐不住了。“从效果来看,这次调整结算利率,对于中国平安下一阶段的保费增速,尤其是银保渠道销售将带来一定提升作用。”光大证券保险分析师肖超虎昨晚在接受本报记者采访时表达了这一观点。

然而,在股市不断下跌的背景下,中国平安提升万能险结算利率,却可能是以“贴钱”作为代价的。由于万能险要提供2.5%的保底收益,寿险公司必须将大部分万能险保费投资于债券。但中国国债和企业债收益率在经历了去年的大幅上升后,今年以来已经明显下降。目前,10年期国债和10年期企业债(AAA级)的收益率只有4.5364%,就算10年期交易所市场的企业债收益率也只是5.81%。显然,国债和企业债收益率均低于中国平安的万能险结算利率(6%)。

在业内人士看来,在投资收益持续渐走下坡路时,从盈利的角度出发,保险公司应该适当下调万能险结算利率。但是,中国平安等保险公司的结算利率却不降反升。“可以说,为了竞争,保险公司在赔本赚吆喝。大家都在用之前积存下来的准备金,使万能险结算利率维持在较高水平。”

而这种“赔本赚吆喝”的举动,被投行人士视为是对公司利润价值的一种“伤害”。以牺牲利润率来换取高增长并不可取,反而对保险公司偿付能力带来压力,同时降低了寿险公司的边际利润率。“如果大部分公司都采取通过调高结算利率来提升产品吸引力的话,势必将会引发一场恶性价格战。”