⊙上证联 沈钧

结构性机会:

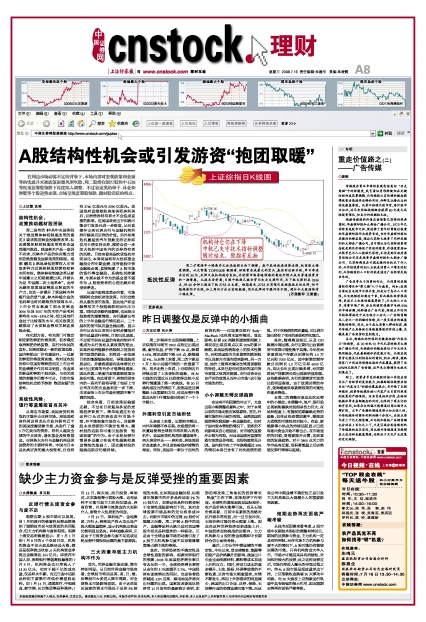

政策推动题材股活跃

周二发布的《中共中央国务院关于推进集体林权制度改革的意见》要求推进林业投融资改革,标志着集体林权制度改革将在全国范围内推进。我国林木产品一直供不应求,而林木产品的供应能力受到自然资源及国家政策的限制。根据《意见》,林地承包经营权人可采取多种方式流转林地经营权和林木所有权。集体林权制度改革从新中国建立之初就被提出来,并被认为是“中国第二次土地革命”。此举无疑在政策层面释放出林业的生产力,也进一步提升了我国林木种植行业的景气度,林木种植企业的毛利率也将长期维持在较高水平。上市公司吉林森工和永安林业2006年及2007年的木材产品毛利率均在40%-53%之间,相比其他行业处于比较高的水平,相关政策无疑推动了永安林业等相关林业类股走强。

在化肥方面,有关部门可能会制定新的钾肥价格政策,初步确定取消钾肥价格监管,实行对农民的直补。如果按照这一新的政策思路,国内钾肥出厂价有望放开。一旦新的钾肥价格政策实施,将对冠农股份和中信国安等钾肥相关上市公司的业绩提升作用相当明显。农业类的林业和钾肥个股活跃,与相关政策的刺激作用密不可分。目前市场结构性机会给予游资“抱团取暖”的条件。

系统性风险:

银行等蓝筹股首当其冲

从周边市场看,美国房贷机构危机可能冲击亚洲市场。房地美和房利美这两龙头企业共拥有近半的美国按揭贷款市场,共发行了逾5万亿美元的债券,持有人遍及全球的中央政府、退休基金及投资基金。亚洲各大央行与金融机构是美国债券的主要持有者。中国与日本是此类证券的最大投资者,分别持有3760亿美元与2290亿美元。美国政府直接救助房地美和房利美后,亚洲债券持有者才不会造成直接的影响。但美国政府出手相救可能会引发美元进一步贬值,从而直接冲击到亚洲央行与金融机构所持巨额美元证券的价值。另外如果危机蔓延到汽车贷款支持证券和信用卡债支持证券,那将会进一步加大包括中国在内的证券持有者的风险。目前来看美国次贷危机空前恶化,本周美国将有大批权重金融股公布中期业绩,连带港股中资金融股走弱,直接拖累了A股市场的银行等金融股。系统性风险骤增,令原本就不作为的基金更不愿作为,A股投资者的心理无疑亦将受到牵连。

从国内宏观政策走向看,市场预期将会放松财政政策,而仍会维持从紧的货币政策,因此地产和金融等相关个股短线获利回吐压力重。同时成交额明显萎缩,也反映出投资者的谨慎情绪。央行最新公布的上半年金融运行情况显示,三个层次的货币供应量全线回落,显示央行从去年以来有计划有步骤地对货币总量进行控制,目前已见成效。不过货币供应总量的有效控制并不能成为央行放松从紧政策的理由,如果在取消能源价格限制之前放松货币政策的做法,则将进一步加剧目前的能源短缺局面,导致通胀前景恶化,并最终需要在实体增长方面付出更高的代价才能降低通胀。因此在第三季度内宏观紧缩政策无放松可能。在此背景下,控制信贷在内的一系列手段将导致了包括上市公司在内的企业盈利进一步下滑,未来面临上市公司盈利预期不断下调的风险。

综合来看,目前政策面偏暖无疑,不过在目前复杂多变的宏观经济背景下,简单地通过社论这种口头式的表态进行市场干预,并不能恢复市场信心。当蓝筹股未来预期的不确定性增大,题材股的活跃有可能引发游资“抱团取暖”的行为。由于本轮反弹行情更多是建立在技术性超跌和奥运情结的基础上,因此题材股的短线活跃应仍能持续。