|

⊙本报记者 石贝贝

数据符合预期

对于7月份的货币信贷运行数据,申银万国宏观经济分析师李慧勇昨日在接受本报记者采访时表示:“并没有特别超过预期的数据出现。”中央财经大学银行业研究中心主任郭田勇表示,总体而言,7月份货币信贷数据反映出中国经济、金融总体运营状况平稳,都在宏观调控预期目标之内。“从货币信贷总量的角度而言,这也表明经济运行仍处于比较好的环境中,而推高通胀的隐患也在降低。”郭田勇说。

7月份,狭义货币供应量(M1)余额为15.5万亿元,同比增长13.96%,增幅比上年末低7.09个百分点,比上月末低0.23个百分点。李慧勇表示,M1代表居民和企业的交易性货币需求,其中企业占据较大比重。M1数据略有回落,表明企业在交易、生产经营方面的意愿出现下降。

郭田勇也表示,M1增幅持续下降,表明在目前宏观调控政策下,出现了企业投资需求不足的情况。从微观层面而言,这表明企业的经营性、交易性活动的意愿并不旺盛。“这就提醒我们,需要防止微观经营主体对未来经济发展的悲观情绪出现。”郭田勇说。

居民储蓄加速“回流”

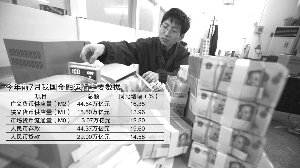

7月份货币信贷数据也透露出另一信息:居民资金正逐步向储蓄存款“回流”。7月末,金融机构本外币各项存款余额为45.53万亿元,同比增长18.79%。金融机构人民币各项存款余额为44.37万亿元,同比增长19.6%,比上月末高0.75个百分点。其中,居民户存款增加2465亿元,同比多增2556亿元。

李慧勇表示,自今年年初以来,居民储蓄存款就出现增长趋势。“经我们推算,7月居民储蓄存款上升约16%,比上月快了1.3个百分点。”李慧勇说。“居民投资方向主要包括房地产、股票和债券等,在其他投资收益率下降的情况下,居民资金出现“回流”、转至较为安全且收益率高的银行储蓄也是很自然的。”

交通银行研究部连平表示,受居民收入增长、股市震荡的双重影响,居民户储蓄资金持续回流。同期非金融性公司存款减少55亿元,这主要是因为商业银行6月份大幅吸收临时性存款以完成半年度目标,而7月份临时性存款有所下降所致。

石磊也指出,7月份居民户贷款同比少增值得关注。数据显示,截至7月末居民户贷款增加490亿元,同比少增613亿元。“这主要受房地产市场价格因素影响。”在房地产市场前景不明朗的背景下,居民购房意愿持续减弱,而房地产市场将会给很多行业带来影响。石磊表示,受美国次贷危机影响,今年以来外需呈放缓趋势,目前来看,内需也逐渐趋于疲弱,因此下一步宏观调控应重点刺激内需,其中“价格体系的调整首当其冲,尤其是电价的调整,在奥运之后就应该马上进行。”

银行放贷出现反弹

在贷款方面,7月末人民币各项贷款余额为29万亿元,同比增长14.58%,增幅比上年末低1.52个百分点,比上月末高0.46个百分点。李慧勇分析说,今年商业银行信贷额度按季度调控,本着“早放早受益”的原则,在第三季度的第一个月份,银行放贷规模出现了反弹。

近期,央行也调增了国有商业银行、地方性商业银行的信贷规模。连平表示,商业银行获准增加信贷额度、人民币兑美元汇率连日走低,总体从紧的货币政策进行了局部性、“结构性”微调。然而,“新增信贷额度被要求用于对小企业的贷款投放,但出于对小企业生存能力的担忧,银行对其放贷十分谨慎,估计新增额度的落实有不小的难度”。

“在贷款总体增幅下降的情况下,企业必然面临资金瓶颈。继续保持货币信贷总量平稳很重要,但在货币政策微调的情况下,我们要把新增信贷投向需要融资、也符合国家经济结构调控的企业。比如,中小企业、农业类企业、以及四川灾区重建项目等。”郭田勇说。

郭田勇还说,在保持货币信贷总量稳定增长的前提下,如何对经济政策结构进行调整,这是货币政策调整面临的问题。