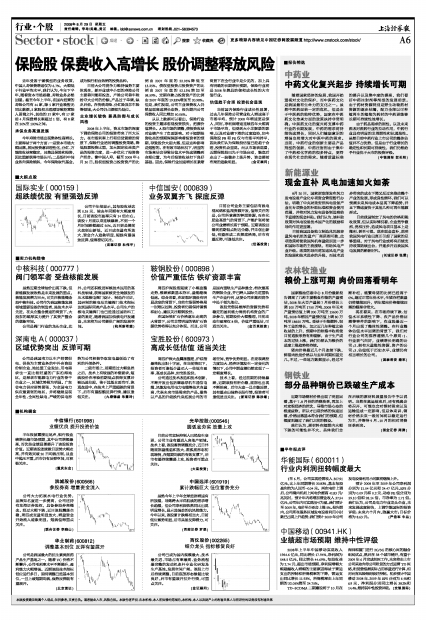

承保业务高速发展

今年寿险市场出现集体性高增长,主要得益于两个方面:一是资本市场大幅回落,居民投资意识理性化,分红、万能险收益率稳定,且兼具保险和投资,因此重新获得市场认可;二是银行中间业务向保险倾斜,今年保险取代基金,成为银行柜台热销的投资品种。

目前大公司竞争力维持强势主要体现在,新开业或中小型的寿险公司主要靠问能和投连,产险公司靠车险抢夺大公司的份额,产品过于单调,缺乏后劲。在传统寿险、分红险及非车险等领域,大公司仍占据领先低位。

主业增长较快 兼具防御与成长风格

2008年上半年,资本市场的深度下调给保险公司的投资带来了巨大压力。在市场利率上行和信贷紧缩的背景下,保险行业适时调整投资策略,降低股票投资比重,加大固定收益类产品的投资力度,进一步优化了投资资产组合。像中国人寿,截至2008年6月30日,股权型投资占投资资产的比例由2007年底的22.95%降低至13.25%,债权型投资占投资资产的比例由2007年底的52.13%增加至58.59%,定期存款占投资资产的比例由2007年底的19.83%增加至20.98%。但是,我们发现,公司主业保费收入仍然呈现高速增长态势,报告期内公司保费收入同比增加50.06%。

从以上数据可以看出,保险行业的投资主题即忽视投资损失,把握价值增长。A股市场的调整,使投资收益对业绩产生了负面影响。对于短期投资收益的预期深深影响着投资者的预期,导致股价大起大落,但是这种影响是短暂的。在有效市场状况下,明显的市场高估会导致估值水平快速调整到合理位置,为今后投资收益打下良好基础。因此,保险行业加速增长在紧缩背景下在全行业中是少见的,加上具有明确的长期增长预期,保险行业将是2008年兼具防御和成长性的大市值行业。

估值趋于合理 投资机会显现

当前国内保险行业成长性显著,过去几年保险公司营业收入增速高于市场平均,预计2008年增速更是惊人,同时,净利润增速连续四年大幅高于市场平均,但受到大小非解禁的影响,以及对业绩下滑的过度渲染,如今保险股PB和PE仅与市场平均持平,因此我们认为保险股估值已经趋于合理,投资机会显现。而从市场表现看,近期保险股已先于市场启动,触底后走出了一波稳步上扬升势,资金提前布局的迹象明显。(金证顾问)