——S*ST物业股权分置改革方案解读

深圳市怀新企业投资顾问有限公司

解读要点:

●2005年12月20日深物业首次公布股改方案并获通过,后因当时的潜在控制人卓见投资未能完成全面要约收购义务,方案最终废止,股改程序中止。

●2008年11月20日深物业实际控制人深投控通过建设控股和深投公司二次提出股改动议,公布股改方案,新方案更加注重保护流通股东利益。

●新股改方案对价安排为每10股送3.5股,既高于前次方案中的10送3,也比理论对价水平高出54.2%,充分体现了公司对流通股东利益的进一步保护。

●新股改方案中,大股东作出特别承诺,限售期延长至三年。同时把重点放在通过大股东包括土地资源在内的资产注入和现金支持承诺,改善深物业的基本面,增加其土地储备和现金流,而不是单纯追求对价安排。具有盈利前景,未来能带来盈利的资产对于流通股东的利益才是最切实的保护。

●股改利于形成公司治理的共同利益基础,有利于公司的长远发展。如果本次方案不能通过,深物业的资产质量和盈利能力将不能尽快得到改善和提升,不能进行任何资本运作;机构投资者特别是基金将不予关注深物业。这种结果是各方都不愿意看到的局面,受损最大的将是广大流通股股东。

日前,S*ST物业(代码:000011,以下称深物业)公布了股权分置改革说明书的公告,公司正式进入了股改程序。值得注意的是,深物业曾于2005年12月首次启动股改,但由于当时公司潜在控制人卓见投资受让股份未能获得中国证监会豁免全面要约收购义务并完成转让,方案因此废止。此次是深物业第二次启动股改程序,推出的股改方案对价更加优厚,控股股东承诺更加诱人,其中有不少值得投资者关注的地方。

方案背景:二次启动股改

●2005年12月首次启动股改,10送3方案获通过

2005年4月1日,深圳市建设投资控股公司(以下简称“建设控股”)、深圳市投资管理公司(以下简称“深投公司”)与卓见投资有限公司(以下简称“卓见投资”)签订了《股份转让协议》,约定建设控股、深投公司将其合计持有的深物业70.296%的股份转让给卓见投资。

2005年12月20日,当时的潜在控制人卓见投资提议并启动深物业股权分置改革,方案的主要内容是全体A股流通股东每10股获得非流通股东3股对价安排,该方案于2006年1月13日获得相关股东会议表决通过。

●卓见投资要约收购义务未能完成,方案废止

上述《股份转让协议》获得了国务院国资委和商务部的批复同意,后因卓见投资未能完成当时股权分置改革的前提条件:“上述股份的转让获得中国证监会豁免全面要约收购义务并完成转让”,股改事宜一再搁浅,2007年4月深投控就股份转让事宜与卓见投资发生争议并由中国国际经济贸易仲裁委员会仲裁。根据终局仲裁结果卓见投资应当在2008年6月30日以前履行要约收购股份义务,如果期满仍未履行,股份转让合同即行解除。

截至2008年6月30日,卓见投资未能履行全面要约收购义务,上述《股份转让协议》即行解除。2008年10月27日,卓见投资向深投控发函同意终止《股份转让协议》,并向登记公司发函决定不继续进行对深物业的要约收购,并要求返还要约收购履约保证金。因此2006年1月13日获得通过的股权分置改革方案已无法再实施。

●深物业启动二次股改

深物业的实际控制人为深圳市投资控股有限公司(以下简称“深投控”)。 深投控是2004年深圳市政府将建设控股与深投公司、深圳市商贸控股公司合并组建的国有独资有限责任公司,注册资本46亿元。深投控通过建设控股和深投公司共持有深物业380,861,612股,占公司总股本的70.296%。日前深投控、建设控股、深投公司提议深物业进行二次股改,公司进入了法定股改程序。

方案亮点:对价优厚、承诺诱人

●亮点一:对价优厚,高于理论水平54.2%

(一)对价安排:10送3.5,高于前次方案对价水平

根据本次股权分置改革方案,以方案实施股权登记日的公司总股本为基础,由全体非流通股股东向方案实施股权登记日登记在册的全体流通股股东按比例安排股份对价,使流通股股东每10股获送3.5股股份对价,高于前次方案中10股送3股的对价水平。全体非流通股股东共需支付31,986,955股股份。

自股权分置改革方案实施后首个交易日起,公司非流通股股东持有的非流通股份即获得上市流通权。

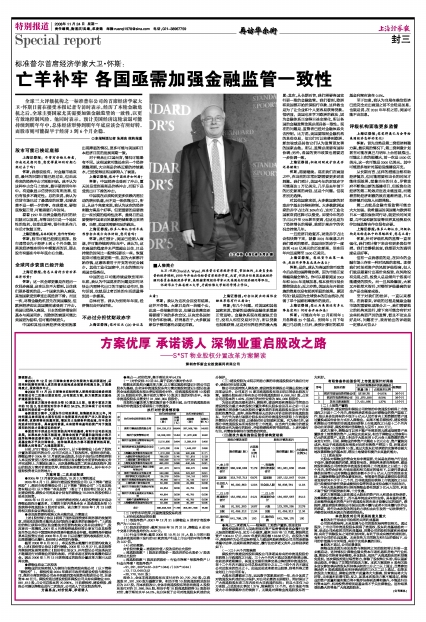

执行对价安排情况表

| 序号 | 执行对价安排的股东名称 | 执行对价安排前 | 执行对价安排后 | ||

| 持股数 (股) | 持股比例(%) | 持股数 (股) | 持股比例(%) | ||

| 1 | 深圳市建设投资控股公司 | 324,233,612 | 59.844 | 297,568,785 | 54.922 |

| 2 | 深圳市投资管理公司 | 56,628,000 | 10.452 | 51,970,938 | 9.592 |

| 3 | 深圳市国贸物业管理有限公司工会 | 2,516,800 | 0.464 | 2,309,819 | 0.426 |

| 4 | 深圳经济特区免税商品企业公司 | 1,573,000 | 0.29 | 1,443,637 | 0.266 |

| 5 | 上海肇达投资咨询有限公司 | 1,010,000 | 0.186 | 926,938 | 0.171 |

| 6 | 大鹏证券有限责任公司 | 786,500 | 0.145 | 721,818 | 0.133 |

| 7 | 上海昆凌工贸有限公司 | 629,200 | 0.116 | 577,454 | 0.106 |

| 8 | 上海致真投资咨询有限公司 | 480,000 | 0.088 | 440,525 | 0.081 |

| 9 | 中国深圳国际合作(集团)股份有限公司 | 401,273 | 0.074 | 368,272 | 0.068 |

| 10 | 深圳市统盛实业有限公司 | 243,688 | 0.045 | 223,647 | 0.041 |

| 11 | 深圳南油文化服务公司 | 135,278 | 0.025 | 124,152 | 0.023 |

| 12 | 深圳市南粤投资发展有限公司 | 78,650 | 0.014 | 72,182 | 0.013 |

| 13 | 上海伟鸿工贸有限公司 | 50,000 | 0.009 | 45,889 | 0.008 |

| 14 | 深圳市华南投资开发股份有限公司 | 49,854 | 0.009 | 45,755 | 0.008 |

| 15 | 深圳市龙岗区昌盛实业有限公司 | 49,854 | 0.009 | 45,755 | 0.008 |

| 16 | 温岭市质量管理协会 | 49,854 | 0.009 | 45,755 | 0.008 |

| 17 | 上海睿欧经贸发展有限公司 | 33,000 | 0.006 | 30,287 | 0.005 |

| 总计 | 388,948,563 | 71.786 | 356,961,608 | 65.88 | |

(二)对价水平优厚,注重流通股股东利益

1、对价标准制定的依据

(1)每股净资产:2007年12月31日深物业A经审计每股净资产为:1.044元。

(2)股改前的股价:截至2008年10月31日,深物业A前60个交易日的收盘均价为:4.32元。

(3)行业市净率:截至2008年10月31日,A股上市的已股改或全流通前提下发行的82家房地产行业上市公司的平均市净率为3.37倍。

(4)对价测算:

对价股份数量=流通权价值/股改后的公允股价

=流通股股数*(股改前的股价-股改后的公允股价)/股改后的公允股价

=流通股股数*(股改前的股价-行业市净率*每股净资产)/行业市净率*每股净资产

=91,391,300*(4.32-3.37*1.044) /(3.37*1.044)

=73,113,040/3.52

=20,770,750(股)

理论上,全体非流通股股东应支付对价20,770,750股,以流通股91,391,300股为基数计算,相当于每10股流通股获送股份应为2.27股。而本次股改中,全体非流通股股东同意向流通A股股东支付对价31,986,955股,相当于每10股流通股获得3.5股股份对价,高于理论水平54.2%,充分体现了公司对流通股东利益的充分保护。

(三)建设控股为未明示同意方案的非流通股股东代垫应付对价,确保对价安排实施

除公司实质控制人深投控、建设控股和深投公司提出股权分置改革动议外,公司其它15家非流通股股东均未明示同意此股改方案。该部分股东合计持有本公司非流通股股份8,086,951股,占本公司总股本的1.49%,应执行的对价安排为665,066股股份。

为使此次股改顺利进行,深投控、建设控股和深投公司同意由建设控股为截止本次股权分置改革相关股东会议召开之前一日未明确表示同意参与本次股权分置改革的非流通股股东及由于存在股权权属争议、质押、冻结等情形无法执行对价安排的非流通股股东,先行代为垫付该部分股东持有的非流通股份获得上市流通权所需执行的对价安排,以确保对价安排顺利实施。代为垫付后,该部分非流通股股东所持股份若上市流通,应当向代为垫付的建设控股偿还代为垫付的股份,并取得深投控的书面同意。上述代垫付行为,尚需取得深圳市国资委的同意。

(四)股改方案实施前后股份结构变动表

| 股权分置改革前 | 股权分置改革后 | ||||

| 股份数量(股) | 占总股本 比例(%) | 股份数量(股) | 占总股本 比例(%) | ||

| 一、未上市流通股份合计 | 388,948,563 | 71.79 | 一、有限售条件流通股合计 | 351,961,608 | 65.88 |

| 国家股 | 323,747,713 | 59.75 | 国家股 | 297,122,847 | 54.84 |

| 社会法人股 | 65,200,850 | 12.04 | 社会法人股 | 59,838,761 | 11.04 |

| 二、已上市流通股份合计 | 152,850,612 | 24.21 | 二、已上市流通股份合计 | 184,837,567 | 34.12 |

| A股 | 91,391,300 | 16.87 | A股 | 123,378,255 | 22.78 |

| B股 | 61,459,312 | 11.34 | B股 | 61,459,312 | 11.34 |

| 三、股份总数 | 541,799,175 | 100 | 三、股份总数 | 541,799,175 | 100 |

●亮点二:承诺诱人——限售期、土地资产置换、现金支持

深投控是深圳市人民政府国有资产监督管理委员会履行出资人职责的辅助平台,实力十分雄厚。截至2007年12月底,深投控总资产1004.51亿元,2007年度利润总额133.68亿元。在股改方案中,深投控作为公司实际控制人与建设控股和深投公司共同承诺除将遵守法律、法规和规章的规定,履行法定承诺义务外,还特别承诺如下:

(一)三十六个月限售期

深投控代表建设控股和深投公司承诺其持有的非流通股股份自获得上市流通权之日起,三十六个月内不通过交易所挂牌出售。在前述承诺期满后,其通过交易所挂牌交易出售的原非流通股份,在十二个月内不超过公司总股本的百分之五,二十四个月内不超过公司总股本的百分之十。如违反前述承诺卖出股票,则将所得之资金划归上市公司所有。

大股东自愿锁定三年,远远高于国家规定的一年,充分体现了对流通股东利益的充分保护,对公司前景的长期看好。同时保证了广大流通股股东在三年内没有大非流通的担忧;而且小非仅742万余股,占总股本比例仅1.37%,限售期为12个月。在市场如今饱受大小非解禁潮冲击的情势下,无疑是对深物业流通股股东的一大利好。

有限售条件的股份可上市流通预计时间表

| 序号 | 股东名称 | 所持有限售条件的流通股份 | 限售期 | |

| 数量(股) | 占总股本比例 | |||

| 1 | 深圳市建设投资控股公司 | 297,568,785 | 54.92% | 36个月 |

| 2 | 深圳市投资管理公司 | 51,970,938 | 9.59% | 36个月 |

| 3 | 其他非流通股东 | 7,421,885 | 1.37% | 12个月 |

(二)土地资产置换

自深投控、建设控股和深投公司控制的非流通股份获得上市流通权之日起十二个月内,深投控承诺将启动对深物业的资产重组工作,拟以其合法拥有的不低于5亿元人民币含有土地资源的资产通过置换或其他合法方式注入深物业。如果不能自深投控、建设控股和深投公司控制的非流通股份获得上市流通权之日起十二个月内启动此项承诺,深投控将补偿深物业人民币1,000万元。

这次方案中,深物业可以用不能产生效益的无效或低效资产来置换含土地资源的资产,从商业实质来说,相当于深物业无偿取得5亿元的优质资产,本质上相当于大股东用5亿元含土地资源的资产来支付对价。目前,深物业的净资产大概在5亿元左右,资产置换完成后,相当于流通股股东每股对应的有效资产增加1倍,折算成对价安排就是10股获得10股。通过大股东此项承诺的实施将会极大地改善深物业的基本面,增加土地储备和提升未来盈利能力。

(三)现金支持

大股东对深物业的资金支持非常重要,尤其是在房地产行业处于低谷,融资困难的时候,更显得宝贵。深投控承诺自深投控、建设控股和深投公司控制的非流通股份获得上市流通权之日起二十四个月内,在符合法律、行政法规和相关规定的情形下,以委托贷款或提供担保等方式对深物业提供余额不少于5亿元人民币的现金支持,以缓解深物业的资金紧张状况。每笔委托贷款或提供担保的现金支持时间不少于十二个月,且非流通股份获得上市流通权之日以前已经提供的委托贷款或提供担保等的现金支持金额不包括在内。

今年大股东深投控已经向深物业委托贷款2亿元人民币,利息不高于银行同期贷款利率,十分优惠。

这次方案把重点放在通过大股东的资产注入和现金支持承诺,改善深物业的基本面上,而不是单纯追求对价安排。具有盈利前景,未来能带来盈利的资产对于流通股东的利益才是最切实的保护。深投控、建设控股和深投公司保证如果不履行或者不完全履行所作出的承诺,将作为本次股改的违约方承担由此引发的一切法律责任,并赔偿其他股东因此而遭受的损失。

本次股改对公司发展的意义重大

●股改利于形成公司治理的共同利益基础

公司的治理结构、未来发展与公司的股权结构密切相关。通过股改,上市公司非流通股股东获得了流通权,股东利益基础趋向一致,形成公司治理的共同利益基础,完善公司的股权制度和治理结构,有利于消除股东之间的利益冲突,有利于形成有效的约束机制,有利于公司的长远发展。未来在各方共同努力和付出的情况下,公司的价值提升空间明显,有助于实现多赢的目标。

●股改不通过,公司前景堪忧

深物业股改因为卓见投资与深投控之间的股权转让纠纷一直未能启动,这种情况让深物业错失资本市场机遇和房地产行业机遇,致使公司经营举步维艰,全体股东,包括广大流通股东的利益难免受损。这次深投控通过艰苦努力,解除了股权转让纠纷,得以重新启动股改,并提出了非常好的股改方案。本次方案须经A 股相关股东会议参加表决的股东所持表决权的三分之二以上通过,且需参加表决的A 股流通股股东所持表决权的三分之二以上通过。如果本次股改方案通过,深物业的资产质量将大大提高,经营情况将大为好转,未来盈利前景可期;反之,如果本次股改方案不能通过,深物业的资产质量和盈利能力将不能尽快得到改善和提升,不能进行任何资本运作,机构投资者特别是基金将不予关注深物业。这种结果受损最大的将是广大流通股股东。

(公司巡礼)