每年年底,市场中的各路机构少不了要对来年行情的“钱景”展望一番,今年也不会例外。尽管历史曾多次表明,机构预测的一致性观点往往会成为行情的“反向指标”;尽管目前内外环境错综复杂,对明年行情作出展望和预测的难度要超过以往任何一次,但这一年一度的“年夜饭”还是要吃的。

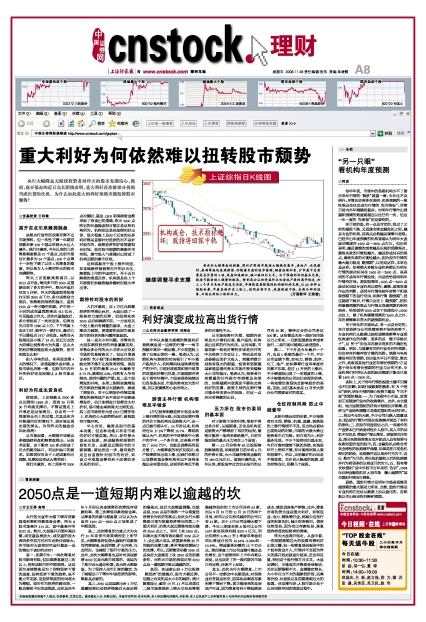

在目前阶段,有一点是肯定的,经过了之前的超级下跌,又适逢全球金融危机之际,越是专业的机构,其观点必然越是谨慎与悲观。已经作出年度预测的机构普遍认为明年大盘波动幅度在1600点—2600点左右。但历史表明,越是谨慎的或者越是乐观的预测观点,最终失败的可能性越大,越是形成共识的观点,最终失败的可能性越大。因为股市行情的最大魅力就是“超预期”,以前是这样,未来也是这样。如果绝大多数专业机构都认为明年行情的波动区间在1600点—2600点,其表明的不是明年行情没戏,而是恰恰说明明年行情有好戏。原因很简单,1600点—2600点波动区间是专业机构以理性、谨慎、悲观角度作出的判断,是明年行情在较坏形势下和悲观预期下的运行空间,如果行情“超预期”,经过超级下跌后,行情只会往上“超预期”。把机构谨慎预测的观点与行情本身超预期机制相结合,恰恰说明2000点往下风险很小;2000点往上,除了机构谨慎预测的2600点之外,存在着概率非常大的超预期机会。

至于明年的市场热点,有一点是肯定的,在目前经济与公司经营形势不佳的形势下,专业机构们从数据比较和逻辑推断等专业理性角度作出的判断,更多的是“矮子里挑长子”,且“长子”里也存在着非常多的不确定性因素。例如,与基建有关的行业有好的预期,但也存在巨额存货计提的风险;铁路与电网建设有好的预期,但估值水平已不便宜,除此之外,谁敢说其他行业还有增长预期的?正是基于明年有增长预期的行业与公司不多,专业机构们对明年大盘的波动幅度只能也只敢看1600点—2600点。

实际上,关于明年行情的投资主题不用猜也不用判断,如果打破数据的教条,有“N个理由”表明,明年行情的核心投资主题是“千古不变”的重组概念:一、为了拯救中小企业,政策面正在鼓励行业内的收购兼并。此外,央企重组、地方国资重组的好戏才刚刚拉开帷幕,经济与产业结构调整正是推进重组的大好时机;二、经过今年的大跌,不少公司已跌入重置成本,低估的行情为市场化收购兼并创造了有利的条件;三、在股市明显低估之后,一些场外的产业资本已开始尝试性介入股市,其入市的动机不仅仅是“搏差价”那么简单。更值得关注的是,部分风险投资资本也开始进入具有投资与收购双重价值的股市;四、金融危机必然会带来全球性的收购兼并浪潮,如果说在目前危机深化的阶段,收购兼并是以政府行为为主,是以“救灾”为目的,明年危机缓和之后的收购兼并行为将更多的以商业目的为主;五、“没有增长炒重组”是中外股市百年来的“古训”,1998年亚洲金融危机时A股市场“漫山遍野的”国企重组行情当可借鉴。

显然,重组行情才是明年市场表现能否超预期的最大驱动力所在,当然,重组行情是专业机构们无法从数据上加以量化的,自然难以作出结论性判断和预期。