深圳香江控股股份有限公司关于择机收购天津森岛三公司议案的补充说明

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

深圳香江控股股份有限公司(以下简称“香江控股”、“公司”或“本公司”)已公告于2008年12月30日召开临时股东大会,审议《关于择机收购天津市森岛置业投资有限公司、天津森岛鸿盈置业投资有限公司、天津森岛宝地置业投资有限公司三公司股权的议案》,由于该议案涉及到2007年向南方香江集团有限公司(以下简称“南方香江”)非公开发行股票收购资产的有关承诺,所以本公司将承诺的有关情况做如下的补充说明:

一、非公开发行股份购买资产的相关承诺情况的介绍

2007年5月30日,公司第五届董事会第三次会议审议通过《关于向特定对象非公开发行股票的方案》(预案);2007年7月22-23日,公司第五届董事会第四次会议审议通过《关于向特定对象发行股份购买资产的议案》,即香江控股发行股份购买大股东南方香江持有广州番禺锦江房地产有限公司51%股权、保定香江好天地房地产开发有限公司90%股权、天津市华运商贸物业有限公司20%股权、成都香江家具产业投资发展有限公司100%和增城香江房地产有限公司90%股权;2007年8月13日,公司2007年第二次临时股东大会审议通过《关于向特定对象发行股份购买资产的议案》; 2008年1月18日,公司收到中国证券监督管理委员会证监许可【2008】80号《关于核准深圳香江控股股份有限公司向南方香江集团有限公司发行新股购买资产的批复》。

公司2007年发行股份购买大股东南方香江相关资产时,南方香江对于解决现有的同业竞争做出如下承诺:

| 序号 | 公司名称 | 承诺内容 |

| 1 | 沈阳好天地房地产有限公司公司 | 在取得相关公司的内部批准,并取得相关政府部门的必要核准、登记及/或备案后,本公司在2009年12月31日前,以经具有证券期货从业资格的评估师事务所出具评估报告的评估值为作价依据,以合法的方式将本公司持有的99.5%沈阳香江好天地房地产有限公司的股权注入香江控股 |

| 2 | 天津市森岛置业投资有限公司 | 在取得相关公司的内部批准,并取得相关政府部门的必要核准、登记及/或备案后,本公司在2008年12月31日前,以经具有证券期货从业资格的评估师事务所出具评估报告的评估值为作价依据,以合法的方式将南方香江持有的98%天津市森岛置业投资有限公司的股权注入香江控股 |

| 3 | 天津市森岛宝地投资有限公司 | 在取得相关公司的内部批准,并取得相关政府部门的必要核准、登记及/或备案后,本公司在2008年12月31日前,以经具有证券期货从业资格的评估师事务所出具评估报告的评估值为作价依据,以合法的方式将南方香江持有的98%天津森岛宝地置业投资有限公司的股权注入香江控股 |

| 4 | 天津森岛鸿盈置业有限公司 | 在取得相关公司的内部批准,并取得相关政府部门的必要核准、登记及/或备案后,本公司在2008年12月31日前,以经具有证券期货从业资格的评估师事务所出具评估报告的评估值为作价依据,以合法的方式将南方香江持有的98%天津森岛鸿盈置业投资有限公司的股权注入香江控股 |

| 5 | 天津星城香江投资发展有限公司 | 在取得相关公司的内部批准,并取得相关政府部门的必要核准、登记及/或备案后,本公司在2008年12月31日前,以经具有证券期货从业资格的评估师事务所出具评估报告的评估值为作价依据,以合法的方式将南方香江持有的60%天津星城香江投资发展有限公司的股权注入香江控股 |

| 6 | 恩平市锦江新城建设投资有限公司 | 南方香江全资子公司恩平市锦江新城建设投资有限公司持有恩平市锦江新城置业有限公司10%的股权(另90%的股权由香江控股持有),恩平投资除了通过恩平市锦江新城置业有限公司从事的业务外,及除了应香江控股要求为香江控股利益协助采取行动外,恩平投资将不从事与香江控股业务相竞争或有利益冲突的业务或活动 |

二、承诺履行情况

(一)天津星城香江投资发展有限公司(以下简称“天津星城”)的基本情况及承诺履行情况:

成立时间:2005年12月6日,注册资本:8,000万元。天津星城由南方香江持有其60%股权,天津星城投资发展有限公司持有其40%股权。

天津星城是为在天津市滨海新区取得土地一级开发项目而设立的。公司目前并未取得任何项目也未开展任何开发、经营业务。由于天津星城经营外部环境发生重大改变,尤其是天津大道的兴建导致原河畔新城项目无法达到公司设立时的经营目标,加上08年中期以来,天津市房土地交易不景气,土地流拍时有发生,市场信心极度萎缩。因此,天津星城于2008年11月5日召开第一届股东会第三次会议,股东一致同意公司解散。目前该公司正在办理注销手续。因此,该项目已不可能与香江控股产生同业竞争,已经不具备收购的价值和可能。

(二)收购天津市森岛置业投资有限公司、天津森岛鸿盈置业投资有限公司、天津森岛宝地置业投资有限公司(以下简称“天津森岛三公司”)的承诺履行情况:

2008年12月10日,公司收到大股东南方香江《关于履行定向增发承诺的说明函》,称:南方香江一直在为切实履行定向增发的承诺而努力,但同时提醒本公司,请本公司切实关注天津森岛三公司的状况与以往相比发生了较大变化:受房地产市场低迷的影响,2008年以来天津市的房地产市场成交量和成交价格与往年相比跌幅较大;天津森岛三公司所开发的商品房成交量开始有较明显的萎缩,成交价格跌幅明显。目前天津森岛三公司负债率较高、销售业绩欠佳。南方香江本着对上市公司以及中、小股东认真负责地态度,如实陈述天津森岛三公司的实际经营状况,并提示相关风险,请香江控股董事会及非关联股东决定收购时间和方案。

三、承诺的背景和承诺被收购对象的现状

(一)承诺的背景

1、解决与香江控股可能存在的同业竞争的需要

公司2007年发行股份购买大股东南方香江相关资产时,由于天津森岛三公司都是从事住宅地产的开发,与香江控股的主营业务构成同业竞争,因此根据公司治理的需要,南方香江应做出承诺,将其持有的天津森岛三公司股权注入香江控股,彻底解决与香江控股可能存在的同业竞争。

2、当时的房地产市场非常繁荣,房地产行业的业绩非常突出

2007年,虽然国家加强了房地产调控政策,但我国房地产行业还是快速发展。外资踊跃进入,信贷投放力度加大,2007年全国共完成房地产开发投资额25280亿元,增长30%,增速上升7.4个百分点,高于其他行业的投资增速;随着需求的持续旺盛和房价上涨势头加快,房地产公司的业绩出现大幅增长,行业处于快速增长期。

3、当时天津森岛三公司的经营状况良好

2006年12月南方香江收购天津森岛三公司股权后,2007年4月,由天津森岛三公司共同开发的天津锦绣香江花园项目第一期正式开发。一期项目占地面积98400平方米,建筑面积12万平方米,总投资4.4亿元。为多层住宅和小高层住宅、别墅,户型以二室二厅,三室二厅为主。其中一期A、B、C区69,732.51平方米的住宅去年10月销售,当年即销售约5万平方米,平均销售价格超过4000元/平方米,成交量和成交价格都较为理想。

小结:正是基于当时解决同业竞争的需要、房地产的市场环境和天津森岛三公司的开发销售状况都比较理想的情况下,大股东南方香江做出了向香江控股注入天津森岛三公司股权的承诺。

(二)现状

(1)全国房地产市场的现状

在国家宏观调控政策的引导下,我国的房地产市场开始进入了调整期,步入了此轮房地产周期的下行阶段。今年以来,全国房地产市场商品房销售低迷,市场观望氛围浓厚,商品房销售面积和销售额均出现负增长,且下降幅度不断增大,商品房空置面积增长速度有所加快。前三季度,商品房销售面积比上年同期下降14.9%,降幅比上半年扩大7.7个百分点;销售额同比下降15%,降幅比上半年扩大12个百分点。

种种迹象表明,虽然房地产市场长期看好,但短期无疑已经进入了下降通道。我们预计明年上半年成交量严重萎缩情况和房地产价格稳中有降的情况难有实质性改观。

(2)天津市房地产市场的现状

2008年1-10月,天津市商品房销售面积826.57万平方米,同比减少22%;实现销售收入495.3亿元,同比减少14.8%。2008年10月,天津市商品住宅成交均价为6451元/平方米,较9月份下降了5.46%。如此可见天津房地产市场开始下滑,成交量在大幅萎缩,成交价格不断下降。我们预计天津作为全国的主要房地产市场之一跟全国房地产市场的整体走势是密切相关的,在全国房地产市场回暖前,天津的房地产市场都不容乐观,因此预计在明年上半年前天津的房地产市场都将难以改变目前的局面。

(3)天津森岛三公司的现状

从2008年天津森岛三公司的开发全面展开,总开工面积超过50万平方米,已经取得预售许可证的建筑面积为26.4万平方米,已经销售的面积为8.4万平方米,如果减去2007年已经销售的5万多平方米,2008年一年的销售面积为3万多平方米,成交价格比2007年也有小幅的下调。销售比例为10%左右,所以2008年的销售业绩不理想,客户持币观望的心态比较明显,而且短时间内不会有太大的改观。由于销售滑坡导致建设资金比较紧张,天津森岛三公司的财务状况与往年相比有较大的差距。

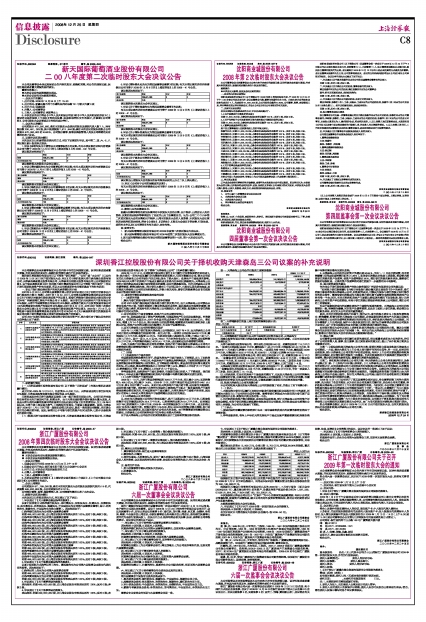

以下是天津森岛三公司合并后的财务数据以及开工面积和销售面积的报表:

表一: 天津森岛三公司合并后报表主要财务数据

| 项目 | 2006年 | 2007年 | 2008年11月30日 |

| (未经审计) | |||

| 流动资产 | 180,596,476.84 | 742,160,610.17 | 1,182,935,146.06 |

| 固定资产 | 53,431,920.49 | 6,410,335.87 | 3,123,982.88 |

| 长期投资 | 0 | 0 | 0 |

| 无形资产及其他资产 | 0 | 0 | 0 |

| 资产合计 | 234,028,397.33 | 756,489,084.18 | 1,188,359,128.94 |

| 流动负债 | 164,510,718.06 | 453,469,730.01 | 778,356,601.70 |

| 长期负债 | 230,000,000.00 | 302,500,000.00 | |

| 负债合计 | 164,510,718.06 | 352,369,730.01 | 1,080,856,601.70 |

| 股东权益 | 69,517,679.27 | 73,019,354.17 | 107,502,527.24 |

| 营业收入 | 0.00 | 0 | 6,000 |

| 营业利润 | -773,594.02 | -16,256,593.15 | -25,709,592.35 |

| 利润总额 | -773,594.68 | -16,207,051.15 | -25,516,826.93 |

| 所得税 | 0 | 0 | 0 |

| 净利润 | -773,594.68 | -16,207,051.15 | -25,516,826.93 |

表二:天津锦绣香江花园土地开发和销售情况统计表:

单位:平方米

| 总规划占地面积 | 约152万 | 规划总建筑面积 | 约336万 |

| 已开工完成进度面积 | 约50万 | 可售建筑面积 | 26.4万 |

| 已销售建筑面积 | 8.4万 |

注:天津锦绣香江花园项目由天津市森岛置业投资有限公司、天津森岛宝

地置业投资有限公司和天津森岛鸿盈置业投资有限公司共同承建。三公司目前投资开发情况如下:

天津市森岛置业投资有限公司,项目规划占地面积843亩,总建筑面积约118万平方米。一期项目占地面积98400平方米,建筑面积11.95万平方米,可售面积96143平方米,至2008年11月末累计已销售51108.13平方米。二期项目占地76654平方米,建筑面积20.66万平方米,可售面积61823.19平方米,至2008年11月末累计已销售9473.92平方米。

天津森岛鸿盈置业投资有限公司,项目规划占地面积671亩,总建筑面积96万平方米。一期建设项目占地面积65449平方米,总建筑面积14.29万平方米,可售面积110448.7平方米,至2008年11月末累计已销售23546.03平方米。二期项目占地113745万平方米,总建筑面积23.72万平方米,2008年3月开工建设,已完工进度1-4层。

天津森岛宝地置业投资有限公司,项目规划占地面积771亩,总建筑面积122万平方米,一期建设项目占地面积85,928平方米,总建筑面积21.28万平方米,今年一季度进入开工阶段,目前已经完工15-16层。

以上现状表明,在目前的房地产市场低迷的情况下,尤其是天津森岛三公司的销售状况出现滑坡的时候,应该全面分析收购天津森岛三公司股权给上市公司带来的利弊,在履行承诺的同时密切关注由此带来的后果,尽量做到履行承诺和关注投资者利益并重。

四、收购天津森岛三公司的利弊分析

本公司对收购大股东所持天津森岛三公司的股权做了论证,并做出了如下利弊分析:

(一)优点:

1、大股东南方香江可以履行《向特定对象发行股份暨关联交易报告书》中的承诺,同时解决大股东与上市公司的同业竞争问题,最终使香江控股成为大股东南方香江旗下运营住宅类地产业务、商贸地产类业务的唯一平台;

2、目前经济和房地产都比较低迷,如果现在启动收购,预计天津森岛三公司的资产评估值会较低,有利于香江控股以较低廉价格收购项目公司股权,同时收购成功也将增加公司的土地储备,为公司未来发展打下基础。

(二)缺点:

1、受国内国外双重因素的影响预计未来一两年国家经济受内外因素的影响仍将处于调整阶段;

2、种种迹象表明,明年上半年前天津的房地产市场成交量严重萎缩情况和房屋价格稳中有降的情况难有实质性改观;

3、天津森岛三公司合并后的资产负债达到90.95%,今年1-11月是亏损运营,而且销售缓慢(仅完成年度销售目标的21.39%),如果香江控股此时收购上述股权,将会较大提高香江控股的资产负债率,使资产负债率接近80%,增加香江控股的财务风险,摊薄香江控股的每股收益。过高的资产负债率将对香江控股下一步融资带来不利影响。

五、独立财务顾问的意见

作为非公开发行股份收购资产的独立财务顾问广州证券有限责任公司的意见是:

“如果南方香江继续履行《向特定对象发行股份暨关联交易报告书》中的承诺,香江控股立即启动收购天津森岛三公司,则收购完成后,可解决大股东与香江控股之间可能存在的同业竞争,最终使香江控股成为大股东南方香江旗下运营住宅类和商贸类房地产业务的唯一平台;同时,在目前经济和房地产市场都比较低迷的情况下启动收购,预计天津森岛三公司的资产评估值较低,有利于香江控股以较低价格收购该三公司股权,增加公司的土地储备量。

但由于国家经济受内外因素和房地产市场较为低迷的影响,天津森岛三公司目前经营情况一般,销售较为缓慢,同时资产负债率较高,如此时立即注入香江控股,将会增加公司的财务风险,同时加大公司后期的融资难度。

因此,在目前的经济和房地产环境下,我们认为:香江控股不适宜马上收购负债率高企、销售缓慢、经营亏损的天津森岛三公司股权,应待国家经济和房地产大环境出现转机及天津森岛三公司的负债率和经营状况有所好转之时,择机收购天津森岛三公司股权。同时本着维护上市公司利益、保护中小股东权益的目的,我们认为该事项必须提交公司股东大会审议,由广大非关联股东对是否同意上述择机收购方案进行表决。

如果临时股东大会审议通过上述择机收购天津森岛三公司股权的方案,建议公司董事会在此次临时股东大会召开后间隔1年,再次公告此天津森岛三公司的财务和经营情况,提请召开临时股东大会再次表决是否继续择机收购。”

六、解决方案

公司董事会在收到南方香江履行承诺的通知后,经过慎重考虑和全方位的研究,并征求了公司的高管人员、董事、独立董事、独立财务顾问的意见后,做出了两个收购方案供公司董事会讨论:

方案一:立即启动收购天津森岛三公司的方案:即香江控股立即启动收购天津森岛三公司股权,一方面,解决大股东与上市公司之间可能存在的同业竞争,另一方面,如果现在启动收购,预计天津森岛三公司的资产评估值会较低,有利于上市公司以较低廉价格收购项目公司股权,同时增加香江控股的土地储备。但此时收购将会大大提高香江控股的资产负债率,增加香江控股的财务风险,摊薄香江控股的每股收益。

方案二: 择机收购天津森岛三公司的方案: 待天津森岛三公司业务发展好转后,及条件成熟之时,即:(1)房地产大环境出现转机,(2)天津森岛三公司的负债率和经营状况有所好转之时,公司采取适当的方式在适当的时间收购天津森岛三公司的股权,从而最终解决大股东南方香江集团与上市公司可能存在的同业竞争。虽然现在天津森岛三公司面临着暂时的困难可能会影响香江控股的业绩表现,但随着国家各项救市政策的出台天津森岛三公司迟早会走出低谷。所以在天津森岛三公司走出低谷时再启动收购的方案能够兼顾履行承诺和香江控股的业绩。

2008年12月12日公司召开了第五届董事会临时会议,各位董事权衡了两种方案的利弊,充分表达了各自的想法,认为目前是公司发展的关键时期,现金对公司至关重要,择机收购天津森岛三公司对于上市公司的发展较为有利。与此同时,本公司独立董事对于如何收购大股东持有天津森岛三公司股权也进行了分析,一致认为:本着维护广大中小股东的切身利益以及香江控股未来几年后续发展能力的原则,在目前的经济和房地产环境下,香江控股不适宜马上收购天津森岛三公司股权,应待房地产市场环境出现转机及天津森岛三公司的负债率和经营状况有所好转之时,择机收购天津森岛三公司股权。为了充分尊重广大中小股东意愿,保障广大中小股东的合法权益,公司将关于择机收购大股东持有天津森岛三公司股权的议案提交股东大会审议,由广大非关联股东对该收购方案进行表决。

经公司董事会提议,决定于2008年12月30日召开临时股东大会,由非关联股东投票决定是否择机收购天津森岛三公司的方案。

特此说明。

深圳香江控股股份有限公司

2008年12月24日