|

近期随着股票市场的反弹,债市获利盘回吐,人气骤降。从走势上看,绝大部分债券已经跌破了技术性支撑位。即便是2009年以来供需两旺的信用债,也难逃噩运,两周前新上市的“09南钢联”以净价103.60元报收的火热行情已恍如隔世。

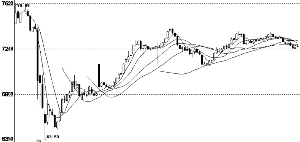

不少从事债券投资的朋友都深感今年股债的跷跷板效应尤为明显,可以佐证的是2009年前两个月份基金的持股持债部位经历了较大幅度的调整。如许多策略分析师所言,今年的股票市场将是震荡行情,那么交易所债市也注定会画出上下游走的曲线。

可以肯定地说,今年交易所信用债市场将出现大量因市场暂时性偏离造成的买入机会。且不论今年宏观经济是V型反转还是W型反转,从历史经验来看,宏观经济实质性复苏的过程,往往伴随着信用债溢价水平的收窄。从目前的市场情况来看,当前的溢价水平仍处于相对偏高的位置,同时宏观经济经历二次触底是更大概率的事件,因此信用债的春天当然还远远没有结束。

若我们把视野放得更宽的话,则这个问题可以看得更加清晰、全面一些。在交易所信用债饱受冲击的同时,银行间信用债市场仍然春意盎然,短融、中票和企业债的发行利率一降再降,资质较佳的信用债行情用“一票难求”来形容都不过分。最近发行的7年期“09津城投3”主体和债项评级分别为AA+和AAA级,票面利率为4.78%,而另一只略晚发行的7年期“09济城投债”主体和债项评级均低了一个等级,但发行利率也定在了4.78%。据了解,投资者认购情况良好,市场对信用债的投资热情可见一斑。结合目前5年及以上贷款基准利率为5.94%,4.78%的利率水平相当于8折优惠的贷款利率,可见主流的债券投资者对于这个利率水平十分认可,对当前的宏观经济环境和国家信贷政策有着相当清醒的认识。

与此形成鲜明对照的是,交易所信用债却享受不到银行间品种相近的待遇。例如7年期AA+级别品种“08江铜债”近期持续受到卖盘的影响,上周五收盘收益率为5.57%,高出银行间可比品种约80个基点,这个溢价已经大大超出了无担保信用债的合理溢价。而保险资金对于投资无担保信用债的限制可能取消,理应使得无担保品种的溢价修正至更窄的水平,尤其对于评级在AA+及以上的优质债券。

很显然,即便不考虑未来商业银行进入交易所债市的潜在投资机会,目前的交易所信用债市场经过近期的调整,已经迅速形成了国内债券市场的估值洼地,遴选性价比有相对优势的个债,十分明显的买入机会就在眼前。