中国辽宁国际合作(集团)股份有限公司关于公司暂停上市期间工作进展公告

本公司及其董事会全体成员保证信息披露内容的真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

重要提示:

1、公司于2004年8月23日向深圳证券交易所提出恢复上市申请,2004年8月25日深圳证券交易所正式受理。并要求公司补充有关材料,对公司经营能力和盈利能力的持续性和稳定性的进行说明。

2、公司2004年~2007年以来,扣除非经常性损益之后的净利润均为负值,公司主营业务停顿,不具备持续经营能力,因此,会计师事务所在年度审计时均出具了带强调段的无保留意见审计报告。

3、公司在2008年11月完成股权分置改革,并同时通过股权分置改革的实施进行了初步资产重组,公司主营业务已变更为房地产开发及销售。由于经营情况和主营业务发生了变更,目前公司恢复上市的相关材料仍在补充提交中。

4、北京证券事务部联系方式:

董事会秘书:刘玉

证券事务代表:董知

联系电话:(010)6465 6161

联系传真:(010)6465 6161

联系EMAIL:clic24@126.com

联系地址:北京市朝阳区曙光西里甲一号第三置业大厦A座31层

现就公司恢复上市进展工作情况公告如下:

一、 公司目前具体工作进展情况

1、恢复上市工作进展情况

根据《深交所上市规则》14.2.1条规定,“公司在股票暂停上市期间,经审计的年度财务会计报告显示公司实现盈利,可以向深圳证券交易所提出恢复股票上市的书面申请。”2004年8月23日,公司向深圳证券交易所提出了股票恢复上市的申请,2004年8月25日,深圳证券交易所正式受理了本公司关于恢复股票上市的申请,要求公司补充有关材料,对公司经营能力和盈利能力的持续性和稳定性进行说明。

2004年至2007年期间,公司年度经审计净利润为正,但归属于公司股东的扣除非经常性损益的净利润分别为-1,293万元、-1,533万元、-1,363万元、-2,428万元,公司主营业务停顿,不具备持续经营能力,因此,会计师事务所在年度审计时均出具了带强调段的无保留意见审计报告。

公司在2008年度完成了股权分置改革,并在完成股改的同时,完成了初步资产重组,公司主营业务变更为房地产开发及销售。目前,根据公司的主业和经营情况的变化,恢复上市的相关材料须进行补充,具体材料包括:恢复上市申请书;董事会关于符合恢复上市条件的决议;董事会关于暂停上市期间公司为恢复上市所做主要工作的报告;管理层对公司经营能力和盈利能力持续性和稳定性的分析报告等。深圳证券交易所将根据上述更新材料对公司的恢复上市申请进行审核。

根据《深圳证券交易所股票上市规则》14.2.17条的规定,深圳证券交易所将在决定受理本公司恢复上市申请后的30个交易日内作出是否核准本公司恢复上市申请的决定,补充提供材料期间不计入上述核准期限内。

2、股权分置改革进展情况

2008年4月28日,公司相关股东会议表决通过了股权分置改革方案,股改方案要点为:万方源房地产及其控股股东万方控股将其持有的北京华松和北京天源的控股股权赠送给上市公司,同时万方源承诺:“公司2008年、2009年、2010年每年经具有证券从业资格会计师事务所审计的标准无保留意见审计报告显示的全面摊薄后的每股收益均不低于0.20元。” 否则,“万方源将向流通股股东追加对价一次,追加对价股份总数为6,630,000 股,按现有流通股数量为基准,流通股股东每10股获付0.75股。”

2008年11月11日,公司完成股权分置改革,万方源所持公司6,630万股变更为限售流通股,限售期为自公司恢复上市之日起36个月。如果出现需要追加对价的情况,万方源持有的公司股份自获得上市流通权之日起四年(48个月)内,不上市交易或转让。

3、增强公司持续经营和持续盈利能力的有关计划和安排

(1)股权质押及与中国长城资产管理公司的战略合作。

公司大股东万方源在2007年的公司债务重组过程中,与中国长城资产管理公司(以下简称“长城公司”)签订了《债权置换股份协议书》,该协议书约定,长城公司以其对公司的全部债权本金及利息置换万方源拟收购公司股权中的700万股股权,长城公司的债权已于2007年10月转让给万方源,因此,万方源应将所持公司的700万股股权过户到长城公司名下,但由于万方源在收购的公司6,630万股股权时根据《上市公司收购管理办法》作出了“在受让之日起3年不转让的承诺”,因而暂不能将700万股过户给长城公司,为确保长城公司的利益,万方源于2008年12月12日将所持700万股公司限售流通股质押给了长城公司。

鉴于上述原因,长城公司是公司的潜在股东。为支持公司发展,2008年4月25日,万方源与长城公司签订了《战略合作协议书》,约定“在公司恢复上市后的首次定向增发时及首次定向增发完成后的三年内,组织合计不低于2000亩权属清晰的建设用地(其中商业或住宅用途的建设用地合计不低于1000亩),以认股对价或转让、出资等其他有偿方式提供给公司选用”。同时,长城公司承诺在公司首次定向增发时,将以大约484亩土地使用权参与认购公司首次定向增发的股份,包括但不限于:①长城公司所持辽宁成源置业有限公司100%股权,该公司拥有沈阳苏家屯区约244亩商业开发用地;②长城公司拥有的在辽宁省阜蒙县的240亩商业开发用地。首次定向增发完成后,长城公司将持有不低于20%的公司股份。

(2)定向增发计划的主要内容和初步方案

为解决公司长期持续经营能力问题,公司拟在恢复上市后提出首次定向增发计划,争取在2009年底以前通过中国证监会的核准。定向增发的初步方案是:由中辽国际向万方源、万方控股及公司的战略合作方长城公司定向发行股份购买经营性资产或股权,万方源、万方控股及长城公司的房地产开发业务相关的经营性资产主要是含土地储备的资产,包括但不限于:

①万方源及万方控股所持有的重庆百创剩余股权。该公司注册资本1.5亿元,拥有140亩土地储备,分3期开发,总销售面积27.8万平方米,预计分别于2009年、2010年和2011年完工交房。目前一期已于2008年12月开盘销售,三栋住宅已全部售完,实现销售1.4亿元。目前公司已持有重庆百创8.13%的股权。

②万方源在重庆的米兰天空项目未售10,000平方米商业房产,估值在1亿元左右;

③长城公司拟持有的辽宁方城置业有限公司的100%股权。该公司注册地沈阳,注册资本8,100万元,将拥有辽宁省阜蒙县240亩土地储备。目前该240亩地在长城公司名下,将以适当方式置入辽宁方城置业有限公司。

④长城公司所持辽宁成源置业有限公司100%股权,该公司拥有辽宁沈阳苏家屯区的244亩土地。

定向增发完成后,长城公司将持有不低于20%的公司股权。

在首次定向增发计划完成后,公司将拥有较多优质资产,将增强公司的持续经营和持续盈利能力,具体如下表:

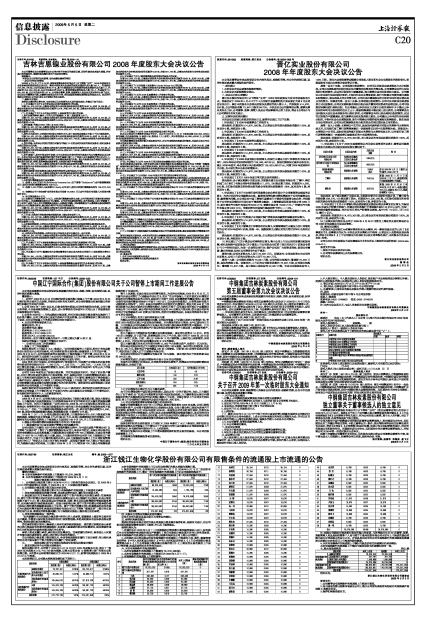

| 项目名称 | 土地面积(亩) | 可开发面积(万平方米) |

| 北京华松 | 15 | 4.5 |

| 重庆百创 | 140 | 27.8 |

| 辽宁方城 | 240 | 31.97 |

| 沈阳苏家屯 | 244 | 32.5 |

| 合计 | 681 | 117.5 |

(3)定向增发的不确定性与万方源的承诺。

由于定向增发须经中国证监会审核通过,因此具有一定的不确定性,为此,万方源还作出了如下承诺:如“前述定向增发事宜未获中国证监会批准,万方源将把拟认购定向增发股份的资产及股权经评估作价后全部出售给上市公司,并暂不要求上市公司支付相应款项,待上市公司获得开发收益并具备支付能力时,再行支付。”

(4)对公司持续经营和持续盈利能力的总体评价。

随着公司债务重组在2007年12月完成、股权分置改革在2008年实施,公司已获得新的经营性资产,公司资不抵债的状况已得到根本改变,公司主营业务已变更为房地产开发及销售,新增资产已在2008年度和2009年一季度给公司带来经常性利润,并将在未来两年内给公司带来持续盈利,公司已初步具备持续经营及持续盈利能力。如公司的定向增发等资产有偿注入计划得以成功实施,公司与长城公司的《战略合作协议书》得以有效履行,公司的持续经营及持续盈利能力将得到长期有效保证。

二、风险提示

根据《深圳证券交易所股票上市规则》(2008 年修订)14.2.17 条规定,深圳证券交易所将在受理本公司恢复上市申请后三十个交易日内作出是否核准本公司股票恢复上市申请的决定,补充提供材料期间不计入上述期限内。

若在规定期限内本公司恢复上市申请未能获得深圳证券交易所的核准,本公司的股票将被终止上市。

公司董事会郑重提醒投资者注意风险。

特此公告。

中国辽宁国际合作(集团)股份有限公司董事会

二〇〇九年五月四日