|

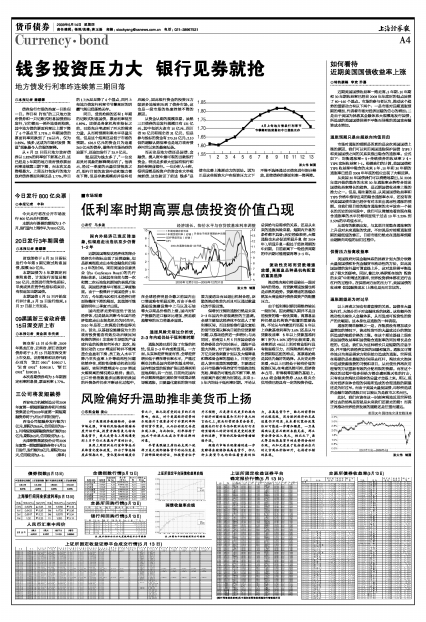

近期美国国债收益率一路走高,5年期、10年期和30年期收益率已经自2008年年底时的低点反弹了80-160个基点。市场的参与者认为,推动这个趋势的重要动力有以下两个:一是市场对远期通胀预期的增加,代表着市场对经济回暖的信心的增加;二是由于美国为拯救其金融体系大规模地发行国债,所造成的美国国债供需不平衡而导致的美国政府融资成本增加。

通胀预期只是由超跌向均值回归

市场对通胀的预期是否真的是这次美国国债上涨的原因,我们可以利用美国通胀保护国债(TIPS)和美国国债之间的关系来推出隐含的通胀率。公式如下:均衡通胀率=(1+传统债券的收益率)/(1+TIPS实际收益率)-1。根据我们的计算,美国国债和TIPS收益率中隐含的未来5年、10年和30年期的通胀率已经自2008年年底的低位出现了大幅反弹。

从美国30年国债我们可以清楚地看出,从2008年底开始的隐含的未来30年通胀率走势符合前述国债收益率增长的趋势,是近期国债收益率上涨的推力之一。但是,需注意的是,从美国国债收益率和TIPS价格中推导出来的隐含通胀率水平,还没有表明美国国债市场已经怀有对未来出现恶性通胀的预期。当我们把目前的隐含通胀率的水平放在一个较长的历史的时间段中,我们可以清楚地看到现在隐含通胀率的水平仍然明显低于过去10年2.25% 到2.50%的平均值水平。

从现有的数据出发,与其说目前隐含通胀率的上升是对未来通胀的忧虑,不如说是对前期通胀预期的超低值的修正,目前市场仍然走在通胀率预期由超跌向均值的回归过程中。

供需压力抬高收益率

美国政府对其金融体系的拯救计划大部分依赖大量发国债和补充金融货币流动性的方法,如此美国国债的发行量可谓直线上升,这对其供需平衡造成了极大的影响。同时,像比尔.格罗斯在他的“投资的未来”中所阐述的那样,世界投资群体都在进行去杠杆的过程中。在供需两方面的压力下,美国国债的收益率(即其融资成本)上涨也是无可非议的。

通胀期望还为时过早

以上两者之间也有着直接的关系。国债在大量发行后,大部分用于对金融体系的拯救。这些额外的流动性先被注入金融体系,从而造成可投资性的资产的先崛起。这本身也是通胀的一种表现。

通胀的简单解释之一是,在物质没有增加或少量增加的情况下,流动性货币的大量或过分的增加所造成的物质价格的上涨。在这个理论基础上现在美国国债收益率和国债隐含通胀率的同时增长是合理的。但是,我们认为这种增长只是短期的应急手段,并不能代表经济实体的回暖和复苏。通胀又可简单地分为商品需求方和供给方造成的通胀。世界现在需要的是在最短的时间里去杠杆,淘汰在大泡沫中造成资源浪费的习惯和项目,从而使世界再次用理智的方法重新有效的分配有限的资源。而在这个淘汰的过程中很多供给方都会遭到毁灭性的打击,只有在这次淘汰后需求的总量才会跟上来。所以,现在对经济实体合理的供需所造成的合理通胀的期望还是为时过早。而由于美国大量发国债,印钞所造成的金融市场的通胀只可以被认为是救市之术而已。

此时,我们应该在这一时刻客观地反思世界经济过去的结构是否就是未来我们还要走的路?而真正再推动世界经济发展的道路还是任重而道远。