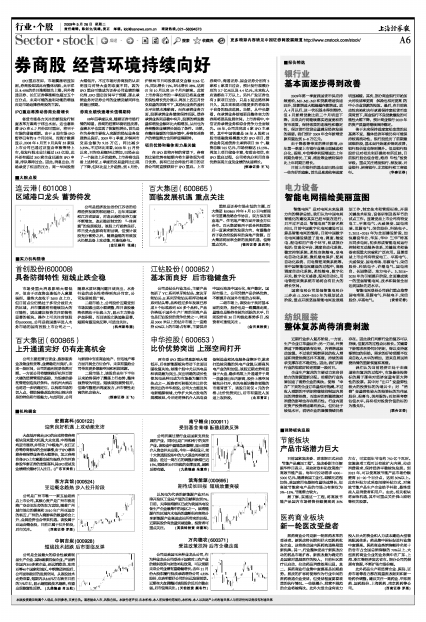

IPO重启将推动券商业绩增长

备受市场各方关注的新股发行制度改革方案终于浮出水面。这也意味着IPO在6、7月份即可重启,将早于市场的普遍预期。由于A股市场IPO暂停已有约8个月时间,而统计数据显示,2008年4月至9月共有32家拟上市公司已通过证监会审核等待上市,拟发行股本总计超过143亿股,此外还有超过300家企业已递交IPO申请,排队等待过会。因此,消息出台,市场承受了相当的压力,周一早间股指大幅低开。不过市场对券商股的认识明显与对待大盘的态度不同,因为IPO重启可能成为证券公司业绩的催化剂,IPO重启时间早于预期,那么承销业务对证券公司的业绩贡献同样也将超出预期。

券商业绩快速增长值得期待

08年四季度以来,随着证券市场行情的转暖,券商的经营环境明显改善,业绩水平也实现了恢复性增长。首先是作为券商主要收入来源的经纪业务发展势头良好。2009年1季度,沪深两市交易金额为9.25万亿,同比减少3.39%,不过环比来看,2008年11月份以来,日均交易额环比增加,已经走出了一个波动上升的趋势。上市券商也具备上述特征,1季度的交易量同比出现了下降,但环比呈上升趋势。到4月份,沪深两市日均股票成交金额2166亿元,同比增长71%,环比增长28%,达到07年10月以来19个月内新高。此前上市券商公布的一季报即已将其业绩的良性增长充分展示,再加上四五月份交易量的居高不下,其经纪业务的盈利水平自然水涨船高。而在承销业务方面,股票承销业务继续保持活跃,债券承销业务则是稳中有升,股票的增发数量和增发金额环比大幅增加,从而也为券商整体业绩增长创造了条件。当然,在整体偏暖的市场环境中,券商权益资产的增值潜力也同样值得期待。

项目优势和整体实力是关键

在IPO即将开闸的背景下,券商的比较优势在短期内将主要体现为项目优势,拥有已过会待发行项目的证券公司将直接获益于IPO重启。上市券商中,海通证券、国金证券分别有2家和1家项目过会,预计发行规模分别为3.7亿元以及4.4亿元,未来收入应该都在千万以上。另外广发证券也有3家项目过会,只是S延边路停牌日久,其未来表现可能更多的将取决于自身的股改进展。当然,从中长期看,在承销业务领域更具整体实力的券商将更具发展空间。上市券商中,中信证券承销业务和综合竞争力全面领先。08年,公司共完成4家IPO主承销,其中中国铁建是08年A股和H股市场融资规模最大的IPO项目,债券业务完成债券主承销项目28个,融资总额765亿元,市场份额达12.15%。再加上项目储备丰富,有理由相信,在IPO重启过程,公司将充分利用自身优势实现主业及业绩的快速增长。

(恒泰证券 王飞)