●从下半年趋势看,工业主营收入增长将继续加快,在消化掉去年的高价原料库存后,销售的回升将使企业利润的回升进一步加快,下半年工业企业的盈利状况将明显好于上半年。

●出口已显露企稳迹象,二季度工业出口交货值同比虽仍下降14.6%,但经季节调整后,环比增长2.9%,扭转了连续两个季度环比大幅下降的局面,在上半年工业生产回升主要靠内需拉动的情况下,下半年出口对工业生产的负拉动将逐步改善。

⊙本报特约撰稿人 江源

在国家扩内需保增长的一系列宏观经济政策措施的积极作用下,经济运行态势不断改善,积极因素不断增多,经济企稳回升已成共识。

工业生产增长明显加快,二季度GDP增速由一季度6.1%提高到7.9%,加快1.8个百分点;而规模以上工业生产增速由5.1%提高到9.1%,加快4个百分点。

利润降幅明显收窄,1-5月份,规模以上工业实现利润8502亿元,同比下降22.9%,降幅较1-2月份缩小14.4个百分点,3-5月份利润较1-2月份增长1.9倍,是2003年以来同期环比最高增幅。

工业经济最困难的时期已经过去,企业效益继续改善的趋势有望延续。

1-5月份,在39个工业大类行业中,30个行业利润增幅较1-2月份回升或降幅缩小。其中,有色、钢铁、化纤已由1-2月份亏损转为盈利,石油加工、电子环比大幅增盈,专用设备制造业、交通运输设备制造业利润降幅较1-2月份明显缩小。在14个主要工业部门中,石油石化、化工、机械、电子等利润降幅较1-2月份明显缩小,建材、轻工、纺织、电力等利润已由降转升。

6月份以来,工业经济企稳回升的态势更加明朗,规模以上工业生产增速突破10%的两位数增长关口,达到10.7%,再创去年10月份以来新高。发电量强劲回升,同比增长5.2%,这是自去年10月份以来连续8个月下降后的首次正增长。西部地区工业生产增速高位平稳运行,东中部地区工业生产回升加快。出口已显露企稳迹象,二季度工业出口交货值同比虽仍下降14.6%,但经季节调整后,环比增长2.9%,扭转了连续两个季度环比大幅下降的局面,在上半年工业生产回升主要靠内需拉动的情况下,下半年出口对工业生产的负拉动将逐步改善。

利润率已探底回升,工业利润降幅将继续收窄

如果我们观察1-5月份工业企业同比情况的话,仍有近23%的下降,这个降幅仍然是很大的,但如果观察环比,3-5月份利润较1-2月份增长1.9倍,这是2003年以来同期环比增长最为强劲的,而且对比影响今年利润下降的几个因素,则会发现这些因素都发生了向好的变化,从而将支持工业企业盈利状况继续改善。

毛利润率和销售利润率都出现了探底回升的走势,销售利润率由去年1-11月份的5.48%下降到今年1-2月份的3.62%后,迅速回升到1-5月份的4.63%;毛利润率先于销售利润率在去年1-11月份探底到14.18%,今年1-2月份和1-5月份回升到14.65%。

从趋势上看,毛利润率和销售利润率都在继续向正常水平回归。毛利润率和销售利润率走势都近乎V型,毛利润率的底部出现在去年四季度,销售利润率的底部则出现在今年一季度,这种情况表明经营利润在去年四季度下降最严重,今年一季度已经见底回升了,原因是去年四季度发生金融危机后需求迅速萎缩,销售收入的下降快于成本的降幅。今年一季度销售利润率继续下降说明经营利润以外的因素对利润总额影响较大,主要是存货跌价损失和三项费用刚性因素。

从目前的情况看,工业企业销售大幅下降的势头已得到了初步的遏制,1-5月份主营业务收入同比下降0.8%,降幅较1-2月份缩小2.3个百分点,其中3-5月份主营业务收入同比已小幅增长0.4%。1-11月份、1-2月份、1-5月份主营业务收入与主营业务成本增幅差分别为-1.32、-0.68和0.09个百分点,成本下降幅度开始超过了主营收入。

从价格走势看,价格急跌阶段基本结束,企稳态势明显,4月份工业品出厂价格终止了连续7个月的环比下降趋势,5月份以后环比连续回升,存货跌价损失已基本上不再对工业利润产生大的影响。

从三项费用看,在主营业务收入由降转升后,三项费用增长稳定,1-5月份管理费用增幅由1-2月份7.3%回落到6.1%,财务费用增幅由10.7%回落到8.8%,其中利息支出由增长3.8%转为下降1.1%,营业费用也仅增长3.3%。

从下半年趋势看,工业主营收入增长将继续加快,在消化掉去年的高价原料库存后,销售的回升将使企业利润的回升进一步加快,下半年工业企业的盈利状况将明显好于上半年。

石油开采业利润降幅缩小,石油加工业利润增长加快

原油价格继续上涨和成品油价格的上调使得石油石化行业的利润状况继续改善,1-5月份,石油和天然气开采业实现利润494亿元,同比下降75.8%,降幅比1-2月份缩小了10.3个百分点。石油加工业利润增长加快,1-5月份,原油加工及石油制品业由去年同期亏损573亿元转为盈利453亿元,其中3-5月月均盈利109亿元,比1-2月月均63亿元增长73%,环比增势强劲。

虽然原油价格从年初低点上涨了一倍左右,但主要受基期影响,价格同比仍下降一半左右,因此,石油和天然气开采业利润降幅收窄有限,但随着7月份基期价格拐点的到来,石油和天然气开采业利润降幅收窄的步伐将明显加快。

今年以来,国内成品油价格加快了与国际接轨的步伐,6月份两次上调价格后,成品油价格已大大超过两年前原油60-70美元/桶时的价格水平,这意味着石油加工业经常在成本线以下亏本生产的情况可能成为历史。1-5月份整个石油石化行业的利润降幅由1-2月份的57.9%大幅收窄到35.4%,考虑到6月份两次上调成品油价格和7月份基期价格拐点的因素,三季度石油石化行业的利润降幅将进一步缩小。

煤炭行业利润涨幅回落,电力行业利润由降转升

1-5月份,煤炭开采和洗选业实现利润678亿元,同比增长4.2%,增幅比1-2月份回落了10.9个百分点,是为数不多的利润增幅回落的行业之一。煤炭利润增幅回落主要是由于去年四季度原油价格大跌时,国内煤炭价格较为坚挺,并未出现等量的跌幅,导致国内煤价高于国外,刺激煤炭进口大幅增加,加之国内电力、钢铁等行业需求低迷,在原油价格大幅反弹时,国内煤炭也涨幅有限。此外,去年二、三季度煤炭价格上涨过猛,基数较高,煤炭价格同比涨幅近几个月持续回落。从趋势看,三季度煤炭行业利润以小幅平稳增长为主,难以有明显的回升。

电力行业盈利出现向好的变化,1-5月份,电力行业利润由1-2月份同比下降77%转为增长14.6%,出现这种大幅变化有三个原因,一是今年头两个月利润仅有16亿元,1-5月份恢复到169亿元;二是去年1-5月份与1-2月份相比煤价上涨较快,利润开始下滑;三是去年5月份汶川地震导致四川电力行业巨额亏损。

分行业看,火电行业增长最快,1-5月份由去年同期亏损27.7亿元转为盈利144.4亿元,其中3-5月月均盈利43.6亿元,比1-2月月均6.7亿元增长5.5倍;水电行业利润增长78.3%;核发电利润增长24.1%;新能源发电增长1.3倍;电力供应业由去年同期盈利111.3亿元转为净亏损60.5亿元,主要还是受去年8月份电价不对称上调的滞后影响,与头两个月相比,亏损没有明显缓解。

从下半年趋势看,6月份包括火力发电量在内的整个发电量增长均由负转正,中电联预测下半年发电量同比增长9%,煤炭价格同比涨幅逐月回落,供电行业电价不对称上调的滞后影响将在8月底告一段落,整个电力行业盈利增长的拐点正渐行渐近。

钢铁、有色金属由亏转盈

1-5月份,钢铁行业由1-2月份亏损7.7亿元转为盈利26.4亿元,但同比降幅仍高达97.2%。从企业类型看,分化十分严重,在规模以上钢铁企业中,前100家大型钢厂(按主营收入排序)仍亏损2.6亿元,同比下降100.4%(去年同期这100家钢厂利润占钢铁行业的72.8%);101-200家中型钢厂盈利25.9亿元,同比下降70.2%;前200家以外的数千家中小型钢厂盈利3.1亿元,同比下降98.2%。可见,与以往不同的是,今年1-5月份钢铁行业的利润大幅下降首先是前100家大型钢厂中的部分大钢厂巨额亏损造成的,中型钢厂表现相对较好,其他众多的中小型钢厂总体上在盈亏边缘徘徊。

造成这种情况的原因,一是大型钢厂近几年多投资于技术含量和附加值高、以往相对短缺的板材生产线,而当前固定资产投资大幅增长拉动的主要是以长材为主的建筑用材,对板材拉动作用相对较弱,大钢厂转型困难,只能被动等待需求回暖;二是铁矿石超量进口,贸易秩序混乱,长协矿谈判机制几近破裂,大钢厂过去独有的低成本原料优势不再;三是大钢厂高价原料库存较多,消化累积的亏损尚需时日。

5月份以来,钢铁行业形势趋于好转,钢材社会库存连续三个月环比下降,钢材价格出现持续小幅回升,7月上旬总体价格已恢复到去年末的水平。钢铁生产增速持续加快,上半年粗钢产量增长1.2%,钢材产量增长5.7%,虽然增速仍较低,但与扣除中国的全球其他国家钢产量下降30%相比已属可贵,特别是6月份粗钢和钢材产量分别增长6%和14%,增速比前几个月明显加快。目前下游需求呈加快趋势,汽车产量增长呈V型上升,增速已超去年同期,家电、船舶、铁路机车产量增长加快,房地产投资明显提速。预计下半年钢铁行业在越过盈亏平衡线后盈利环比将明显回升。

1-5月份,铁合金冶炼业净亏损16.2亿元,比1-2月份增亏5亿元;炼焦业净亏损7.3亿元,比1-2月份减亏1.3亿元。铁合金和焦炭产量仍下降,尚未有明显好转的迹象。

1-5月份,有色金属冶炼及压延加工业由1-2月份亏损19.3亿元转为盈利96.4亿元,同比下降77.9%,降幅已明显收窄。有色金属矿采选业利润实现利润76.6亿元,同比下降52.2%,降幅与1-2月变化不大。其中,铜、锌冶炼已扭亏为盈,铝冶炼亏损51.7亿元,亏损较1-2月份继续扩大。上半年十种有色金属产量同比仍下降5.1%,主要是电解铝两位数下降。

从总体增长态势看,上半年十种有色金属产量增长甚至弱于钢和钢材,但其下游的铜材和铝材产量增长较快,主要是铜、铝、铅、锌等冶炼产品进口量大幅度增加,相应挤占了国内企业的市场份额,对国内冶炼企业特别是电解铝企业形成较大压力。

化工行业利润降幅收窄,建材行业利润由降转升

1-5月份,化工行业实现利润578亿元,同比下降25.4%,降幅较1-2月份缩小23.9个百分点。其中,无机化工原料仍为净亏损,有机化工原料利润降幅收窄到31%,化肥利润降幅收窄到53%,农药利润降幅扩到34%,合成材料利润由下降23.7%转为增长23.2%。

化工产品价格随原油价格上涨有所回升,但由于供大于求,价格回升不稳定,主要化工产品出口大幅下降,而进口量又大幅增加,导致企业开工不足。总体来看,只有合成材料利润增长状况稍好,化工行业整体上较为平淡。

在高载能行业中,建材行业盈利状况是近两年最稳定的。1-5月份,建材行业实现利润438亿元,同比由1-2月份下降3.6%转为增长8.6%,而去年该行业利润也保持了增长,相对其他大幅波动的行业表现突出。固定资产投资的大幅增长刺激了水泥和其他建材产品的需求,上半年水泥产量同比增长14.9%,其中6月份增长21%,平板玻璃产量也由降转升,水泥价格也较为坚挺。1-5月份水泥行业实现利润103亿元,同比由下降4.3%转为增长21%;平板玻璃行业亏损由5亿元缩减到4.3亿元。

机械装备行业利润降幅明显收窄

1-5月份,机械行业实现利润1976亿元,同比下降6.3%,降幅比1-2月份收窄了18个百分点。六大类机械行业中,回升力度最明显的是专用设备、交通运输设备、电气机械等行业,利润降幅比1-2月份分别收窄了12.5、33.1、13.2个百分点,只有金属制品业降幅有所加大。

细分行业看,工程机械行业利润由1-2月份下降43.9%缩小到6.2%,铁路运输设备制造业利润由1-2月份下降15.8%转为增长40.4%,汽车制造业利润由1-2月份下降51.6%缩小到11.1%,摩托车制造业利润由1-2月份下降8.3%转为增长21.7%,发电机及发电机组制造业利润由1-2月份下降20.3%缩小到6%,输配电及控制设备制造业利润由1-2月份下降12%缩小到1.5%,电线、电缆、光缆及电工器材制造业利润由1-2月份下降5.5%转为增长2.6%。通用设备制造业利润增幅变化不大,而船舶行业利润由1-2月份增长6.4%又转为下降2.7%。

预计三季度专用设备、交通运输设备、电气机械等行业利润将由降转升。

电子行业利润环比大幅增长

1-5月份,通信设备、计算机及其他电子设备制造业利润由1-2月份6.8亿元大幅增加到281亿元,同比下降46%,降幅缩小50.3个百分点。出口率(出口交货值占销售产值比重)近70%的电子行业受外需的冲击正趋于缓和,一季度整个电子行业增加值同比下降5.3%,出口交货值下降15.5%,4、5、6月份出口交货值降幅逐月缩小到8.6%、7.1%、5.8%。计算机、程控交换机、手机、家电等电子产品生产加快或降幅减缓。

分行业看,通信交换设备制造由1-2月份亏损27.8亿元转为盈利61.5亿元,同比增长3.6倍,移动通信及终端设备制造利润由下降18.8%缩小到4.3%,电子元件制造业利润由1-2月份2.9亿元大幅增加到57.4亿元,同比降幅由92.9%缩小到55.7%。电子计算机制造、电子器件制造、家用视听设备制造等行业利润下降幅度仍较大,回升不明显。

整个电子行业主营收入的下降幅度仍较大,1-5月份电子行业主营收入同比下降9.4%,较1-2月份15.9%的降幅已有所好转。电子计算机制造、电子器件制造、电子元件制造等行业都有两位数的降幅,通信设备制造、家用视听设备制造等行业也下降了6%以上。电子行业利润的继续改善仍有赖于需求特别是出口的持续回升。

预计1-3季度工业利润降幅将继续收窄

工业生产增速见底回升的趋势已经确立,出口或已企稳,价格急跌阶段也已结束,利润率探底回升并向正常水平回归。下半年工业销售增长将明显加快,企业利润的回升进一步加快,工业企业整体盈利状况将明显好于上半年。预计1-3季度工业利润同比下降13%,降幅比1-5月份继续收窄近10个百分点。

预计1-3季度利润增长加快的行业:

电力行业利润增长50%左右。

专用设备制造业利润由下降转为增长。

交通运输设备制造业利润由下降转为增长。

电气机械及器材制造业利润由下降转为增长。

化纤行业利润由下降35%转为增长23%。

橡胶制品业利润增长40%。

建材行业利润增长18%。

预计1-3季度利润降幅继续收窄的行业:

电子行业利润降幅收窄至-22%。

有色金属冶炼及压延加工业利润降幅收窄至-60%。

预计1-3季度利润增幅回落的行业:

煤炭开采和洗选业利润零增长或小幅下降。

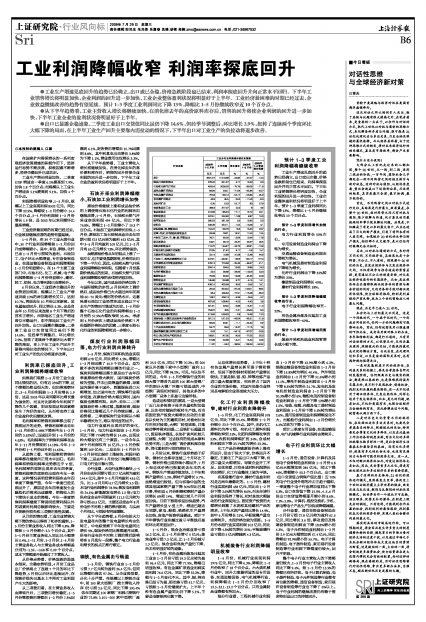

| 行业名称 | 工业分行业利润增长情况及预测 |

| 2009年1-5月份 | 上年同期 | 同比增长 | 2009年1-2月份 | 2009年1-3季度增长预测 |

| 亿元 | 亿元 | % | % | % |

| 总计 | 8501.57 | 11018.99 | -22.85 | -37.27 | -13.4 |

| 煤炭开采和洗选业 | 678.22 | 651.07 | 4.17 | 15.03 | 0.0 |

| 石油和天然气开采业 | 493.54 | 2038.26 | -75.79 | -86.06 | -71.9 |

| 黑色金属矿采选业 | 68.94 | 243.1 | -71.64 | -65.84 | -62.7 |

| 有色金属矿采选业 | 76.59 | 160.12 | -52.17 | -53.84 | -45.0 |

| 非金属矿采选业 | 43.9 | 45.5 | -3.52 | -11.56 | -8.4 |

| 其他采矿业 | 0.35 | 0.23 | 52.17 | 80 | 27.9 |

| 农副食品加工业 | 386.9 | 377.37 | 2.53 | -8 | 9.6 |

| 食品制造业 | 216.69 | 185.03 | 17.11 | 15.72 | 23.1 |

| 饮料制造业 | 247.51 | 222.82 | 11.08 | 9.87 | 16.0 |

| 烟草制品业 | 395.02 | 381.29 | 3.6 | 13.82 | 0.0 |

| 纺织业 | 249.26 | 253.11 | -1.52 | -10.28 | 4.1 |

| 纺织服装、鞋、帽制造业 | 152.47 | 130.76 | 16.6 | 15.63 | 26.7 |

| 皮革、毛皮、羽毛(绒)及其制品业 | 93.48 | 79.01 | 18.31 | 11.52 | 12.5 |

| 木材加工及木、竹、藤、棕、草制品业 | 78.71 | 69.26 | 13.64 | 12.44 | 17.8 |

| 家具制造业 | 44.61 | 36.16 | 23.37 | 24.67 | 30.5 |

| 造纸及纸制品业 | 116.27 | 154.47 | -24.73 | -40.81 | -16.9 |

| 印刷业和记录媒介的复制 | 67.05 | 61.42 | 9.17 | -2.9 | 15.7 |

| 文教体育用品制造业 | 22.14 | 16.89 | 31.08 | -12.48 | 44.9 |

| 石油加工、炼焦及核燃料加工业 | 447.61 | -449.41 | 199.6 | 160.17 | 177.4 |

| 化学原料及化学制品制造业 | 578.13 | 774.58 | -25.36 | -49.27 | -21.1 |

| 医药制造业 | 309.14 | 264.6 | 16.83 | 19.86 | 18.3 |

| 化学纤维制造业 | 25.4 | 38.89 | -34.69 | -110.56 | 23.0 |

| 橡胶制品业 | 79.69 | 66.92 | 19.08 | -45.36 | 44.8 |

| 塑料制品业 | 145.86 | 132.88 | 9.77 | -4.15 | 14.1 |

| 非金属矿物制品业 | 438.14 | 403.58 | 8.56 | -3.56 | 18.1 |

| 黑色金属冶炼及压延加工业 | 26.42 | 953.02 | -97.23 | -103.01 | -88.5 |

| 有色金属冶炼及压延加工业 | 96.4 | 436.49 | -77.91 | -115.08 | -60.0 |

| 金属制品业 | 189.7 | 209.13 | -9.29 | -0.54 | -2.7 |

| 通用设备制造业 | 487.93 | 509.46 | -4.23 | -4.43 | 2.8 |

| 专用设备制造业 | 321.61 | 324.4 | -0.86 | -13.37 | 11.4 |

| 交通运输设备制造业 | 764.67 | 825 | -7.31 | -40.44 | 8.4 |

| 电气机械及器材制造业 | 513.82 | 528.63 | -2.8 | -15.96 | 12.3 |

| 通信设备、计算机及其他电子设备制造业 | 281.15 | 521.03 | -46.04 | -96.31 | -21.8 |

| 仪器仪表及文化、办公用机械制造业 | 83.04 | 93.41 | -11.1 | -24.42 | 0.9 |

| 工艺品及其他制造业 | 59.77 | 69.8 | -14.37 | -17.15 | 7.8 |

| 废弃资源和废旧材料回收加工业 | 6.62 | 15.1 | -56.16 | -97.07 | -26.8 |

| 电力、热力的生产和供应业 | 168.81 | 147.35 | 14.56 | -77.02 | 50.0 |

| 燃气生产和供应业 | 57.88 | 50.68 | 14.21 | 15.32 | 33.6 |

| 水的生产和供应业 | -11.87 | -2.42 | -390.5 | -138.24 | -543.2 |