|

一、ST股票概览

1、ST股票市场规模

ST股票,即特殊处理股票,针对的对象是出现财务状况或者其它状况异常的上市公司,该政策1998年4月22日起实施。截至2009年8月17日,沪深市场中ST股票共有117只,占两市股票总数的7.4%,流通市值1744亿元。

2、ST股票投资价值分析

ST股票普遍市值较小,117只ST股票中68只市值低于20亿,33只市值介于20亿到40亿,只有7只市值高于60亿。所有ST股票的平均市值仅27.66亿。从行业分布上看,ST股票主要集中在化工、机械设备、电子元器件、房地产、建筑建材和公用事业等板块。

从收益角度看,ST股票由于普遍经营不善,业绩改善空间大。但即便业绩前景不佳,由于A股市场“壳资源”稀缺和市值小,也仍旧存在着较大的想象空间;从风险角度看,由于ST股票存在财务异常,经营风险较大,多数人习惯认为没有投资价值,很多机构投资者都将ST股票排除在股票池之外。

买卖ST股票被认为是典型的投机行为,潜在收益极高,但是风险也极高。目前在我国金融市场上高风险高收益的衍生品极度匮乏,ST股票的存在有效延伸了金融市场的风险收益覆盖广度,为投资者提供了更广阔的投资空间。

二、ST股票运行规律

1、ST股票长期走势与指数呈正相关

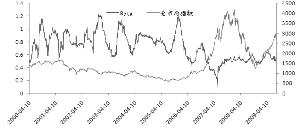

以流通市值为权重,计算每天市场上进行交易的所有ST股票的加权涨跌幅。通过ST股票的加权涨跌幅序列,以2000年1月4日为1000点构建ST指数(见图一)。对比ST指数与Wind全A指数可以看到,二者的走势之间有较强的正相关性,相关系数为0.94。由于Wind全A为全市场指数,其走势已经完全消除掉非系统性风险,故我们可以认为,从长期看系统性风险是ST板块运动的主要驱动因素,ST股票高风险高收益特征使得ST指数的波动幅度远大于全市场指数。长期看,ST板块的累计收益一直高于全市场。此外,ST指数相对于全市场指数涨幅过大的时候,市场见顶或者会出现调整行情;ST指数相对于全市场指数跌幅较大的时候,后市则比较看好。合理的解释为:因为ST股票是高风险高收益品种,当ST股票表现抢眼的时候,说明投资者的风险偏好正在上移,市场风险可能正在集聚。

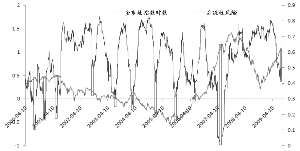

2、ST指数BETA值居然长期偏低

采用资本资产定价模型,以全市场指数为基准,60日采样期,分别计算出ST指数的ALPHA和BETA。我们发现,ST指数的BETA值居然在绝大多数时间里都是低于1的,平均值为0.72,最低值仅0.10(见图二),这与我们的直觉应该是相反的。因为从长期看,ST指数的波动一直大于全市场指数,并且在市场上涨的时候ST指数的涨幅一般大于全市场指数的涨幅,在市场下跌的时候ST指数的跌幅也一般大于全市场指数的跌幅。

3、ST指数系统性风险值对大盘风险的预警作用

对于BETA值的异常,我们可以用ST指数的系统性风险来解释。系统性风险是ST指数和全市场指数回归的拟合优度,即全市场指数对ST指数走势的解释度。从系统性风险值看,ST股票的系统性风险值为0.56,说明在短期全市场指数走势只能解释ST指数走势的一半左右。那么ST指数的BETA值低,但是长期波动大于全市场指数也就不奇怪了。

我们还可以发现,ST指数系统性风险值对于大盘风险有良好的预警作用:当ST指数的系统性风险值较低时,市场见顶或者调整概率较大;当ST指数的系统性风险值较高时,市场见底或者上涨概率较大。合理的解释为:风险和收益在金融市场中是永远并存的,当市场比较理性的时候,投资者关注收益的同时也会关注风险。ST板块一般是追随全市场在运动(因为ST指数的成份股数量以及其行业分布比较均匀,走势受行业因素影响较小),从指标上看,就是ST指数的系统性风险值较高。当市场整体预期非理性的时候,投资者过分关注收益而忽略风险,导致资金开始转向高风险高收益的ST板块,ST板块便开始脱离整体市场运动,从指标上看就是ST指数的系统性风险下降到低位。

对于“5·30”行情的分析(见图三):在“5·30”行情中,ST指数的系统性风险值下降到0.00,ST股票走势完全脱离全市场走势,整体市场出现剧烈的调整行情。在“5·30”之后,ST指数的系统性风险值开始急剧上升,说明ST板块开始跟随整体市场在运动。对于2007年底的大顶,ST指数的系统性风险值预测不准,但是我们可以从成交量数据来做进一步的分析。“5·30”之后的行情虽然指数再创新高,但是成交量却较“5·30”之前萎缩很多,也就是说“5·30”之后的上涨并没有成交量支撑。其次,“5·30”之后沪深300指数上涨近50%,而全市场指数仅上涨25%左右,市场主要是大盘股在涨,中小盘股整体涨幅不大。从这两个角度讲,“5·30”之后ST指数的系统性风险处于高位也就好解释了。

4、ST股票换手率分析

ST板块的换手率水平和全市场换手率水平基本保持一致,对比换手率和指数走势可以发现,市场健康上涨往往伴随着成交量的逐步放大。

在“5·30”附近,ST板块和全市场的换手率都到达高位,说明“5·30”之前的牛市是比较良性的牛市;在“5·30”之后,市场整体仍旧上涨27.64%,沪深300则上涨近50%,上涨的主要是大盘股,而中小盘股则上涨有限,此阶段的上涨并没有成交量配合。从事后看,市场也确实经历长时间大幅度的下跌。在“5·30”之后ST指数的系统性风险开始上升到高位,跟随市场一起变化,因为“5·30”之后的市场成交并不如之前活跃。

用ST板块换手率减去全市场换手率计算换手率差,我们发现,在2006年之前的绝大多数时间里,ST板块的换手率都是显著高于全市场换手率。对比换手率差和全市场走势(2006年之后),在市场调整阶段或者下跌阶段,换手率差值较小;在市场处于上涨阶段,换手率差值较大。当然这个现象也不是绝对的,这个现象说明ST板块的成交对于市场涨跌变化更加敏感。对比换手率差和ST指数的相对强弱(2006年之后,相对强弱为ST指数/全市场指数),我们发现两者呈现出正相关关系,相关系数为0.24。ST板块相对于全市场来讲,对于流动性更加敏感。在流动性好的时候,ST板块比市场上涨更多,在流动性不充裕的时候,ST板块则表现相对较弱。

三、ST股票运行规律对投资的意义

ST指数与全市场指数严重背离时,说明市场可能存在较大的风险。对于ST指数与全市场指数的背离程度,可结合ST指数与全市场指数间的绝对值差、ST指数/全市场指数、ST指数的系统性风险、ST股票的换手率、ST股票与全市场换手率差等指标;ST股票是高风险高收益品种,如果ST指数涨幅相对于全市场指数涨幅过大;ST指数的系统性风险值很低;ST股票的换手率相对于全市场的换手率偏高;这些都说明市场情绪可能过分乐观,需要对市场的系统性风险释放有所警觉。

ST板块作为市场一个重要的组成部分,虽然基金不能直接投资,但是可以透过ST板块的相关指标洞悉市场情绪的变化,辅助对于市场的把握。

(执笔:林晓明、董艺婷、葛新元、戴军)

图一、 ST 指数与全市场指数