引发近期中国股市和全球股市调整的主要因素是,中国货币政策调控链前移,这使得今年市场出现前低后高格局的机会明显增加。但从CPI运行的趋势来分析,CPI将在4、5月份见顶,也就是说货币政策很大可能从年中开始逐步放松,从而使得全年货币政策呈现出前紧后松的特征。另一方面,加息并不会影响股市向好的基本格局,因为当前股市对长期债市存在多达220个基点的收益率优势。所以,在上半年调整之后,中国股市有望延续其向上的基本趋势,进而使得今年市场或走出“耐克”走势。

货币政策可能出现前紧后松局面

最近,市场一则关于预测今年CPI将至15%的报道,引发了市场各方的广泛关注。事实证明这是一个乌龙球,其真正的观点是,货币冲击的高峰已经过去,M2的高点基本已经出现。按照M2高点后7个月将现CPI高点的惯例,估计今年4、5月份是通胀最厉害的阶段,CPI可能达到4%、甚至5%。此后,CPI将逐步回落,全年CPI平均大体在3%左右。

中国实际上并不存在真正的过热风险,这一观点正在逐步为各方所认同。加上目前央行正在加大货币紧缩的力度,这使得今年的通胀环境会比大家想象的要温和得多,基本上也是一个低通胀的环境。而GDP增速方面,今年中国将可能达到10%左右的增长,这将使得中国今年的经济环境呈现出非常好的高增长、低通胀的特征,这是资产价格上涨的最好环境。所以,在政策风险逐步平抑之后,投资者的热情将可能重新高涨。

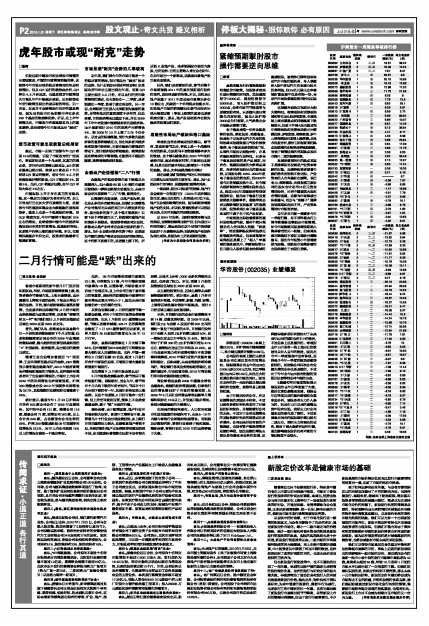

市场呈现“耐克”走势的几率较高

去年底,我们说今年的市场可能是一个前低后高的格局,很可能走出“耐克”标志的走势。为什么说会出现这种局面呢?这是因为货币冲击主要出现在年底,而高CPI主要出现在4、5月份,所以央行的货币政策调控的重点,也主要会在一、二季度,或者说就在一季度、甚至于就在两会前。另一方面,全球经济正在进入比预期更为强劲的复苏,尽管各地区的复苏速度不尽相同,但总体看,目前经济增长已稳固下来,并在2009年下半年有发展中国家延伸到先进经济体。IMF最新预计2010年的世界产出将增长4%,较2009年10月上调了0.75个百分点。以过去的标准衡量,预计大多数先进经济体的复苏将继续乏力,而在许多新兴经济体和发展中经济体,主要在强劲内部需求的带动下,预计经济活动将较强劲。政策须促进全球需求的平衡调整;在复苏尚不稳固的国家,政策需继续保持宽松。

金融地产走低铺垫“二八”行情

金融地产的低估使得市场下跌难以大规模深入,但小盘股80至100倍的市盈率则使得这一群体面临较大估值压力,未来市场会否再度演绎“二八”行情,值得关注。

从微观的角度来看,以地产股为例,现在这么多的利空政策出来,但我们只要看地产公司能否在未来的两三年内做更多的业务、卖出更多的房子,这个能不能做到?只要下这个判断就可以了,你就能知道地产股究竟是不是错杀。我觉得答案是肯定会的,多数龙头地产公司肯定会卖出更多的房子。那么,为什么会卖出更多的房子呢?这是因为中国的房地产需求还远远没有得到满足。这个判断不是我下的,这是国土部下的。所以说A股地产股、或者说港股市场的内房股,它的业务、它的主营收入肯定会在明年、在后年创出一个新高来,这就意味着地产股正被全面错杀。

另外,我们必须看到的是,春节后整个市场将围绕2011年的盈利预期进行股价的预判,进而形成新的均衡。所以,当前龙头地产股基于2011年底动态市盈率大多在10倍左右,无疑是一个非常低点估值水平。如果地产市场的销售情况在春节后没有出现大幅度回落(事实上政策的意图也是要保成交量),那么,地产股届时是存在较为强烈的估值回归要求。

战略性布局地产板块和港口集运

考虑到当前全球流动性的情况,春节前、甚至到春节之后,事实上是一个战略性布局的阶段,在这期间不要指望能够有多大的收益。这个情况就像是在2004年年初的香港市场,流动性收到抑制,市场状况比较差,但是企业的盈利状况已经看到一个好转的迹象。那么,如何来做战略布局呢?

现在来看,我们觉得地产和出口相关板块可以做为未来布局的主要方向。那么,为什么选这两个方向呢?这就跟我们政策有关系。

一般来讲,进出口状况好的时候,地产行业会受到一定程度打压(2004年这种情况发生过,最近也在发生);如果进出口往下走,地产又会受到政策的扶持,因为保经济需要地产业的支持。所以说,普通投资者可以选这两大块,在对冲风险的同时获取收益。

以2004年为例,当时的政策环境与当前类似,宏观调控政策比较严厉,但与进出口相关的港口、集运板块在这个过程中表现要远远好于大盘整体走势;而选择地产板块作为关注板块,是因为如上所述超跌的因素。

(作者为中证投资公司首席分析师)