(上接14版)

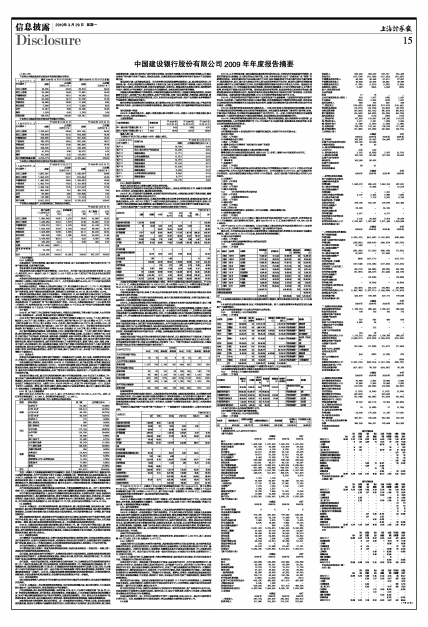

下表列出本集团按地区分部划分的利润总额分布情况。

| (人民币百万元,百分比除外) | 截至2009年12月31日止年度 | 截至2008年12月31日止年度 | ||

| 金额 | 占总额 百分比(%) | 金额 | 占总额 百分比(%) | |

| 长江三角洲 | 29,035 | 20.93 | 29,518 | 24.64 |

| 珠江三角洲 | 20,066 | 14.46 | 17,861 | 14.92 |

| 环渤海地区 | 22,905 | 16.51 | 18,580 | 15.52 |

| 中部地区 | 20,408 | 14.71 | 15,782 | 13.18 |

| 西部地区 | 25,889 | 18.66 | 11,838 | 9.89 |

| 东北地区 | 7,082 | 5.11 | 5,434 | 4.54 |

| 总行 | 12,057 | 8.69 | 18,395 | 15.36 |

| 海外 | 1,283 | 0.93 | 2,333 | 1.95 |

| 利润总额 | 138,725 | 100.00 | 119,741 | 100.00 |

下表列出本集团按地区分部划分的贷款分布情况。

| (人民币百万元,百分比除外) | 于2009年12月31日 | 于2008年12月31日 | ||

| 金额 | 占总额 百分比(%) | 金额 | 占总额 百分比(%) | |

| 长江三角洲 | 1,136,447 | 23.58 | 922,104 | 24.30 |

| 珠江三角洲 | 728,639 | 15.12 | 544,999 | 14.36 |

| 环渤海地区 | 859,885 | 17.84 | 691,638 | 18.23 |

| 中部地区 | 782,763 | 16.24 | 607,335 | 16.01 |

| 西部地区 | 819,337 | 17.00 | 635,905 | 16.76 |

| 东北地区 | 299,385 | 6.21 | 233,468 | 6.15 |

| 总行 | 41,679 | 0.86 | 39,027 | 1.03 |

| 海外 | 151,638 | 3.15 | 119,467 | 3.16 |

| 客户贷款和垫款总额 | 4,819,773 | 100.00 | 3,793,943 | 100.00 |

下表列出本集团按地区分部划分的存款分布情况。

| (人民币百万元,百分比除外) | 于2009年12月31日 | 于2008年12月31日 | ||

| 金额 | 占总额 百分比(%) | 金额 | 占总额 百分比(%) | |

| 长江三角洲 | 1,655,361 | 20.69 | 1,330,657 | 20.86 |

| 珠江三角洲 | 1,256,578 | 15.71 | 974,942 | 15.29 |

| 环渤海地区 | 1,486,628 | 18.58 | 1,208,697 | 18.96 |

| 中部地区 | 1,402,718 | 17.53 | 1,101,653 | 17.28 |

| 西部地区 | 1,420,149 | 17.75 | 1,101,507 | 17.28 |

| 东北地区 | 600,838 | 7.51 | 483,733 | 7.59 |

| 总行 | 65,963 | 0.82 | 103,604 | 1.62 |

| 海外 | 113,088 | 1.41 | 71,122 | 1.12 |

| 客户存款 | 8,001,323 | 100.00 | 6,375,915 | 100.00 |

下表列出本集团资产、分支机构和员工的地区分布情况。

| 于2009年12月31日 | ||||||

| 资产规模 (人民币百万元) | 占比 (%) | 机构数量1 (个) | 占比 (%) | 员工数量1 (人) | 占比 (%) | |

| 长江三角洲 | 1,890,649 | 19.65 | 2,223 | 16.60 | 43,860 | 14.55 |

| 珠江三角洲 | 1,462,959 | 15.20 | 1,673 | 12.49 | 35,950 | 11.92 |

| 环渤海地区 | 1,675,219 | 17.41 | 2,183 | 16.30 | 51,918 | 17.22 |

| 中部地区 | 1,500,338 | 15.59 | 3,243 | 24.22 | 66,825 | 22.16 |

| 西部地区 | 1,508,896 | 15.68 | 2,693 | 20.11 | 62,230 | 20.64 |

| 东北地区 | 642,640 | 6.68 | 1,366 | 10.20 | 34,602 | 11.48 |

| 总行 | 4,418,463 | 45.91 | 3 | 0.02 | 5,697 | 1.88 |

| 海外 | 234,460 | 2.44 | 8 | 0.06 | 455 | 0.15 |

| 抵销 | (3,721,059) | (38.67) | ||||

| 递延所得税资产 | 10,790 | 0.11 | ||||

| 合计 | 9,623,355 | 100.00 | 13,392 | 100.00 | 301,537 | 100.00 |

1. 为本行数据。

6.2.6 分销渠道

本集团拥有广泛的分销网络,通过遍布全国的分支机构、客户自助设备和电子银行服务平台为广大客户提供便捷、优质的银行服务。

营业机构网点服务功能显著提高

营业机构网点是本集团的主要分销渠道。2009年末,本行在中国内地共有各类分支机构13,384个,包括总行、38个一级分行、296个二级分行、7,413个支行、5,635个支行以下网点以及专业化经营的总行信用卡中心。

本集团有选择地在重点地区和中心城市加大机构资源投入。2009年末,本行环渤海地区、长江三角洲和珠江三角洲三大重点区域设有机构6,079个,占全行机构总量的45.42%;80个中心城市设有机构7,732个,占全行机构总量的57.77%。

渠道建设全面推进。本集团大力推进网点建设工作,网点装修项目累计开工2,772个,网点整体面貌改善效果明显,同时,加大对网点自助区域改造力度,全行已投入运营的自助银行达8,128家。为扩展客户服务范围、向客户提供更加便捷的服务,安装运行自动柜员机36,021台,较上年末增长12.93%。

零售网点转型稳步推进,服务水平显著提升。本集团共有12,968家零售网点基本实现了从交易核算为主导向营销服务为主导的功能转型,有效缓解了长期存在的排队问题,提高了网点产品销售和服务质量。本集团在标准零售网点转型的基础上,试点开展了网点转型二代,规范VIP客户的差别化服务,促进服务模式由“产品驱动型”向“客户需求驱动型”转变。2009年,本集团顺利推进了1,200家网点的二代转型工作,转型效果明显:VIP客户服务时间占比提高31个百分点;客户经理产品销售业绩大幅提升,较转型前提高14个百分点;VIP客户满意度显著提高。

电子银行

2009年,电子银行工作以改善客户体验为核心,持续优化服务流程,不断丰富产品功能,大力开拓客户市场,渠道建设进一步完善,渠道服务的客户满意度不断提高。

2009年电子银行业务保持健康、快速发展。电子银行与柜面交易量之比74.89%;个人网上银行客户数达到3,959万户,较上年增加1,268万户,企业网上银行客户数69万户,较上年增加18万户。个人网上银行交易额 3.01万亿元,较上年增长118%,企业网上银行交易额32.95万亿元,较上年增长24%。在线手机银行实现跨越式发展,客户数达到1,428万户,较上年增加935万户。电话银行业务保持良好发展态势,客户数量达5,437万户,较上年增长34.44%;交易量达37,039万笔,较上年增长43.01%。

电子银行渠道建设持续推进,服务流程深入优化,渠道功能不断丰富。个人网上银行实现了通知存款、跨行预约转账、跨行转账7*24小时和理财产品风险评估等重点功能,试点推出了高端客户版;企业网上银行推出了定向保理、定期存款、通知存款、在线缴费、商务卡和军队武警公务卡等主要功能;手机银行推出企业年金、银期直通车、账户金和跨行转账7*24小时等主要功能,同时,重点打造手机到手机转账特色服务,增加手机渠道应用;国际互联网网站推出了全新的网站首页,新建了黄金、理财、保险、财富、电子银行、对公网络银行、网上商城等亮点频道,实现了除个贷账户和定期存单外所有个人账户类型的网站查询服务,在同业居于领先地位。短信金融服务形成了以账户变动通知功能为核心的功能体系,覆盖所有账户类型。系列功能服务的推出,改善了客户体验,提升了服务水平,进一步丰富了电子银行业务体系,增强了市场竞争力。

6.2.7 信息技术

信息技术在保障系统安全稳定运行的前提下,持续提高对产品创新、客户服务、风险管理的支持能力,并通过引入新技术、优化系统体系架构等手段减少系统资源消耗、提高系统运行效率、降低成本投入。

为促进海外分行精细化、规范化管理,2009年12月在香港分行上线了涵盖总账、存贷款、额度及抵押品管理功能的海外核心业务系统(OCBS)。为支持巴塞尔新资本协议的实施,规划设计了完整的风险管理应用架构,建成客户信用评级及零售分池与评分体系、抵质押品动态估值管理、风险计量模型实验室,逐步夯实本集团风险管理数据基础;启动了管理会计系统建设,推进对客户、产品进行基于风险调整后回报的计量。

在系统优化整合方面,重点优化系统部署结构,减少分行端设备部署,2009年启动了九项整合工作,首先完成了国际结算系统和外汇信息申报系统整合工作;其次是整合总分行之间交易路径,统一了高柜渠道接入和总分行之间服务系统间的连接,整合完成后将大幅减少分行的运维人员和分行设备投入;整合完成了本集团分布在北京、上海的ATM、POS外卡收单中心,实现了外卡收单交易统一出口,以及外卡收单中心系统统一管理、集中监控与维护,降低本集团外卡业务运营费用;通过引入虚拟化等先进技术,有效地整合了服务器资源,抑制了服务器增长幅度。

6.2.8 员工及人力资源管理

截至2009年末,本行有员工301,537人,其中,大学本科以上学历125,636人,占41.7%。此外,本行还有劳务派遣用工47,889人,承担费用的离退休职工31,586人。

以下是本行员工分别按年龄、学历、职责划分的结构情况:

| 类别 | 细分类别 | 员工数 | 占总数百分比 |

| 年龄 | 30岁以下 | 55,052 | 18.26% |

| 31至40岁 | 129,414 | 42.92% | |

| 41至50岁 | 86,765 | 28.77% | |

| 51至59岁 | 30,193 | 10.01% | |

| 60岁以上 | 113 | 0.04% | |

| 学历 | 博士研究生 | 286 | 0.09% |

| 硕士研究生 | 8,156 | 2.70% | |

| 大学本科 | 117,194 | 38.87% | |

| 大学专科 | 118,769 | 39.40% | |

| 中专 | 29,649 | 9.83% | |

| 高中及以下 | 27,483 | 9.11% | |

| 职责 | 公司银行业务 | 36,743 | 12.19% |

| 个人银行业务 | 146,539 | 48.59% | |

| 金融市场业务 | 258 | 0.09% | |

| 财务会计 | 24,404 | 8.09% | |

| 管理层 | 15,352 | 5.09% | |

| 风险管理、内审、法律和合规 | 11,324 | 3.76% | |

| 信息技术 | 17,881 | 5.93% | |

| 其他 | 49,036 | 16.26% | |

| 总计 | 301,537 | 100.00% |

为进一步提升人力资源配置效率和支持保障能力,促进人力资源管理规范化和科学化,借鉴国内外先进银行管理经验,本行于今年制定下发了《加强人力资源集中统一管理的意见》以及部分配套办法,加大全行人力资源集中统一管理力度,加快统一全行人力资源管理政策、制度、流程和标准,健全与业务条线的联动机制,强化人员规划、调配、选任、考核、薪酬、培训等事项的集中管理职责,提高人力资源配置效率和管理水平,响应战略转型和条线管理改革,健全专业技术人才聘任和管理机制,为增强建设银行核心竞争力提供有力的人才保证和智力支持。

本行秉承规范分配秩序、构建和谐分配关系的理念,不断创新薪酬管理体系,统一全行工资支付管理政策,引入目标薪酬管理理念,加强对基层员工和核心岗位薪酬分配政策指导,完善激励与约束机制。

本行不断加大培训资源的投入,配合本行战略转型和业务快速发展,大规模开展员工培训。各级机构在组织培训的过程中,基本做到既注重全面,坚持全员培训、整体推进,又突出重点、分类分级,对主要经营管理人员重点培训,后备管理人员强化培训,急需专业技术人员抓紧培训,基层员工加强培训。2009年,本行共举办境内外各类培训24,486期,培训131万人次,分别比去年同期增长10.67%、27.16%。

6.3 风险管理

2009年,本集团进一步完善风险管理体制,健全制度体系,深入推进结构调整,加快风险计量工具开发和应用,强化贷后管理等薄弱环节的风险控制,完善市场风险管理架构和政策制度,强化操作风险管理基础建设,以实施巴塞尔新资本协议为契机推进全面风险管理。全行风险管控能力进一步增强,资产质量持续向好。

深化风险管理体制改革。推进贷前平行作业集约化和专业化管理,规范贷后平行作业操作流程,完善平行作业机制;建立与各一级分行业务发展水平相适应的市场风险管理架构;将海外分行纳入全行风险管理统一框架,确立海外机构风险管理体制和架构,进一步完善海外机构风险管控机制。

2009年,本集团加快推进实施巴塞尔新资本协议的各项工作。新一代对公客户评级全面上线,零售评分卡系统应用持续深化,组合管理系统进入开发阶段,押品管理体系逐步完善,市场风险信息管理系统建设、操作风险管理信息系统开发等取得关键进展。本集团以实施新资本协议为契机,扎实推进全面风险管理体系建设,提升核心竞争力。

6.3.1 风险管理架构

本行董事会下设风险管理委员会,负责审核风险管理政策和内部控制政策,并对其实施情况及效果进行监督和评价;负责审议风险和内控报告,对风险和内控状况进行定期评估;负责监督和评价风险管理部门的设置、组织方式、工作程序和效果,并对分管风险管理的高级管理人员的相关工作进行评价等。

本行实行相对独立、垂直管理的内部审计体制。

本行管理层已建立起集中、垂直的风险管理组织架构,形成以首席风险官-风险总监-风险主管-风险经理为条线的垂直风险管理体系。

总行层面。首席风险官在行长的领导下,负责组织推进银行全面风险管理。风险管理部和授信管理部在首席风险官的领导下,负责风险政策制度建设、风险分析计量、信贷审批、风险监控等方面工作。总行其他部门在各自职责范围内履行相应的风险管理职责。

分行层面。一级分行设风险总监,对首席风险官负责并报告工作,负责组织分行的风险管理和信贷审批工作;二级分行设风险主管,支行设风险经理,负责所辖风险管理工作。风险条线实行双线报告,第一汇报路线为向上级风险管理负责人汇报,第二汇报路线为向所在机构或业务单元负责人汇报。同时,大力推进中心城市行机构扁平化改革,实行一级分行城市行风险条线集中管理,整合管理资源,风险管理工作质量和效率得到进一步提升。2009年,本集团在风险管理部组建海外机构风险管理团队,并派驻到海外机构管理部,专职负责海外机构风险管理,促进海外机构风险管理水平进一步提高。

6.3.2 信用风险管理

信用风险是指债务人或交易对手没有履行合同约定的对本集团的义务或责任,使本集团可能遭受损失的风险。

2009年,本集团进一步完善风险管理政策制度,加大信贷结构调整力度,强化贷后管理,大力推进风险计量技术工具开发和应用,信用风险管理水平显著提升。

严格政策底线,深入推进信贷结构调整。按照区域、行业、客户、产品等不同维度实施“进、保、控、压、退”的信贷结构调整政策,加大制造业、批发和零售业、交通运输业、小企业等重点领域信贷结构调整力度,针对产能过剩和重复建设行业严格名单制管理,加强授信风险管控。同时,制定公司及机构类客户选择指导意见、理财业务、国内金融机构客户授信业务、票据业务等风险政策底线,保障业务稳健发展。

加强授信业务全流程管控,强化贷后管理。进一步加强授信审批管理,严格准入标准,切实保证新发放贷款质量;推进对公预警客户跟踪管理系统的应用,完善问题客户处理机制,强化贷后管理;建立滚动风险排查机制,对重点行业和客户进行持续专项排查,及时发布风险提示并采取有效防范措施;以大额关注类客户和大额不良客户为重点,采取现金回收、以物抵债和加快核销等多种有效手段加大不良贷款处置力度。

推进风险计量工具的建设和运用。优化经济资本和风险限额等风险管理工具,组合管理系统进入开发阶段;新一代对公评级模型以及零售评分卡系统全面上线,在业务经营管理中得到深入运用;开展信用风险专项压力测试,支持经营决策;开发押品管理系统,实现对公、零售业务押品流程化管理。风险管理的专业化、精细化水平显著提升,更好地契合全行战略转型、业务发展和风险控制的需要。

加强重点领域和薄弱环节风险管理。本集团密切跟踪宏观形势变化,加强重点领域风险管理。对政府融资平台客户、固定资产项目资本金管理、房地产开发贷款、存量二级公路贷款、并购贷款、重组贷款、票据业务等制定更加严格的风险控制标准。同时,有针对性地加强表外业务、理财产品和海外业务等薄弱环节风险管理,增强风险应对能力。

健全完善信用风险管理相关政策制度。制订新授权方案,加大差别化和精细化授权力度。严格执行监管机构有关规定,及时重检信用风险管理政策制度,确保固定资产贷款、项目融资等新的制度规定顺利实施。

信用风险集中程度

2009年,本集团对最大单一借款人贷款总额占资本净额的3.09%,对最大十家客户贷款总额占资本净额的18.94%,均符合监管要求。

主要监管指标

| 主要监管指标 | 监管标准 | 于2009年 12月31日 | 于2008年 12月31日 | 于2007年 12月31日 |

| 单一最大客户贷款比例(%) | ≤10 | 3.09 | 3.68 | 4.70 |

| 最大十家客户贷款比例(%) | ≤50 | 18.94 | 20.72 | 19.86 |

借款人集中度

下表列出于所示日期,本集团十大单一借款人情况。

| (人民币百万元,百分比除外) | 所属行业 | 于2009年12月31日 | |

| 金额 | 占贷款总额百分比(%) | ||

| 客户A | 铁路运输业 | 18,790 | 0.39 |

| 客户B | 电力、热力的生产和供应业 | 15,456 | 0.32 |

| 客户C | 道路运输业 | 11,711 | 0.24 |

| 客户D | 公共设施管理业 | 11,611 | 0.24 |

| 客户E | 道路运输业 | 10,761 | 0.22 |

| 客户F | 铁路运输业 | 10,100 | 0.21 |

| 客户G | 道路运输业 | 10,030 | 0.21 |

| 客户H | 道路运输业 | 9,000 | 0.19 |

| 客户I | 公共管理和社会组织业 | 8,940 | 0.19 |

| 客户J | 道路运输业 | 8,777 | 0.18 |

| 总额 | 115,176 | 2.39 | |

6.3.3 流动性风险管理

流动性风险是指没有足够资金履行到期负债的风险。

本集团流动性风险管理目标是在满足监管要求的基础上,保持合理的流动性水平,保障支付和清算安全;同时充分、合理运用资金,提高资金使用效率。

2009年,受人行宽松货币政策影响,商业银行流动性相当充裕。本集团通过加强日常资金调度,提前做好统筹安排,资金备付率保持在合理水平。

为消化富裕头寸,提高资金收益,本集团适时调整存放同业等业务授权范围,鼓励拓展运用途径,多渠道分流资金;另外,本行与人行签订了小额支付系统质押业务协议,以持有到期债券作质押,取得人行小额支付系统清算限额,提高清算效率,减少超额备付金占用,同时加大债券和货币市场资金运用力度。

下表为本集团的资产与负债于资产负债表日根据相关剩余到期日的分析。

| (人民币百万元) | 于2009年12月31日 | ||||||||

| 无期限 | 实时偿还 | 1个月内 | 1个月 至3个月 | 3个月 至1年 | 1年 至5年 | 5年以上 | 合计 | ||

| 资产 | |||||||||

| 现金及存放中央银行款项 | 1,152,799 | 305,849 | - | - | - | - | - | 1,458,648 | |

| 存放同业款项及拆出资金 | 83 | 34,450 | 23,651 | 20,613 | 33,241 | 11,342 | - | 123,380 | |

| 买入返售金融资产 | - | - | 194,531 | 259,155 | 135,920 | - | - | 589,606 | |

| 客户贷款和垫款 | 27,877 | 34,097 | 181,801 | 346,437 | 1,172,502 | 1,447,143 | 1,483,090 | 4,692,947 | |

| 投资 | 43,857 | - | 33,951 | 137,787 | 845,525 | 725,327 | 794,143 | 2,580,590 | |

| 其他资产 | 111,606 | 37,405 | 2,731 | 10,432 | 7,195 | 2,968 | 5,847 | 178,184 | |

| 资产总额 | 1,336,222 | 411,801 | 436,665 | 774,424 | 2,194,383 | 2,186,780 | 2,283,080 | 9,623,355 | |

| 负债 | |||||||||

| 向中央银行借款 | - | 6 | - | - | - | - | - | 6 | |

| 同业及其他金融机构存放款项和拆入资金 | - | 622,129 | 39,231 | 12,257 | 29,937 | 109,351 | - | 812,905 | |

| 交易性金融负债 | - | 2,359 | - | 5,580 | - | - | 53 | 7,992 | |

| 客户存款 | - | 4,806,603 | 374,168 | 684,135 | 1,708,954 | 416,806 | 10,657 | 8,001,323 | |

| 已发行债务证券 | - | - | 1,241 | 3,774 | 7,623 | 6,113 | 79,893 | 98,644 | |

| 其他负债 | 216 | 32,487 | 8,308 | 17,186 | 58,795 | 16,446 | 10,027 | 143,465 | |

| 负债总额 | 216 | 5,463,584 | 422,948 | 722,932 | 1,805,309 | 548,716 | 100,630 | 9,064,335 | |

| 2009年净头寸 | 1,336,006 | (5,051,783) | 13,717 | 51,492 | 389,074 | 1,638,064 | 2,182,450 | 559,020 | |

| 2008年净头寸 | 1,112,972 | (3,597,916) | (80,320) | (64,323) | 280,826 | 1,426,995 | 1,389,328 | 467,562 | |

本集团定期监测资产负债各项业务期限缺口情况,评估不同期限范围内流动性风险状况。于2009 年12月31日,本集团各期限累计缺口5,590.20亿元,较上年增加914.58亿元。尽管实时偿还的负缺口为50,517.83亿元,但本集团存款客户基础广泛而坚实,活期存款沉淀率较高,资金来源稳定。

6.3.4 市场风险管理

市场风险是指因市场价格 (利率、汇率、商品价格和股票价格等) 发生不利变动而使本集团表内和表外业务发生损失的风险。

2009年,本集团致力于完善市场风险管理体制,健全市场风险管理政策制度,完善市场风险计量工具和系统,市场风险管控能力得到显著提升。

2009年,本集团根据监管要求和内部管理实际情况,明确各分支机构市场风险管理要求,建立了覆盖境内外分行的市场风险管理体系,市场风险管理水平得到提高。

着力加强市场风险相关业务和产品的风险管理,制定代客衍生产品风险政策底线,明确客户选择、产品分类、风险缓释等要求;制定债券投资管理办法,进一步加强发行体的投资前、中、后的管理;拟定金融市场业务新产品风险管理规则,强化源头管理。同时,大力推进新资本协议市场风险内部模型法实施的各项准备工作,并与战略投资者实施交易对手风险计量战略合作项目,初步搭建了全方位的市场风险计量体系。

本集团根据业务性质、规模、复杂程度和风险特征,结合总体业务发展战略、管理能力和资本实力,确定对市场风险经济资本、银行账户利率风险潜在损失、本外币投资组合最大损失率等风险容忍水平以及对交易账户和衍生产品方面的管理要求,保证相关业务在风险可控范围内开展。

本集团及时重检和完善市场风险限额体系,丰富限额的设置类别,强化止损要求,注重适时预警和刚性控制,风险限额的指导性和可操作性进一步增强,业务敏感度和风险控制的有效性明显提高。

风险价值分析

本集团对交易账户组合及可供出售债券进行风险价值分析,以计量和监控由于市场利率、汇率及价格变动等因素变动而引起的潜在持仓亏损。本集团每天计算外币投资组合的风险价值及至少每月计算人民币投资组合的风险价值(选取99%的置信度,持有期为1天)。于资产负债表日以及相关年度,本集团交易账户组合及可供出售债券的风险价值分析如下:

| (人民币百万元) | 2009年 | 2008年 | ||||||

| 年末 | 日均 | 最高值 | 最低值 | 年末 | 日均 | 最高值 | 最低值 | |

| 人民币交易账户组合 | ||||||||

| 利率风险 | 13 | 16 | 24 | 8 | 9 | 14 | 26 | 3 |

| 人民币可供出售债券 | ||||||||

| 利率风险 | 1,137 | 734 | 1,163 | 301 | 404 | 391 | 532 | 250 |

| 外币交易账户组合 | ||||||||

| 利率风险 | 30 | 82 | 141 | 30 | 146 | 154 | 146 | 119 |

| 汇率风险 | 63 | 455 | 1,123 | 63 | 1,120 | 691 | 1,120 | 626 |

| 组合分散风险 | (30) | (58) | (115) | (30) | (104) | (113) | (104) | (120) |

| 63 | 479 | 1,149 | 63 | 1,162 | 732 | 1,162 | 625 | |

| 外币可供出售债券 | ||||||||

| 利率风险 | 143 | 168 | 330 | 106 | 329 | 462 | 672 | 313 |

利率风险管理

根据宏观经济政策和金融市场变化,本集团积极采取有效措施,加强利率风险管理,及时调整和完善内外部定价体系,优化金融市场业务内部资金转移定价;将利率风险纳入全行经济资本计量体系中,提高利率风险管理的前瞻性;运用多种工具引导全行注重利率风险,加强长期限固定利率存贷款管理,建立了利率风险准备金制度;为达到新巴协议第二支柱要求,实施资产负债管理信息系统二期项目,对风险管理模块进行优化。

下表列示本集团的资产与负债于资产负债表日下一个预期重定价日期(或到期日,以较早者为准)的分析。

| (人民币百万元) | 于2009年12月31日 | |||||

| 合计 | 不计息 | 3个月内 | 3个月至1年 | 1年至5年 | 5年以上 | |

| 资产 | ||||||

| 现金及存放中央银行款项 | 1,458,648 | 48,520 | 1,410,128 | - | - | - |

| 存放同业款项及拆出资金 | 123,380 | 136 | 78,661 | 33,241 | 11,342 | - |

| 买入返售金融资产 | 589,606 | - | 453,686 | 135,920 | - | - |

| 客户贷款和垫款 | 4,692,947 | - | 2,258,105 | 2,378,007 | 21,726 | 35,109 |

| 投资 | 2,580,590 | 30,862 | 277,299 | 985,178 | 613,303 | 673,948 |

| 其他资产 | 178,184 | 178,184 | - | - | - | - |

| 资产总额 | 9,623,355 | 257,702 | 4,477,879 | 3,532,346 | 646,371 | 709,057 |

| 负债 | ||||||

| 向中央银行借款 | 6 | - | 6 | - | - | - |

| 同业及其他金融机构存放款项和拆入资金 | 812,905 | - | 673,617 | 29,937 | 109,351 | - |

| 交易性金融负债 | 7,992 | 2,359 | 5,633 | - | - | - |

| 客户存款 | 8,001,323 | 41,763 | 5,824,497 | 1,710,949 | 415,971 | 8,143 |

| 已发行债务证券 | 98,644 | - | 11,394 | 4,616 | 24,719 | 57,915 |

| 其他负债 | 143,465 | 143,465 | - | - | - | - |

| 负债总额 | 9,064,335 | 187,587 | 6,515,147 | 1,745,502 | 550,041 | 66,058 |

| 2009年重定价缺口 | 559,020 | 70,115 | (2,037,268) | 1,786,844 | 96,330 | 642,999 |

| 2009年累计重定价缺口 | (2,037,268) | (250,424) | (154,094) | 488,905 | ||

| 2008年重定价缺口 | 467,562 | 35,774 | (1,635,631) | 1,446,950 | 254,594 | 365,875 |

| 2008年累计重定价缺口 | (1,635,631) | (188,681) | 65,913 | 431,788 | ||

于2009年12月31日,本集团1年以内累计利率敏感性负缺口为2,504.24亿元,较上年增加617.43亿元,主要是由于3个月以内负缺口的增幅大于3个月至1年正缺口的增幅。本集团3个月以内利率敏感性负缺口较上年增加4,016.37亿元,其中仅客户存款一项就增加13,620.88亿元。主要原因是在适度宽松的货币政策背景下,国内流动性较为充裕所致。

汇率风险管理

2009年,本集团启动资产负债管理系统的二期建设,对汇率风险管理模块进行了优化,以兼容内部管理、对外监管、信息披露等多方面需求。目前部分功能已上线,实现了本行口径汇率风险敞口的逐日自动计量,计量准确度和精度大幅提高。

6.3.5 操作风险管理

操作风险是指由不完善或有问题的内部程序、人员及系统或外部事件所造成损失的风险。

2009年,本集团进一步规范和强化了操作风险管理。扩大操作风险自评估范围,加强重点业务领域和重点部位操作风险防范,根据实际情况增加自助设备管理、管理者履职等操作风险重点环节的监控检查;完成操作风险管理信息系统咨询项目,建立完善操作风险管理三大工具,同时着手进行操作风险管理信息系统开发,建立操作风险管理和综合分析的信息平台;规范不相容岗位统一管理,组织开展不相容岗位试点,重点解决岗位分离与制衡失效问题;加强对信息系统、电力设备、办公场所等基础设施的安全检查,完善应急预案,加强演练,保障了各项业务安全稳定运行;有序推进业务持续性管理,制定整体规划,从管理政策、组织架构、管理工具、文化建设等方面明确未来一段时间内业务持续性管理体系建设的总体目标及分阶段工作任务。

违规行为的报告和监控

截至2009年末,本行总部共接获6宗员工犯罪案件报告,涉案金额总计4,333万元,其中,涉及金额100万元或以上的3宗,金额合计4,077万元。

6.3.6 内部审计

本集团内部审计以促进建立有效的内部控制、风险管理和完善的公司治理为宗旨,对内部控制和风险管理的有效性、经营活动的效益性、治理程序的效果以及重要管理人员的经济责任等进行审计评价,提出相关改进建议。内部审计相对独立、垂直管理,向董事会及其审计委员会负责并报告工作,向监事会和高级管理层汇报工作。在总行设立审计部,在各一级分行驻地设立39家派出审计机构,负责管理审计工作,实施审计活动。

2009年,内部审计部门认真履行职责,不断完善管理机制,稳步推进专业化建设,科学应用信息技术手段,不断提高审计的针对性和有效性。

有效开展审计项目。组织实施了信贷业务审计检查、保函业务专项审计、全行市场风险管理审计、资本性支出专项审计、非业务合同签订及执行情况审计、总行数据中心审计、总行开发中心审计等25大类系统性审计项目,强化对重点领域和主要风险的审计。开展了中德住房储蓄银行经营管理审计、村镇银行经营管理审计、海外机构年度审计,实现对分、子公司的审计覆盖。开展了基础管理审计调查、二级行综合经营管理审计调查等管理咨询类项目,不断提升审计附加值。董事会、监事会、高级管理层高度重视相关审计发现,积极推动整改,优化制度、流程和IT系统,促进各分行和总行部门加强风险防控,提高经营的效率和效果。

稳步推进专业化建设。在组成全面覆盖银行各专业领域的17个专业审计机构群基础上,协调和指导各专业团队,开展专题研究,完善对内部审计知识库和专业审计人才库的管理,加强专业化研究成果的交流推广,提升审计队伍素质,提高从业水平。

科学应用信息技术手段。持续优化非现场审计系统和审计管理信息系统,推广非现场审计技术方法。开展非现场审计技能考试,组建专业团队,培养专业人才。建立了信贷业务、负债与中间业务、财务收支管理与绩效分析的常态化审计监测制度。

开展内部控制评价。进一步优化内部控制审计评价工具和标准,开展2009年一级分行内部控制审计评价项目。同时,根据董事会审计委员会委托,牵头实施整体内部控制自我评估工作。

6.4 展望

2010年,从全球范围来看,国际金融危机最困难的时期已经过去,世界经济有望延续复苏的趋势,但复苏的基础仍比较脆弱,自主增长的动力仍然不强。目前,许多国家经济正处于“忧喜交加”或“两难”问题增多的阶段。即经济指标向好与失业率居高不下并存,部分金融机构扭亏为盈与银行持有大量问题资产、信贷紧缩并存,股市、楼市及大宗商品价格上涨与实体经济效益不佳并存,流动性过剩带来的潜在通胀风险与需求不足引致的通缩压力并存,经济刺激政策效应减弱与经济内生增长乏力并存。致使部分国家主权债务风险上升、全球金融体系尚难有效恢复,局部地区通货膨胀上升及全球贸易保护主义不断升级等,经济复苏不排除出现反复的可能。面对如此复杂多变的形势,各国政府将会以更加务实的态度,继续加强国际经济政策协调与合作,推进经济复苏由政府政策驱动向市场和民间部门驱动转变,以实现经济稳步发展。根据国际货币基金组织预测,2010年全球经济增速将逐步回升至3.9%。

2010年,全球经济复杂性和不确定性将对中国经济发展产生重要影响,中国面临的外部发展环境不容乐观,但总体看,中国经济的活力和信心已逐步增强,经济将继续保持平稳较快的增长态势,经济发展方式转变和经济结构调整将为长远发展营造良好条件;城镇化和消费结构升级对经济增长的拉动作用也有望进一步增强。

2010年,商业银行经营必将是机遇与挑战并存。一方面,经济发展方式转变和经济结构调整,将有利于本集团推进信贷结构调整;综合化经营环境逐渐宽松,为拓展新型业务提供了难得的市场环境;利率、汇率市场化不断推进,为本集团的金融创新提供了更大的空间。另一方面,全球经济的复苏注定是缓慢而艰难的,中国经济仍面临国内外复杂局面的挑战,宏观政策将更加灵活和强调针对性。

2010年,本集团将统筹兼顾当前经营和长远发展,不断夯实基础建设,强化风险管理与内部控制,合理把控贷款增速,人民币贷款新增预计为17%,大力推进产品与服务创新,积极落实各项发展举措,争取以优异的成绩回报股东和社会。

6.5 募集资金使用情况

√适用 □不适用

本行募集资金按照A股招股说明书中披露的用途使用,全部用于补充本行资本金。

变更项目情况

□适用 √不适用

6.6 非募集资金项目情况

□适用 √不适用

6.7 董事会对会计师事务所“非标准审计报告”的说明

□适用 √不适用

6.8 董事会本次利润分配或资本公积金转增股本预案

董事会建议向全体股东派发现金股息,每股0.202元(含税),提请2009年度股东大会审议。

公司本报告期内盈利但未提出现金利润分配预案

□适用 √不适用

7 重要事项

7.1 收购资产

√适用 □不适用

2009年7月,本集团投资控股合肥兴泰信托有限公司的增资资金全部到位,8月3日信托公司完成工商变更手续,公司正式更名为建信信托有限责任公司。公司注册资金15.2727亿元,其中本集团持有67%的股份, 合肥兴泰控股集团有限公司持有27.5%的股份, 合肥市国有资产控股有限公司持有5.5%的股份。

7.2 出售资产

□适用 √不适用

7.3 重大担保

□适用 √不适用

7.4 重大关联交易

7.4.1 与日常经营相关的关联交易

□适用 √不适用

7.4.2 关联债权债务往来

□适用 √不适用

7.5 委托理财

□适用 √不适用

7.6 员工持股计划

根据国家相关政策的要求,报告期内,本行未实施新一期股权激励方案。

7.7 承诺事项履行情况

√适用 □不适用

汇金公司于2008年9月23日通过上海证券交易所交易系统增持了本行A股股份,并承诺在此后12个月内继续在二级市场增持本行股份。截至2009年9月22日,汇金累计增持本行128,608,238 股A 股股份。

本行于2009年10月9日接到通知,汇金公司通过上海证券交易所交易系统增持本行A股股份16,139,217股,并承诺于未来12个月内继续在二级市场增持本行股份。

除此之外,本行其他股东在报告期内无新承诺事项,持续到报告期内承诺事项与招股说明书披露内容相同。截至2009年12月31日止年度,股东承诺事项均得到履行。

7.8 重大诉讼仲裁事项

□适用 √不适用

7.9 其他重大事项及其影响和解决方案的分析说明

7.9.1 证券投资情况

√适用 □不适用

| 序号 | 证券品种 | 证券代码 | 证券简称 | 初始投资金额 (元) | 持有数量(股) | 期末账面值 (元) | 占期末证券总投资比例(%) | 报告期损益 (元) |

| 1 | 上市股票 | 1099 HK | 国药控股 | 170,580,659 | 12,110,000 | 275,848,768 | 4.04 | 105,268,109 |

| 2 | 上市股票 | 1968 HK | 匹克体育 | 176,712,442 | 68,818,979 | 243,012,901 | 3.56 | 66,300,459 |

| 3 | 上市股票 | 663 HK | 金山能源 | 118,885,282 | 1,688,000,000 | 227,367,750 | 3.33 | 108,482,820 |

| 4 | 上市股票 | 233 HK | 铭源医疗 | 76,714,787 | 97,972,889 | 114,715,795 | 1.68 | 78,515,630 |

| 5 | 上市股票 | 2302 HK | 中核国际 | 57,595,271 | 14,565,000 | 103,606,621 | 1.52 | 46,011,351 |

| 6 | 上市股票 | 111 HK | 信达国际控股 | 49,599,426 | 50,676,000 | 82,089,160 | 1.20 | 32,489,735 |

| 7 | 上市股票 | 395 HK | 中国龙新能源 | 93,178,452 | 186,000,000 | 69,593,317 | 1.02 | 44,463,559 |

| 8 | 上市股票 | 996 HK | 东方银座 | 92,262,867 | 40,000,000 | 60,569,516 | 0.89 | (31,693,351) |

| 9 | 上市股票 | 930 HK | 中国森林 | 54,423,189 | 29,864,000 | 57,578,156 | 0.84 | 3,154,967 |

| 10 | 上市股票 | 64 HK | 结好控股 | 52,778,233 | 109,000,000 | 47,020,608 | 0.69 | (5,757,625) |

| 期末持有的其它证券投资 | 4,855,437,778 | 5,541,860,743 | 81.23 | 910,966,723 | ||||

| 报告期已出售证券投资损益 | 708,854,165 | |||||||

| 合计 | 5,798,168,386 | 6,823,263,335 | 100.00 | 2,067,056,542 | ||||

1.本表按期末账面值占本集团期末证券投资总额的比例排序,填列本集团期末所持前十只上市证券情况。

2.本表所述证券投资是指股票、权证、可转换债券等投资。其中,股票投资填列本集团在交易性金融资产中核算的部分。

3.其它证券投资指除前十只证券以外的其它证券投资。

7.9.2 持有其他上市公司股权情况

√适用 □不适用

| 证券代码 | 证券简称 | 初始投资金额 (元) | 占该公司股权比例(%) | 期末账面值(元) | 报告期损益(元) | 报告期所有者权益变动(元) | 会计核算科目 | 股份来源 |

| 601600 | 中国铝业 | 883,586,630 | 5.25 | 10,270,417,278 | - | 5,905,312,492 | 可供出售金融资产 | 债转股投资 |

| 000578 | 盐湖集团 | 137,273,000 | 5.93 | 4,468,212,813 | - | 379,782,809 | 可供出售金融资产 | 债转股投资 |

| 600068 | 葛洲坝 | 403,110,201 | 8.08 | 1,854,493,835 | 17,347,931 | 769,447,467 | 可供出售金融资产 | 债转股投资 |

| 998 HK | 中信银行 | 414,641,292 | 0.43 | 984,090,128 | 12,946,334 | 591,158,358 | 可供出售金融资产 | 私有化换股投资 |

| 000001 | 深发展A | 31,300,157 | 0.36 | 272,393,847 | - | 191,308,271 | 可供出售金融资产 | 设立投资、行使认股权证 |

| 000728 | 国元证券 | 260,000,000 | 0.41 | 260,000,000 | - | - | 可供出售金融资产 | 投资 |

| 600984 | ST建机 | 44,160,528 | 17.20 | 237,870,600 | - | 166,527,999 | 可供出售金融资产 | 债转股投资 |

| 1618 HK | 中冶科工 | 341,184,956 | 0.32 | 235,465,737 | - | (105,719,219) | 可供出售金融资产 | 上市的基础投资者 |

| 600462 | ST石岘 | 31,414,185 | 9.39 | 219,393,005 | 55,130,583 | 108,025,199 | 可供出售金融资产 | 债转股投资 |

| V NY | VISA inc. | - | 0.02 | 82,858,428 | - | 82,858,428 | 可供出售金融资产 | 获赠股份 |

| 906 HK | 中粮包装 | 37,961,592 | 0.96 | 63,843,476 | - | 25,881,884 | 可供出售金融资产 | 上市的基础投资者 |

| 合计 | 2,584,632,541 | 18,949,039,147 | 85,424,848 | 8,114,583,688 |

1.本表填列本集团在可供出售金融资产中核算的持有其它上市公司股权情况。

2.报告期损益指该项投资对本集团本报告期合并净利润的影响。

7.9.3 持有非上市金融企业股权情况

√适用 □不适用

| 所持对象名称 | 初始投资金额(元) | 持有数量 | 占该公司股权比例(%) | 期末账面值(元) | 报告期损益(元) | 报告期所有者权益变动 | 会计核算科目 | 股份来源 |

| 昆士兰联保保险有限公司 | 98,758,409 | 19,939,016 | 25.50 | 110,441,634 | 11,619,119 | - | 对联营和合营企业的投资 | 购买 |

| 徽商银行股份有限公司 | 228,835,900 | 225,548,176 | 2.76 | 228,835,900 | - | - | 可供出售股权投资 | 投资 |

| 中国银联股份有限公司 | 95,625,000 | 140,000,000 | 4.85 | 215,000,000 | 4,100,000 | - | 可供出售金融资产 | 设立及增资扩股 |

| 广东发展银行股份有限公司 | 48,558,031 | 13,423,847 | 0.11 | 48,558,031 | 311,945 | - | 可供出售金融资产 | 设立投资 |

| 恒丰银行股份有限公司 | 7,000,000 | 88,725,000 | 1.30 | 41,125,000 | - | - | 可供出售金融资产 | 设立投资 |

| 岳阳市商业银行股份有限公司 | 3,500,000 | 3,536,400 | 1.59 | 980,000 | - | - | 可供出售金融资产 | 设立投资 |

1.本表不含已纳入合并报表的附属子公司。

2.期末账面价值已扣除计提的减值准备。

7.9.4 买卖其他上市公司股份的情况

√适用 □不适用

| 股份名称 | 期初股份数量(股) | 报告期买入股份数量(股) | 报告期卖出股份数量(股) | 期末股份数量 | 使用的资金 数量(元) | 产生的投资收益/(亏损)(元) |

| 合计 | 256,610,058 | 4,038,737,712 | (1,312,606,085) | 2,982,741,685 | 3,105,123,576 | 559,062,821 |

8 财务报告

(除特别注明外,以人民币百万元列示)

I.资产负债表

本集团 本行

2009年 2008年 2009年 2008年

资产:

现金及存放中央银行款项 1,458,648 1,247,450 1,455,370 1,247,053

存放同业款项 101,163 33,096 100,679 28,425

贵金属 9,229 5,160 9,229 5,160

拆出资金 22,217 16,836 23,143 28,426

交易性金融资产 18,871 50,309 10,251 44,491

衍生金融资产 9,456 21,299 7,730 20,335

买入返售金融资产 589,606 208,548 588,706 208,548

应收利息 40,345 38,317 40,129 38,297

客户贷款和垫款 4,692,947 3,683,575 4,626,024 3,639,940

可供出售金融资产 651,480 550,838 649,979 551,156

持有至到期投资 1,408,873 1,041,783 1,408,465 1,041,783

应收款项债券投资 499,575 551,818 499,575 551,818

对子公司的投资 - - 8,816 4,670

对联营和合营企业的投资 1,791 1,728 - -

固定资产 74,693 63,957 74,098 63,723

土地使用权 17,122 17,295 17,062 17,229

无形资产 1,270 1,253 1,242 1,233

商誉 1,590 1,527 - -

递延所得税资产 10,790 7,855 11,323 8,059

其他资产 13,689 12,808 33,310 26,222

资产总计 9,623,355 7,555,452 9,565,131 7,526,568

I.资产负债表(续)

本集团 本行

2009年 2008年 2009年 2008年

负债:

向中央银行借款 6 6 6 6

同业及其他金融机构

存放款项 774,785 447,464 776,582 448,461

拆入资金 38,120 43,108 31,968 53,191

交易性金融负债 7,992 3,975 7,992 3,975

衍生金融负债 8,575 18,565 7,894 18,103

卖出回购金融资产 - 864 2,625 864

客户存款 8,001,323 6,375,915 7,955,240 6,342,985

应付职工薪酬 27,425 25,153 26,708 24,807

应交税费 25,840 35,538 25,549 35,310

应付利息 59,487 59,695 59,442 59,652

预计负债 1,344 1,806 1,344 1,806

已发行债务证券 98,644 53,810 98,383 52,531

递延所得税负债 216 5 22 -

其他负债 20,578 21,986 20,057 21,321

负债合计 9,064,335 7,087,890 9,013,812 7,063,012

I.资产负债表(续)

本集团 本行

2009年 2008年 2009年 2008年

股东权益:

股本 233,689 233,689 233,689 233,689

资本公积 90,266 90,241 90,266 90,241

投资重估储备 13,163 11,156 13,213 11,138

盈余公积 37,421 26,922 37,421 26,922

一般风险准备 46,806 46,628 46,209 46,200

未分配利润 136,112 59,593 130,785 55,867

外币报表折算差额 (1,982) (2,263) (264) (501)

归属于本行股东权益合计 555,475 465,966 551,319 463,556

少数股东权益 3,545 1,596 - -

股东权益合计 559,020 467,562 551,319 463,556

负债和股东权益总计 9,623,355 7,555,452 9,565,131 7,526,568

Ⅱ.利润表

本集团 本行

2009年 2008年 2009年 2008年

一、营业收入 267,184 267,507 262,654 263,813

利息净收入 211,885 224,920 210,318 223,841

利息收入 339,463 356,500 337,741 355,438

利息支出 (127,578) (131,580) (127,423) (131,597)

手续费及佣金净收入 48,059 38,446 47,413 37,841

手续费及佣金收入 49,839 40,056 49,080 39,386

手续费及佣金支出 (1,780) (1,610) (1,667) (1,545)

投资收益/(损失) 5,897 (850) 4,993 (875)

其中:对联营和合营

企业的投资

收益 17 16 - -

公允价值变动收益/(损失 ) 924 1,977 (185) 1,047

汇兑损益 (250) 2,642 (478) 1,631

其他业务收入 669 372 593 328

二、营业支出 (129,582) (148,900) (127,319) (147,441)

营业税金及附加 (15,972) (15,793) (15,923) (15,767)

业务及管理费 (87,900) (82,162) (85,870) (80,819)

资产减值损失 (25,460) (50,829) (25,263) (50,739)

其他业务成本 (250) (116) (263) (116)

三、营业利润 137,602 118,607 135,335 116,372

加:营业外收入 2,371 2,421 1,889 2,395

减:营业外支出 (1,248) (1,287) (1,246) (1,285)

四、利润总额 138,725 119,741 135,978 117,482

减:所得税费用 (31,889) (27,099) (30,992) (26,715)

Ⅱ.利润表(续)

本集团 本行

2009年 2008年 2009年 2008年

五、净利润 106,836 92,642 104,986 90,767

归属于本行股东的净利润 106,756 92,599

少数股东损益 80 43

六、基本和稀释每股收益

(人民币元) 0.46 0.40

七、其他综合收益 2,322 (6,599) 2,337 (5,715)

八、综合收益总额 109,158 86,043 107,323 85,052

归属于本行股东的

综合收益 109,069 86,002

归属于少数股东的

综合收益 89 41

Ⅲ.现金流量表

本集团 本行

2009年 2008年 2009年 2008年

一、经营活动现金流量:

客户存款和同业及其他

金融机构存放款项

净增加额 1,948,273 989,418 1,940,153 981,691

拆入资金净增加额 - 15,084 - 10,019

卖出回购金融资产

净增加额 - - 1,761 -

已发行存款证净增加额 4,107 2,435 5,886 1,882

拆出资金净减少额 - 7,770 6,287 6,726

收取的利息、手续费

及佣金的现金 378,169 324,191 375,876 322,484

交易性金融资产

的净减少额 33,299 - 34,105 -

交易性金融负债

的净增加额 4,017 - 4,017 -

收到的其他与经营活动

有关的现金 3,102 28,959 3,354 26,266

经营活动现金流入小计 2,370,967 1,367,857 2,371,439 1,349,068

Ⅲ.现金流量表(续)

本集团 本行

2009年 2008年 2009年 2008年

一、 经营活动现金流量(续):

客户贷款和垫款

净增加额 (1,030,197) (551,987) (1,010,637) (536,906)

存放中央银行和同业款项

净增加额 (258,955) (198,447) (260,370) (197,723)

拆出资金净增加额 (1,243) - - -

买入返售金融资产

净增加额 (381,058) (71,322) (380,158) (71,322)

拆入资金净减少额 (6,947) - (21,248) -

卖出回购金融资产

净减少额 (864) (107,171) - (107,171)

支付的利息、手续费

及佣金的现金 (127,548) (110,305) (127,250) (110,274)

支付给职工以及为职工

支付的现金 (49,212) (44,895) (48,335) (44,195)

支付的各项税费 (61,897) (48,477) (61,409) (48,178)

交易性金融资产

的净增加额 - (18,646) - (18,968)

交易性金融负债

的净减少额 - (6,834) - (6,834)

支付的其他与经营活动

有关的现金 (29,467) (29,127) (34,861) (28,848)

经营活动现金流出小计 (1,947,388) (1,187,211) (1,944,268) (1,170,419)

经营活动产生的

现金流量净额 423,579 180,646 427,171 178,649

Ⅲ.现金流量表(续)

本集团 本行

2009年 2008年 2009年 2008年

二、投资活动现金流量:

收回投资收到的现金 1,168,724 968,424 1,166,201 965,592

收取的现金股利 106 150 105 172

处置固定资产和其他

长期资产收回的

现金净额 727 655 483 563

取得子公司收到的现金 3,862 24 - -

少数股东对子公司增资

收到的现金 - 212 - -

出售子公司股权收到

的现金 100 38 - -

投资活动现金流入小计 1,173,519 969,503 1,166,789 966,327

投资支付的现金 (1,568,911) (912,363) (1,565,573) (912,007)

购建固定资产和其他

长期资产支付的

现金 (22,045) (17,699) (21,417) (17,490)

取得子公司、联营和

合营企业支付的

现金 (54) (682) (4,146) (26)

对子公司增资支付

的现金 - - - (638)

投资活动现金流出小计 (1,591,010) (930,744) (1,591,136) (930,161)

投资活动(所用)/产生

的现金流量净额 (417,491) 38,759 (424,347) 36,166

Ⅲ.现金流量表(续)

本集团 本行

2009年 2008年 2009年 2008年

三、筹资活动现金流量:

发行债券收到的现金 79,880 2,852 79,880 2,982

筹资活动现金流入小计 79,880 2,852 79,880 2,982

分配股利支付的现金 (19,576) (40,960) (19,558) (40,937)

偿付已发行债券利息

支付的现金 (1,972) (2,005) (1,972) (2,005)

偿还债务支付的现金 (40,000) - (40,000) -

筹资活动现金流出小计 (61,548) (42,965) (61,530) (42,942)

筹资活动产生/(所用)

的现金流量净额 18,332 (40,113) 18,350 (39,960)

四、汇率变动对现金及

现金等价物的影响 18 (3,989) 21 (3,164)

五、现金及现金等价物

净增加额 24,438 175,303 21,195 171,691

加:年初现金及现金

等价物余额 355,811 180,508 354,393 182,702

六、 年末现金及现金等价物

余额 380,249 355,811 375,588 354,393

Ⅳ.股东权益变动表

本集团

归属于本行股东权益

资本 投资重 盈余 一般风 未分配 外币报表 少数股 股东权

股本 公积 估储备 公积 险准备 利润 折算差额 东权益 益合计

2009年1月1日 233,689 90,241 11,156 26,922 46,628 59,593 (2,263) 1,596 467,562

本年增减变动金额 - 25 2,007 10,499 178 76,519 281 1,949 91,458

(一)净利润 - - - - - 106,756 - 80 106,836

(二)其他综合收益 - 25 2,007 - - - 281 9 2,322

上述(一)和(二)小计 - 25 2,007 - - 106,756 281 89 109,158

(三)因股权变动引起的股东权益变化 - - - - - - - 1,878 1,878

1.因出售股权引起的少数股东权益变动 - - - - - - - 100 100

2.因设立新子公司产生的少数股东权益 - - - - - - - 130 130

3.因收购子公司产生的少数股东权益 - - - - - - - 1,648 1,648

(四)利润分配 - - - 10,499 178 (30,237) - (18) (19,578)

1.提取盈余公积 - - - 10,499 - (10,499) - - -

2.提取一般风险准备 - - - - 178 (178) - - -

3.对股东的分配 - - - - - (19,560) - (18) (19,578)

2009年12月31日 233,689 90,266 13,163 37,421 46,806 136,112 (1,982) 3,545 559,020

Ⅳ.股东权益变动表(续)

本集团(续)

归属于本行股东权益

资本 投资重 盈余 一般风 未分配 外币报表 少数股 股东权

股本 公积 估储备 公积 险准备 利润 折算差额 东权益 益合计

2008年1月1日 233,689 90,241 16,408 17,845 31,548 32,164 (918) 1,304 422,281

本年增减变动金额 - - (5,252) 9,077 15,080 27,429 (1,345) 292 45,281

(一)净利润 - - - - - 92,599 - 43 92,642

(二)其他综合收益 - - (5,252) - - - (1,345) (2) (6,599)

上述(一)和(二)小计 - - (5,252) - - 92,599 (1,345) 41 86,043

(三)因股权变动引起的股东权益变化 - - - - - - - 274 274

1.因增资引起的少数股东权益变动 - - - - - - - 212 212

2. 因出售股权引起的少数股东权益变动 - - - - - - - 38 38

3. 因设立新子公司产生的少数股东权益 - - - - - - - 24 24

(四)利润分配 - - - 9,077 15,080 (65,170) - (23) (41,036)

1.提取盈余公积 - - - 9,077 - (9,077) - - -

2.提取一般风险准备 - - - - 15,080 (15,080) - - -

3.对股东的分配 - - - - - (41,013) - (23) (41,036)

2008年12月31日 233,689 90,241 11,156 26,922 46,628 59,593 (2,263) 1,596 467,562

Ⅳ.股东权益变动表(续)

本行

资本 投资重 盈余 一般风 未分配 外币报表 股东权

股本 公积 估储备 公积 险准备 利润 折算差额 益合计

2009年1月1日 233,689 90,241 11,138 26,922 46,200 55,867 (501) 463,556

本年增减变动金额 - 25 2,075 10,499 9 74,918 237 87,763

(一)净利润 - - - - - 104,986 - 104,986

(二)其他综合收益 - 25 2,075 - - - 237 2,337

上述(一)和(二)小计 - 25 2,075 - - 104,986 237 107,323

(三)利润分配 - - - 10,499 9 (30,068) - (19,560)

1.提取盈余公积 - - - 10,499 - (10,499) - -

2.提取一般风险准备 - - - - 9 (9) - -

3.对股东的分配 - - - - - (19,560) - (19,560)

2009年12月31日 233,689 90,266 13,213 37,421 46,209 130,785 (264) 551,319

Ⅳ.股东权益变动表(续)

本行(续)

资本 投资重 盈余 一般风 未分配 外币报表 股东权

股本 公积 估储备 公积 险准备 利润 折算差额 益合计

2008年1月1日 233,689 90,241 16,388 17,845 31,200 30,190 (36) 419,517

本年增减变动金额 - - (5,250) 9,077 15,000 25,677 (465) 44,039

(一)净利润 - - - - - 90,767 - 90,767

(二)其他综合收益 - - (5,250) - - - (465) (5,715)

上述(一)和(二)小计 - - (5,250) - - 90,767 (465) 85,052

(三)利润分配 - - - 9,077 15,000 (65,090) - (41,013)

1.提取盈余公积 - - - 9,077 - (9,077) - -

2.提取一般风险准备 - - - - 15,000 (15,000) - -

3.对股东的分配 - - - - - (41,013) - (41,013)

2008年12月31日 233,689 90,241 11,138 26,922 46,200 55,867 (501) 463,556

(下转16版)