关于“西洋转债”提前赎回事宜的

第三次提示性公告

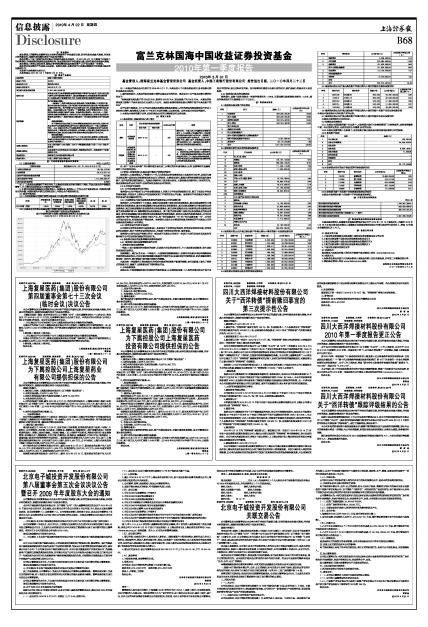

证券代码:600558 股票简称:大西洋 公告编号:临2010-21号

证券代码:110005 股票简称:西洋转债

四川大西洋焊接材料股份有限公司

关于“西洋转债”提前赎回事宜的

第三次提示性公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

1、赎回登记日:2010年5月13日

2、赎回价格:“西洋转债”赎回价格为103元/张(含当期利息),个人投资者持有“西洋转债”代扣税后赎回价格为102.862元/张;合格境外机构投资者(QFII)持有“西洋转债”代扣税后赎回价格为102.931元/张。

3、赎回款发放日:2010年5月19日

4、赎回登记日次一交易日(2010年5月14日)起,“西洋转债”将停止交易和转股;本次赎回完成后,“西洋转债”将在上海证券交易所摘牌。

四川大西洋焊接材料股份有限公司(以下简称“本公司”或“公司”)的股票自2010年3月9日至2010年4月21日连续30个交易日中有20个交易日的收盘价格高于当期转股价格(14.55元/股)的130%,根据本公司《四川大西洋焊接材料股份有限公司可转换公司债券募集说明书》(以下简称“《募集说明书》”)的约定,已触发可转债的提前赎回条款。本公司第三届董事会第二十六次会议审议通过了《关于“西洋转债”提前赎回事宜的议案》,决定行使可转债的提前赎回权,对赎回登记日之前未转股的“西洋转债”全部赎回。

现依据《上市公司证券发行管理办法》、《上海证券交易所股票上市规则》和本公司《募集说明书》的有关条款,就赎回有关事项向广大“西洋转债(110005)”持有人公告如下:

一、赎回条款

根据本公司《募集说明书》的提前赎回条款约定:在转股期内,如果本公司股票任意连续30个交易日中至少有20个交易日的收盘价不低于当期转股价格的130%(含130%),本公司有权按照债券面值的103%(含当期计息年度利息)的赎回价格赎回全部或部分未转股的可转债。任一计息年度本公司在赎回条件首次满足后可以进行赎回,首次不实施赎回的,该计息年度不应再行使赎回权。

二、本次可转债赎回的有关事项

1、赎回条件的满足情况

公司股票自2010年3月9日至2010年4月21日连续30个交易日中有20个交易日的收盘价格高于当期转股价格(14.55元/股)的130%,已首次满足赎回条件。

2、赎回登记日

本次赎回对象为2010年5月13日收市后在中国证券登记结算有限责任公司上海分公司登记在册的全部“西洋转债”持有人。

3、赎回价格

根据本公司《募集说明书》中关于提前赎回的约定,在公司可转债转股期内,如果本公司股票任意连续30个交易日中至少有20个交易日的收盘价不低于当期转股价格的130%(含130%),本公司有权按照债券面值的103%(含当期计息年度利息)的赎回价格赎回全部或部分未转股的可转债。个人投资者持有“西洋转债”代扣税后赎回价格为102.862元/张;合格境外机构投资者(QFII)持有“西洋转债”代扣税后赎回价格为102.931元/张。

4、赎回程序

2010年5月13日为“西洋转债”赎回登记日。赎回登记日次一交易日(2010年5月14日)所有在中国证券登记结算有限责任公司上海分公司登记在册的“西洋转债”将全部被冻结,停止交易和转股。本公司在本次赎回结束后,将在《中国证券报》、《上海证券报》和上海证券交易所网站公告赎回结果和赎回对公司的影响。

5、赎回款发放日:2010年5月19日

本公司将委托中国证券登记结算有限责任公司上海分公司通过其资金清算系统向赎回日登记在册并在上海证券交易所各会员单位办理了指定交易的持有人派发赎回款,同时计减持有人相应的转债数额。已办理全面指定交易的投资者可于发放日在其指定的证券营业部领取赎回款,未办理指定交易的投资者赎回款暂由中国证券登记结算有限责任公司上海分公司保管,待办理指定交易后再进行派发。

6、交易和转股

赎回登记日次一交易日(2010年5月14日)起,“西洋转债”将停止交易和转股。

三、咨询办法

咨询机构:四川大西洋焊接材料股份有限公司董事会办公室

联系电话:0813-5101327

特此公告。

四川大西洋焊接材料股份有限公司

董 事 会

2010年4月21日

证券代码:600558 证券简称:大西洋 公告编号:临2010-22号

转债代码:110005 转债简称:西洋转债

四川大西洋焊接材料股份有限公司

2010年第一季度报告更正公告

本公司及董事会全体成员保证公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实、准确和完整承担个别及连带责任。

由于四川大西洋焊接材料股份有限公司(以下简称“本公司”)工作人员疏忽,本公司于2010年4月20日披露的2010年第一季度报告中的“2、公司基本情况简介”出现错误,现就上述错误部分作出如下更正:

原2010年第一季度报告“2.2报告期末股东总人数及前十名无限售条件股东持股情况表(已完成股权分置改革)”中“前十名无限售条件流通股股东持股情况”第4行“兴业银行-兴业全球视野股票型证券投资基金”,由于工作人员疏忽,将其“期末持有无限售条件流通股的数量”错填为“2,749,895”,现更正为“2,472,210”。

本公司就上述工作失误给投资者带来的不便表示深深的歉意,敬请广大投资者予以充分谅解,经更正后的本公司2010年第一季度报告全文刊登在上海证券交易所网站(www.see.com.cn)。

特此公告。

四川大西洋焊接材料股份有限公司

董事会

2010年4月21日

证券代码:600558 证券简称:大西洋 公告编号:临2010-23号

转债代码:110005 转债简称:西洋转债

四川大西洋焊接材料股份有限公司

关于“西洋转债”跟踪评级结果的公告

本公司及董事会全体成员保证公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实、准确和完整承担个别及连带责任。

根据中国证券监督管理委员会《上市公司证券发行管理办法》,四川大西洋焊接材料股份有限公司(以下简称“本公司”)委托信用评级机构鹏元资信评估有限公司对本公司2009年9月3日发行的可转换公司债券(即“西洋转债”),进行了跟踪评级,其结论如下:

本公司所处的焊接材料市场发展前景良好;随着产能的释放以及产品结构的持续调整,预计本公司的盈利能力将进一步增强;本公司经营稳健,经营活动现金流表现较好,财务实力较强,债务偿还有保障。

鹏元资信评估有限公司对本公司2010年跟踪信用评级结果维持为AA-,主体长期信用等级维持为AA-,评级展望维持为稳定。

特此公告。

四川大西洋焊接材料股份有限公司

董 事 会

2010年4月21日