□上海中大经济研究院 杨颖昇

曾经看过一部讲述非洲大草原的动物世界片子。片子正在播放着这么一个镜头,一头力大无比的野牛深深陷入池塘的泥潭,仅仅露出一对锋利的犄角直到下颌部位,很明显这头在硬地上纵使一头狮子也难以匹敌的野牛行将消失了。与此同时,一头母狮小心接近这头野牛,很温柔的添了几下野牛的仅仅显露出来的脸部之后,就活生生的撕咬着还活着的却无法抵抗的那头野牛的口鼻。摄影师怎么能拍得下这样的镜头。

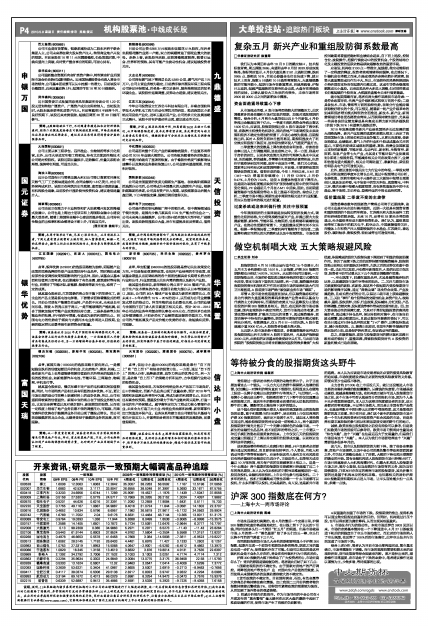

这个镜头很明显的揭示着本人看到的我国新推出的股指期货的前景。敢于和熊搏斗的只有野牛,涉足刚刚上市仅仅两周的沪深300指数期货的,就注定不是黄牛水牛。诚如本人曾经撰文说过的,能炒股指期货的肯定会是一群特殊之人。两个星期的股指期货行情充分显示了一个充满中国特色的金融市场。一个新生的金融衍生品品种,在不到四年的等待之后,一上市便以一种近乎疯狂的姿态迎接美食的到来。上市仅仅几天的股指期货成交量已经超过了上海证券交易所的股票成交量。以前权证也同样这样的疯狂。

这到底是哪些特殊的人在疯狂呢?据悉,开户交易者必须要高分通过风险测试,而且要审核包括学历、个人资信、月收入和流动性资产等等苛刻条件。应该相信这些人是有文化有风险意识有经济基础的金融意识先进分子。正是这些人,如果每天成交量以10万张估算,每天每户次的交易频率在8张以上。这是一个什么概念?两个星期的股指期货交易频率已经超越了近二十年的商品期货。本人认为仅此投机的习惯性思维就能说明一切,股民在投机,金融机构在投机,上市公司也参与包装投机。二十多年的洗礼,投机已经熏陶成习惯性思维——什么市场都可以投机,什么东西都可以投机,尤其是新的。有人说,这是新兴市场的通病。本人认为应该是市场交易者缺乏必要的接受风险教育的迫切感,市场制度建设者缺乏必要的传授风险教育的义务感。即便有至少也是很不够的。

主力合约IF1005在上市后没几天,就让还没能进入市场交易的金融机构赚的鼓鼓囊囊的。从赚钱的角度看,市场越是波动剧烈,就越是能够赚大钱。在机构真正被许可进入股指期货市场之前,这个市场不可否认就是百分百的投机市场,因为个人是不允许做套期保值的。本人以为这绝非制度建设者的本意,这只是暂时的客观现象。不过将市场做大,而且是让非国有资产去做大,也就是将影片中的狂野无比的野牛喂饱喂肥,这才是围观的狮群的真正意图。至少在目前,我们这个新生的股指期货市场不是一个专为机构投资者对冲股票资产组合风险的市场,而是券养有着丰富经验的参与权证和商品期货交易的野牛们的地方。

诚然,欧美在推出股指期货之前没有经验可以参考,但是我们有欧美市场的经验可以参考呀。欧美市场习惯将持仓量说成“持仓兴趣”,这个“兴趣”往往是远远大于交易量的,但是我们市场没有这个“兴趣”。本人以为我们市场要培养这个“兴趣”需要很多很多年月的。

这几天,股市以及股指期货的大幅下挫,除了准备金率提高、房地产市场调控,以及中金公司的黑色警告等政府层面因素之外,作为技术调整也是赶上了时候。大幅的下挫也预示着狮群的骚动的开始。国有金融机构进入股指期货市场已经倒计时了,市场已经逐渐步入大机构肉搏时代。但愿大机构进入股指期货市场之后,能专心套保,担当起做好市场培育的义务,因为当初国债期货,乃至早已存在过的海南市场的股指期货,其夭折最主要的还是基于机构本身的投机思维。也但愿相关的迷你沪深300指数期货和期权早点进入市场,让平头百姓能少担一点风险,多赚一点钱。