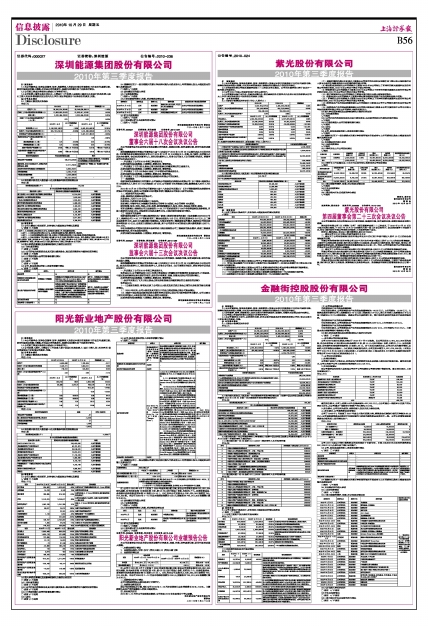

阳光新业地产股份有限公司

2010年第三季度报告

§1 重要提示

1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

1.2 公司第三季度财务报告未经会计师事务所审计。

1.3 公司负责人唐军、主管会计工作负责人杨宁及会计机构负责人(会计主管人员)苏坤声明:保证季度报告中财务报告的真实、完整。

§2 公司基本情况

2.1 主要会计数据及财务指标

单位:千元

| 2010年9月30日 | 2009年12月31日 | 增减幅度(%) | ||||

| 总资产 | 5,884,986 | 7,760,845 | -24.17 | |||

| 归属于上市公司股东的所有者权益 | 2,422,371 | 1,958,431 | 23.69 | |||

| 股本(股) | 749,913 | 535,652 | 40.00 | |||

| 归属于上市公司股东的每股净资产(元/股) | 3.23 | 3.66 | -11.75 | |||

| 2010年7-9月 | 比上年同期增减(%) | 2010年1-9月 | 比上年同期增减(%) | |||

| 营业总收入 | 325,843 | 98.87 | 2,883,499 | 223.25 | ||

| 归属于上市公司股东的净利润 | 58,588 | 2,041.37 | 496,079 | 97.16 | ||

| 经营活动产生的现金流量净额 | - | - | -612,301 | -144.63 | ||

| 每股经营活动产生的现金流量净额(元/股) | - | - | -0.82 | -132.03 | ||

| 基本每股收益(元/股) | 0.08 | 1900.00 | 0.66 | 94.12 | ||

| 稀释每股收益(元/股) | 0.08 | 1900.00 | 0.66 | 94.12 | ||

| 加权平均净资产收益率(%) | 2.45 | 2.31 | 22.70 | 10.24 | ||

| 扣除非经常性损益后的加权平均净资产收益率(%) | 2.45 | 2.31 | 22.88 | 10.40 | ||

单位:千元

| 非经常性损益项目 | 金额 | 附注(如适用) |

| 非流动资产处置损益 | -97 | |

| 除上述各项之外的其他营业外收入和支出 | -5,029 | |

| 少数股东权益影响额 | 27 | |

| 所得税影响额 | 1,266 | |

| 合计 | -3,833 | - |

2.2 报告期末股东总人数及前十名无限售条件股东持股情况表

单位:股

| 报告期末股东总数(户) | 77,668户 | |

| 前十名无限售条件流通股股东持股情况 | ||

| 股东名称(全称) | 期末持有无限售条件流通股的数量 | 种类 |

| RECO SHINE PTE LTD | 218,400,000 | 人民币普通股 |

| 北京燕赵房地产开发有限公司 | 56,701,631 | 人民币普通股 |

| 北京国际信托有限公司 | 38,049,061 | 人民币普通股 |

| 首创置业股份有限公司 | 19,610,913 | 人民币普通股 |

| 北京辰元房地产开发有限公司 | 17,742,339 | 人民币普通股 |

| 北京首创阳光房地产有限责任公司 | 5,990,998 | 人民币普通股 |

| 福州飞越集团有限公司 | 5,118,792 | 人民币普通股 |

| 中国建设银行-华夏红利混合型开放式证券投资基金 | 4,219,799 | 人民币普通股 |

| 深圳市天寅投资有限公司 | 2,856,653 | 人民币普通股 |

| 邢素兰 | 2,800,000 | 人民币普通股 |

§3 重要事项

3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因

√ 适用 □ 不适用

单位:千元

| 项目 | 2010年9月30日 | 2009年12月31日 | 变动比例 | 变动原因 |

| 货币资金 | 925,992 | 1,830,843 | -49% | 主要为支付工程款及购买北京AZ-Town项目款 |

| 应收账款 | 14,276 | 8,162 | 75% | 应收商业项目租金 |

| 预付款项 | 289,665 | 815,190 | -64% | 主要为北京A-Z Town项目营业,预付款结转投资性房地产 |

| 存货 | 2,143,813 | 3,349,877 | -36% | 主要为北京阳光上东项目,天津万东项目结转收入,确认成本 |

| 投资性房地产 | 1,953,788 | 1,241,309 | 57% | 北京A-Z Town项目营业,预付款结转投资性房地产 |

| 固定资产 | 88,007 | 24,037 | 266% | 在建工程结转固定资产 |

| 在建工程 | - | 32,341 | -100% | 在建工程结转固定资产 |

| 长期待摊费用 | 1,118 | 1,643 | -32% | 摊销及部分一年内到期转出 |

| 短期借款 | - | 210,000 | -100% | 短期借款到期归还 |

| 预收帐款 | 138,787 | 2,402,667 | -94% | 主要为开发产品预售回款结转收入 |

| 应付职工薪酬 | 7,255 | 24,815 | -71% | 主要为09年末应付职工薪酬发放 |

| 股本 | 749,913 | 535,652 | 40% | 2009年度股利分配,10股送4股股票股利 |

| 项目 | 2010年1-9月 | 2009年1-9月 | 变动比例 | 变动原因 |

| 营业收入 | 2,883,499 | 892,030 | 223% | 房地产项目结算收入增加 |

| 营业成本 | 1,584,118 | 421,969 | 275% | 房地产项目结算收入增加 |

| 营业税金及附加 | 373,895 | 115,240 | 224% | 房地产项目结算应交税金增加 |

| 财务费用 | 41,741 | 15,020 | 178% | 资本化财务费用减少 |

| 资产减值损失 | -73 | 81,156 | -100% | 本期未发生重大资产减值 |

| 投资收益 | -23,988 | 285,318 | -108% | 本期主要为联营企业投资损失 |

| 营业外收入 | 718 | 261 | 175% | 主要为客户违约金增加所致 |

| 营业外支出 | 5,844 | 420 | 1291% | 主要为赔偿支出增加所致 |

| 所得税费用 | 196,182 | 112,953 | 74% | 利润总额增加所致 |

| 经营活动产生的现金流量净额 | -612,301 | 1,371,944 | -145% | 销售回款减少 |

| 投资活动产生的现金流量净额 | -220,789 | -49,174 | 349% | 购买商业项目支出增加 |

| 筹资活动产生的现金流量净额 | -72,087 | 116,492 | -162% | 归还借款增加 |

| 现金及现金等价物净增加额 | -905,370 | 562,052 | -261% | 主要为销售回款减少 |

3.2 重大事项进展情况及其影响和解决方案的分析说明

□ 适用 √ 不适用

3.2.1 非标意见情况

□ 适用 √ 不适用

3.2.2 公司存在向控股股东或其关联方提供资金、违反规定程序对外提供担保的情况

□ 适用 √ 不适用

3.2.3 日常经营重大合同的签署和履行情况

□ 适用 √ 不适用

3.2.4 其他

□ 适用 √ 不适用

3.3 公司、股东及实际控制人承诺事项履行情况

√ 适用 □ 不适用

| 承诺事项 | 承诺人 | 承诺内容 | 履行情况 |

| 股改承诺 | 北京燕赵房地产开发有限公司(简称:“北京燕赵”)、首创置业股份有限公司(简称:“首创置业”) | 自公司股权分置改革方案实施之日起5年内,北京燕赵、首创置业所持有的公司原非流通股份如上市交易或转让,减持价格不低于人民币10元/股(如公司实施资本公积金转增或股票分红方案、配股等,减持价格限制标准做相应除权调整)。北京燕赵、首创置业如有违反承诺的卖出交易,北京燕赵、首创置业将卖出资金划入公司帐户归全体股东所有。 | 履行 |

| 收购报告书或权益变动报告书中所作承诺 | 不适用 | - | - |

| 重大资产重组时所作承诺 | 不适用 | - | - |

| 发行时所作承诺 | Reco Shine Pte. Ltd. (以下简称:“Reco Shine”)及Recosia China Pte. Ltd. (以下简称:“Recosia China”) | (3)在Reco Shine作为阳光股份的控股股东期间,如在中国国内任何阳光股份已有房地产投资项目的城市或地区中,Recosia China或Recosia China的任何一家控股子公司(包括Reco Shine在内)寻找到任何由Recosia China或Recosia China的任何一家控股子公司(包括Reco Shine在内)拟控制且符合阳光股份整体业务发展规划的房地产投资项目时,则Recosia China及Recosia China的全部控股子公司(包括Reco Shine在内)将事先通知阳光股份,阳光股份则有权优先考虑与Recosia China及Recosia China的全部控股子公司(包括Reco Shine在内)合作投资该等项目。在阳光股份书面告知不与Recosia China及Recosia China的全部控股子公司(包括Reco Shine在内)合作投资该等项目后,Recosia China及Recosia China的全部控股子公司(包括Reco Shine在内)方可采取其他方式投资该等项目。 (4)在Reco Shine作为阳光股份的控股股东期间,如阳光股份表示有意向与Recosia China或Recosia China的任何一家控股子公司(包括Reco Shine在内)共同投资某一房地产投资项目但亦有其他主体有意向与Recosia China或Recosia China的任何一家控股子公司(包括Reco Shine在内)共同投资同一房地产投资项目时,则在同等条件下,Recosia China及Recosia China的全部控股子公司(包括Reco Shine在内)将优先选择与阳光股份共同投资,但Recosia China及Recosia China的全部控股子公司(包括Reco Shine在内)有权选择不投资该项目。 | 履行。 Reco Shine所持公司限售股份已于2010年8月5日正式上市流通。 |

| 其他承诺(含追加承诺) | 不适用 | - | - |

3.4 预测年初至下一报告期期末的累计净利润可能为亏损或者与上年同期相比发生大幅度变动的警示及原因说明

√ 适用 □ 不适用

| 业绩预告情况 | 同向大幅上升 | ||

| 年初至下一报告期期末 | 上年同期 | 增减变动(%) | |

| 累计净利润的预计数(千元) | 481,671—541,671 | 267,090 | 增长:80%—103% |

| 基本每股收益(元/股)(注) | 0.64—0.72 | 0.36 | 增长:80%—103% |

| 业绩预告的说明 | (2)业绩预告未经过注册会计师预审计。 (3)2010年1-12月份公司业绩具体数据,公司将在2010年年度报告中予以披露。 | ||

注:公司于2010年4月7日实施了2009年度利润分配方案,即以公司现有总股本535,652,364股为基数,向全体股东每10股送红股4股,派 0.6元人民币现金(含税,扣税后,个人、证券投资基金、合格境外机构投资者实际每10股派0.14元)。分红后本公司总股本从535,652,364股增至749,913,309股。本公司2009年1-12月基本每股收益原为0.50元,按新股本749,913,309股摊薄计算为0.36元。

3.5 其他需说明的重大事项

3.5.1 证券投资情况

□ 适用 √ 不适用

3.5.2 报告期接待调研、沟通、采访等活动情况表

| 时间 | 地点 | 方式 | 接待对象 | 谈论内容及提供材料 |

| 2010年3月 | 北京 | 实地调研 | 中海基金 陈忠 | 公司发展战略、商业运营模式和业务发展状况 |

| 2010年5月 | 北京 | 实地调研 | 野村资产管理香港有限公司 沈晓民 | 公司发展战略、商业运营模式和业务发展状况 |

3.6 衍生品投资情况

□ 适用 √ 不适用

3.6.1 报告期末衍生品投资的持仓情况

□ 适用 √ 不适用

证券代码:000608 证券简称:阳光股份 公告编号:2010-L26

阳光新业地产股份有限公司业绩预告公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

一、本期业绩预计情况

1.业绩预告类型:(亏损 (扭亏 (同向大幅上升 (同向大幅下降

2.业绩预告情况表

| 项目 | 本报告期 2010年1月1日-2010年12月31日 | 上年同期 2009年1月1日-2009年 12月31日 | 增减变动(%) |

| 净利润 | 约48,167.1万元—54,167.1万元 | 26,709万元 | 增长:80%-103% |

| 基本每股收益(注) | 约0.64元-0.72元 | 0.36元 | 增长:80%-103% |

注:公司于2010年4月7日实施了2009年度利润分配方案,即以公司现有总股本535,652,364股为基数,向全体股东每10股送红股4股,派 0.6元人民币现金(含税,扣税后,个人、证券投资基金、合格境外机构投资者实际每10股派0.14元)。分红后本公司总股本从535,652,364股增至749,913,309股。本公司2009年1-12月基本每股收益原为0.50元,按新股本749,913,309股摊薄计算为0.36元。

二、业绩预告预审计情况

公司本期业绩预告未经注册会计师预审计。

三、业绩变动原因说明

经公司财务部初步计算,预计公司2010年1-12月净利润将比去年同期增长80%-103%。主要原因为房地产项目结算收入有较大幅度增长。

四、其他相关说明

2010年1-12月份公司业绩具体数据,公司将在2010年年度报告中予以披露。

阳光新业地产股份有限公司

董事会

二○一○年十月二十八日