|

⊙本报记者 孙旭

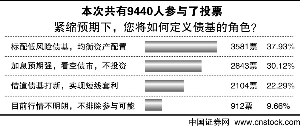

近期股市再次出现大幅震荡,让风险相对较小的债基再次成为市场关注焦点,那么在目前紧缩预期和股市调整的双重背景下,基民又会如何定义债基的角色?

上周,中国证券网进行了“紧缩预期下,您将如何定义债基的角色”的网络互动调查。结果显示,有3581名网友投票选择了“标配低风险债基,均衡资产配置”,选择该选项的网友占所有投票总人数的37.93%;此外,还有2843名网友投票选择了“加息预期强,看空债市,不投资”,选择该选项的网友占所有投票总人数的30.12%;有2104名网友投票选择了“借道债基打新,实现短信套利”,选择该选项的网友占所有投票总人数的22.29%;另外还有912名网友投票选择了“目前行情不明朗,不排除参与可能”,选择该选项的网友占所有投票总人数的9.66%。数据显示,此前对于债基的狂热追逐情绪逐渐消退,均衡资产配置的投资理念重新成为基民选择相对风险较低的债券型基金品种的主要原因。

阿尔法基金研究中心总监庄正认为,4季度以来,为了控制通胀和对冲热钱,货币政策紧缩的趋势已经比较明显。“我们判断在消费和外需保持平稳的前提下,2011年货币政策继续保持紧缩态势是大概率事件”。庄正表示,如果环比通胀率2011年再持续再上升的话,为抑制通胀,也为缓减负利率状况,2011年上调利率的幅度可能在1个百分点以上。从担心流动性过剩到担心较为严重的通胀,再加上加息背景下,债券市场仍可能像三季度末以来那样经历较大的震荡。

在通胀压力增大的情况下,债券市场下跌,债券基金会受到比较大的压力。但是今年3季度末以来债券市场的大幅下跌却并没有造成债券基金大的损伤,庄正认为这主要是因为债券基金的收入结构当中,相当部分是股票差价收入,包括二级市场股票买卖的价差收入和打新股的价差收入。这部分收入目前占到了债券基金总收入的50%以上。所以债券市场下跌,股票市场上涨,债券基金的损失还不是很大。“考虑到偏股基金震荡较大,而债市短期有止跌企稳迹象,未来半年债券基金仍是良好的配置品种”。

而好买基金研究中心分析师葛轶强则认为,在当前债市较弱、股市波动又较大的情况下,期待债券型基金去把握股市的波段性机会有点勉为其难。因此当前并不是投资债基的最佳时机,投资者仍可继续观望。对于较长期的投资者,建议关注一些分级基金的低风险份额,在目前二级市场折价的情况下买入并持有到期能获得稳定的到期收益率。

基金专家与读者互动

每周四14:00-15:30

你有什么话题,欢迎来信告诉我们

E-mail:xiewg@ssnews.com.cn