第一届董事会第二十五次(临时)会议决议公告

证券代码:300128 证券简称:锦富新材 公告编号:2010-008

苏州锦富新材料股份有限公司

第一届董事会第二十五次(临时)会议决议公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

苏州锦富新材料股份有限公司(以下简称“公司”)第一届董事会第二十五次(临时)会议通知于2010年12月8日以传真及电子邮件方式发出,并于2010年12月14日上午9时以通讯方式召开。本次会议由富国平董事长主持,应参会董事9名,实际参会董事9名,监事会3名监事及全体高管人员列席了会议。本次会议召集、召开情况符合《公司法》、《公司章程》及《公司董事会议事规则》的有关规定。

经与会董事审议并表决,本次会议通过如下决议:

1、《关于同意公司向中信银行苏州分行申请办理200万美元出口押汇借款的决议》;

表决情况:同意9票;反对O票;弃权O票。

同意公司为满足生产经营对资金的需要,向中信银行股份有限公司苏州分行(以下简称:该分行)申请办理借款额度不超过200万美元的出口押汇借款(以下简称:该借款),借款期限不超过1年,用于补充公司流动资金。该借款利率为同期LIBOR利率的基础上加不超过300个基点。同意授权公司总经理办理该借款的相关事宜及签署相关的借款合同。

2、《关于同意公司出资设立青岛锦富光电有限公司的决议》;

表决情况:同意9票;反对O票;弃权O票。

同意公司与上海妙格贸易有限公司(以下简称:妙格贸易)共同出资设立青岛锦富光电有限公司(以下简称:合资公司)。合资公司注册资本为600万元人民币,其中,公司以自有资金出资360万元,占合资公司注册资本的60%;妙格贸易以货币方式出资240万元,占合资公司注册资本的40%。合资公司注册地为山东省胶州市胶州湾工业园区二区。合资公司经营范围为光电显示薄膜器件及材料的研发、生产和销售;各种高性能复合材料、高分子材料的研发、生产、加工和销售;提供自产产品的售后服务等(以工商登记为准)。

妙格贸易为一家依据中国法律设立和存续的公司, 经营范围为:机电产品、仪器仪表、通讯器材、电线电缆、电子元件、制冷设备、五金交电、磨具磨料、金属材料、橡胶制品、劳动防护用品、日用百货、文化体育用品销售、从事货物及技术进出口业务(涉及许可项目凭许可证经营);注册号为:310108000399949;注册资本为:500万元人民币;注册地址为:汶水路273号1幢223室;法定代表人为:关春晖。妙格贸易与本公司不存在关联关系。

前述公司参与出资设立青岛锦富光电有限公司事宜不需公司股东大会审议,也不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

与会董事认为,公司通过合作方式设立合资公司将有助于公司主营业务的快速扩张,进一步提升公司市场竞争力。

3、《关于同意公司以募集资金置换预先投入募集资金投资项目的自筹资金的决议》。

表决情况:同意9票;反对O票;弃权O票。

有关本决议的详细情况请参见公司《关于以募集资金置换预先投入募集资金投资项目之自筹资金的公告》(编号:2010-010)。

特此公告。

苏州锦富新材料股份有限公司董事会

二○一○年十二月十四日

证券代码:300128 证券简称:锦富新材 公告编号:2010-009

苏州锦富新材料股份有限公司

第一届监事会第九次(临时)会议决议公告

本公司及监事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

苏州锦富新材料股份有限公司(以下简称“公司”)第一届监事会第九次(临时)会议通知于2010年12月8日以传真及电子邮件方式发出,并于2010年12月14日上午11时以通讯方式召开。本次会议由陈鑫监事会主席主持,应参会监事3名,实际参会监事3名。本次会议召集、召开情况符合《公司法》、《公司章程》及《公司监事会议事规则》的有关规定。

经与会监事审议及表决,通过了《关于同意公司以募集资金置换预先投入募集资金投资项目的自筹资金的决议》。

表决情况:同意3票;反对O票;弃权O票。

与会监事认为,公司以首次发行股份募集资金置换预先已投入相应募集资金投资项目的自筹资金,内容及程序符合《深圳证券交易所创业板上市公司规范运作指引》中关于上市公司募集资金使用的有关规定;没有与募集资金项目的实施计划相抵触,不影响募集资金项目的正常进行,不存在变相改变募集资金投向和损害股东利益的情况。

有关本决议的其他相应情况,请参见公司《关于以募集资金置换预先投入募集资金投资项目之自筹资金的公告》(编号:2010-010)。

特此公告。

苏州锦富新材料股份有限公司监事会

二○一○年十二月十四日

证券代码:300128 证券简称:锦富新材 公告编号:2010-010

苏州锦富新材料股份有限公司

关于以募集资金置换预先投入募集资金

投资项目之自筹资金的公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

苏州锦富新材料股份有限公司(以下简称“公司”)经中国证券监督管理委员会证监许可[2010]1237号《关于核准苏州锦富新材料股份有限公司首次公开发行股票并在创业板上市的批复》核准,由主承销商兴业证券股份有限公司采用网下询价配售与网上资金申购定价发行相结合的方式发行人民币普通股(A 股)25,000,000.00股,发行价格为每股35.00元。

截至2010年9月28日,公司实际向社会公开发行人民币普通股(A股)25,000,000.00股,募集资金总额875,000,000.00元,扣除发行费用52,124,465.45元后,募集资金净额为822,875,534.55元。该募集资金净额已于2010年10月26日分别汇入本公司开设的相应募集资金专户。

公司在本次公开发行股票上市之前,已用公司自筹资金65,388,165.64元先行投入公司募集资金投资项目。截至2010年10月31日,公司以自筹资金预先投入募集资金投资项目情况如下:

(金额单位:人民币元)

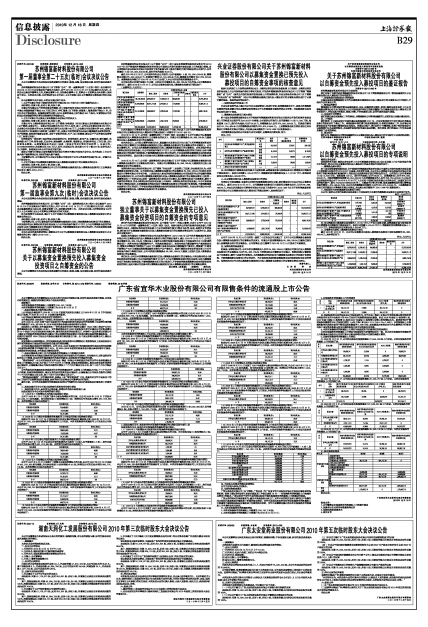

| 项目名称 | 投资预算 | 自筹资金预先投入金额 | |||||

| 建筑工程费 | 设备费 | 工程建设其他费用 | 预备费 | 铺底流动资金 | 合计 | ||

| 苏州光电显示薄膜器件生产、研发基地建设项目 | 168,160,500.00 | 8,970,025.45 | 13,520,467.19 | 862,803.00 | - | - | 23,353,295.64 |

| 东莞光电显示薄膜器件生产基地建设项目 | 81,950,300.00 | 29,971,715.00 | 2,545,827.12 | 175,209.00 | - | - | 32,692,751.12 |

| 增资南京锦富用于新增年产5000万片棱镜片及其他光电显示薄膜器件产能项目 | 24,154,300.00 | 2,896,839.27 | 3,778,234.09 | 127,053.00 | - | - | 6,802,126.36 |

| 增资厦门力富用于新增年产500万套液晶模组薄膜器件及相关产品产能项目 | 22,999,500.00 | 1,420,820.02 | 1,039,176.50 | 79,996.00 | - | - | 2,539,992.52 |

| 合 计 | 297,264,600.00 | 43,259,399.74 | 20,883,704.90 | 1,245,061.00 | - | - | 65,388,165.64 |

江苏天衡会计师事务所有限公司已对上述事项进行了审核,并出具了《关于苏州锦富新材料股份有限公司以自筹资金预先投入募投项目的鉴证报告》(天衡专字(2010)495号)。

2010年12月14日,公司第一届董事会第二十五次(临时)会议通过了《关于同意公司以募集资金置换预先投入募集资金投资项目之自筹资金的决议》,同意公司以募集资金65,388,165.64元置换预先已投入各募集资金项目的自筹资金。

在本次会议上,公司独立董事刘俊民先生、顾昌鑫先生及郭长兵先生出具了《苏州锦富新材料股份有限公司独立董事关于以募集资金置换预先已投入募集资金投资项目的自筹资金的专项意见》。公司独立董事认为,公司以本次募集资金置换预先已投入募集资金投资项目的自筹资金,内容及程序符合《深圳证券交易所创业板上市公司规范运作指引》中关于上市公司募集资金使用的有关规定;没有与募集资金项目的实施计划相抵触,不影响募集资金项目的正常进行,不存在变相改变募集资金投向和损害股东利益的情况,因此同意公司实施本次以募集资金置换预先已投入募集资金投资项目的自筹资金事项。

2010年12月14日,公司第一届监事会第九次会议通过了《关于同意公司以募集资金置换预先投入募集资金投资项目之自筹资金的议案》,同意公司以募集资金65,388,165.64元置换预先已投入各募集资金项目的自筹资金。

保荐机构兴业证券股份有限公司(以下简称“兴业证券”)及保荐人王廷富、李杰核查后认为:本次募集资金实际到位之前,公司实际已投入募集资金投资项目的自筹资金65,388,165.64元已经江苏天衡会计师事务有限公司专项审核,上述预先投入资金的实际投资额在公司招股说明书公开披露的募集资金投资范围之内;公司本次以募集资金置换预先已投入募集资金投资项目的自筹资金事项,已经第一届董事会第二十五次会议以及第一届监事会第九次会议审议通过,独立董事也发表了同意意见,履行了必要的法律程序,符合《深圳证券交易所创业板上市规则》、《深圳证券交易所创业板上市公司规范运作指引》等相关规定;本次募集资金的使用没有与募集资金投资项目的实施计划相抵触,不影响募集资金投资项目的正常进行,不存在变相改变募集资金投向和损害股东利益的情况。兴业证券同意公司本次以募集资金置换已投入募集资金投资项目的自筹资金。

特此公告。

苏州锦富新材料股份有限公司

二○一○年十二月十四日

苏州锦富新材料股份有限公司

独立董事关于以募集资金置换预先已投入

募集资金投资项目的自筹资金的专项意见

我们作为苏州锦富新材料股份有限公司(以下简称“公司”)的独立董事,出席了公司于2010年12月14日召开的第一届董事会第二十五次(临时)会议。根据《首次公开发行股票并在创业板上市管理暂行办法》、《深圳证券交易所创业板上市公司规范运作指引》等有关法律、法规、规范性文件的规定,我们对关于以募集资金置换预先已投入募集资金投资项目的自筹资金事项进行了认真的审议,现发表专项意见如下:

根据江苏天衡会计师事务所有限公司出具的天衡专字(2010)495号《关于苏州锦富新材料股份有限公司以自筹资金预先投入募集资金投资项目情况的鉴证报告》,截止2010 年10月31日,公司已用自筹资金65,388,165.64元预先投入《首次公开发行股票并在创业板上市招股说明书》中已安排的募投项目—苏州光电显示薄膜器件生产、研发基地建设项目、东莞光电显示薄膜器件生产基地建设项目、增资南京锦富用于新增年产5000万片棱镜片及其他光电显示薄膜器件产能项目、增资厦门力富用于新增年产500万套液晶模组薄膜器件及相关产品产能项目。根据《深圳证券交易所创业板上市公司规范运作指引》等相关规定,公司本次拟用募集资金65,388,165.64元置换上述预先已投入募集资金投资项目的自筹资金。

我们认为:公司以本次募集资金置换预先已投入募集资金投资项目的自筹资金,内容及程序符合《深圳证券交易所创业板上市公司规范运作指引》中关于上市公司募集资金使用的有关规定;没有与募集资金项目的实施计划相抵触,不影响募集资金项目的正常进行,不存在变相改变募集资金投向和损害股东利益的情况,因此同意公司实施本次以募集资金置换预先已投入募集资金投资项目的自筹资金事项。

独立董事:(顾昌鑫) (刘骏民) (郭长兵)

苏州锦富新材料股份有限公司

二○一○年十二月十四日

兴业证券股份有限公司关于苏州锦富新材料股份有限公司以募集资金置换已预先投入

募投项目的自筹资金事项的核查意见

根据《证券发行上市保荐业务管理办法》、《深圳证券交易所创业板股票上市规则》、《深圳证券交易所创业板上市公司规范运作指引》等有关规定,作为苏州锦富新材料股份有限公司(以下简称“锦富新材”或“公司”)首次公开发行股票并在创业板上市的保荐机构,兴业证券股份有限公司(以下简称“兴业证券”或“保荐机构”)对公司以募集资金置换已预先投入募投项目的自筹资金情况进行了认真审慎的核查。核查的具体情况如下:

一、保荐机构进行的核查工作

兴业证券保荐代表人通过与公司有关高级管理人员进行交谈、查询募集资金专户、查阅本次募集资金置换的信息披露文件以及董事会和监事会关于本次募集资金置换的相关文件等,对其募集资金使用的合规性进行了核查。

二、募集资金及投资项目基本情况

经中国证券监督管理委员会《关于核准苏州锦富新材料股份有限公司首次公开发行股票并在创业板上市的批复》(证监许可[2010]1237号)核准,公司首次公开发行人民币普通股(A股)2,500万股,每股面值1.00元,发行价为每股人民币35.00元,共募集资金人民币875,000,000.00元。扣除发行费用合计52,124,465.45元后的募集资金净额为822,875,534.55元。上述募集资金到位情况业经江苏天衡会计师事务所有限公司验证,并由其出具天衡验字(2010)086 号《验资报告》。

本次募集资金投向经公司股东大会审议确定,由董事会负责实施,用于:

单位:万元

| 序号 | 投资项目 | 项目实施主体 | 投资 预算 | 其中: 铺底流动资金 | 拟募集资金 使用量 |

| 1 | 苏州光电显示薄膜器件生产、研发基地建设项目 | 公司 本部 | 16,816.05 | 3,229.91 | 16,816.05 |

| 2 | 东莞光电显示薄膜器件生产基地建设项目 | 东莞 锦富 | 8,195.03 | 2,492.75 | 8,195.03 |

| 3 | 增资南京锦富用于新增年产5000万片棱镜片及其他光电显示薄膜器件产能项目 | 南京 锦富 | 2,415.43 | 500.00 | 1,811.57(注) |

| 4 | 增资厦门力富用于新增年产500万套液晶模组薄膜器件及相关产品产能项目 | 厦门 力富 | 2,299.95 | 500.00 | 2,299.95 |

| 5 | 其他与主营业务相关的营运资金 | --- | --- | --- | --- |

注:南京锦富项目募集资金使用量少于投资预算,是锦富新材拟与香港迪奇同比例增资南京锦富用于建设该项目。在项目总预算2,415.43万元中,锦富新材使用募集资金投入1,811.57万元、香港迪奇使用自有资金投入603.86万元。

三、以自筹资金预先投入募集资金投资项目的情况

为适应公司发展需要,在首次公开发行股票募集资金到位之前,部分募投项目已由公司以自筹资金先行投入。截至2010年10月31日,公司募集资金投资项目先期使用自筹资金共计人民币65,388,165.64元,并由江苏天衡会计师事务所有限公司出具了天衡专字(2010)495号《关于苏州锦富新材料股份有限公司以自筹资金预先投入募投项目的鉴证报告》,具体情况如下:

单位:人民币元

| 项目名称 | 自筹资金预先投入金额 | |||||

| 建筑工程费 | 设备费 | 工程建设 | 预备费 | 铺底流动资金 | 合计 | |

| 其他费用 | ||||||

| 苏州光电显示薄膜器件生产、研发基地建设项目 | 8,970,025.45 | 13,520,467.19 | 862,803.00 | - | - | 23,353,295.64 |

| 东莞光电显示薄膜器件生产基地建设项目 | 29,971,715.00 | 2,545,827.12 | 175,209.00 | - | - | 32,692,751.12 |

| 增资南京锦富用于新增年产5000 万片棱镜片及其他光电显示薄膜器件产能项目 | 2,896,839.27 | 3,778,234.09 | 127,053.00 | - | - | 6,802,126.36 |

| 增资厦门力富用于新增年产500 万套液晶模组薄膜器件及相关产品产能项目 | 1,420,820.02 | 1,039,176.50 | 79,996.00 | - | - | 2,539,992.52 |

| 合 计 | 43,259,399.74 | 20,883,704.90 | 1,245,061.00 | - | - | 65,388,165.64 |

公司于2010年12月14日召开第一届第二十五次会议审议通过了《关于公司以募集资金置换预先投入募集资金投资项目的自筹资金的议案》,同意公司使用募集资金65,388,165.64元置换已预先投入各募集资金项目的自筹资金。公司监事会、独立董事于2010年12月14日发表了同意意见。

四、保荐机构的核查意见

经核查,保荐机构认为:公司本次以募集资金人民币65,388,165.64元置换公司预先已投入募集资金投资项目的自筹资金人民币65,388,165.64元的事项经公司董事会审议通过,监事会和独立董事发表了同意意见,履行了必要的审批程序。本次募集资金的使用没有与募集资金投资项目的实施计划相抵触,不影响募集资金投资项目的正常进行,不存在改变或变相改变募集资金投向和损害股东利益的情况。保荐机构对公司本次以募集资金置换预先已投入募集资金投资项目的自筹资金事项无异议。

保荐代表人:

王 廷 富 李 杰

兴业证券股份有限公司

2010年12月14日

关于苏州锦富新材料股份有限公司

以自筹资金预先投入募投项目的鉴证报告

天衡专字(2010)495号

江苏天衡会计师事务所有限公司

关于苏州锦富新材料股份有限公司

以自筹资金预先投入募投项目的鉴证报告

天衡专字(2010)495号

苏州锦富新材料股份有限公司全体股东:

我们审核了后附的苏州锦富新材料股份有限公司(以下简称锦富新材公司)管理层编制的《以自筹资金预先投入募投项目的专项说明》。

一、对报告使用者和使用目的的限定

本鉴证报告仅供锦富新材公司为以募集资金置换预先已投入募投项目的自筹资金之目的使用,不得用作任何其他目的。

二、管理层的责任

锦富新材公司管理层的责任是提供真实、合法、完整的相关资料,按照《深圳证券交易所上市公司募集资金管理办法》及《创业板上市公司规范运作指引》的要求编制《以自筹资金预先投入募投项目的专项说明》,并保证其内容真实、准确、完整,不存在虚假记录、误导性陈述或重大遗漏。

三、注册会计师的责任

我们的责任是在实施鉴证工作的基础上对锦富新材公司管理层编制的上述说明独立地提出鉴证结论。

四、工作概述

我们按照《中国注册会计师其他鉴证业务准则第3101 号—历史财务信息审计或审阅以外的鉴证业务》的规定执行了鉴证工作。该准则要求我们遵守职业道德规范,计划和实施鉴证工作,以对鉴证对象信息是否不存在重大错报获取合理保证。在鉴证过程中,我们进行了审慎调查,实施了包括核查会计记录等我们认为必要的程序,并根据所取得的材料做出职业判断。我们相信,我们的鉴证工作为发表意见提供了合理的基础。

五、鉴证结论

我们认为,锦富新材公司管理层编制的《以自筹资金预先投入募投项目的专项说明》与实际情况相符。

江苏天衡会计师事务所有限公司 中国注册会计师:骆竞

中国·南京

2010年12月14日 中国注册会计师:王文德

苏州锦富新材料股份有限公司

以自筹资金预先投入募投项目的专项说明

深圳证券交易所:

现根据贵所印发《深圳证券交易所上市公司募集资金管理办法》及《创业板上市公司规范运作指引》的规定,将本公司以自筹资金预先投入募投项目的具体情况专项说明如下:

一、募集资金基本情况

经中国证券监督管理委员会《关于核准苏州锦富新材料股份有限公司首次公开发行股票并在创业板上市的批复》(证监许可[2010]1237号)核准,并经贵所同意,本公司由主承销商兴业证券股份有限公司采取网下向配售对象询价配售和网上向社会公众投资者定价发行相结合的方式,公开发行人民币普通股(A股)2,500万股,每股面值1.00元,发行价为每股人民币35.00元,共募集资金人民币875,000,000.00元。扣除承销费和保荐费46,250,000.00元后的募集资金为人民币828,750,000.00元,已由兴业证券股份有限公司于2010年9月28日汇入公司在中信银行股份有限公司苏州分行工业园区支行开设的银行账户(账号:7324410183800002578)。另减除审计费、律师费、信息披露费和发行登记费等其他发行费用5,874,465.45元后,本公司本次募集资金净额为人民币822,875,534.55元。上述募集资金业经江苏天衡会计师事务所有限公司验证,并由其出具天衡验字(2010)086 号《验资报告》。

二、招股说明书承诺募集资金投资项目情况

本公司《首次公开发行股票并在创业板上市招股说明书》载明的募集资金投资项目及使用计划为:

单位:人民币万元

| 项目名称 | 实施主体 | 项目投 资总额 | 募集资金 使用量 | 项目备 案情况 |

| 苏州光电显示薄膜器件生产、研发基地建设项目 | 公司本部 | 16,816.05 | 16,816.05 | 苏园管核字 [2009]37 号 |

| 东莞光电显示薄膜器件生产基地建设项目 | 子公司 东莞锦富 | 8,195.03 | 8,195.03 | 东发改字 [2009]245 号 |

| 增资南京锦富用于新增年产5000 万片棱镜片及其他光电显示薄膜器件产能项目 | 子公司 南京锦富 | 2,415.43 | 1,811.57 [注] | 宁发改外字 [2009]08 号 |

| 增资厦门力富用于新增年产500 万套液晶模组薄膜器件及相关产品产能项目 | 子公司 厦门力富 | 2,299.95 | 2,299.95 | 厦高管经 [2009]29 号 |

| 合 计 | 29,726.46 | 29,122.60 |

注:南京锦富项目募集资金使用额为1,811.57万元小于项目投资总额,是锦富新材拟与香港迪奇同比例增资南京锦富用于建设该项目。在项目总预算2,415.43 万元中,锦富新材使用募集资金投入1,811.57万元、香港迪奇使用自有资金投入603.86 万元。

三、自筹资金先期投入募集资金投资项目情况

截止2010年10月31日,本公司以自筹资金先期投入募集资金投资项目实际投资额为65,388,165.64元,具体情况如下:

单位:人民币元

| 项目名称 | 自筹资金预先投入金额 | |||||

| 建筑工程费 | 设备费 | 工程建设 其他费用 | 预备费 | 铺底流动资金 | 合计 | |

| 苏州光电显示薄膜器件生产、研发基地建设项目 | 8,970,025.45 | 13,520,467.19 | 862,803.00 | - | - | 23,353,295.64 |

| 东莞光电显示薄膜器件生产基地建设项目 | 29,971,715.00 | 2,545,827.12 | 175,209.00 | - | - | 32,692,751.12 |

| 增资南京锦富用于新增年产5000 万片棱镜片及其他光电显示薄膜器件产能项目 | 2,896,839.27 | 3,778,234.09 | 127,053.00 | - | - | 6,802,126.36 |

| 增资厦门力富用于新增年产500 万套液晶模组薄膜器件及相关产品产能项目 | 1,420,820.02 | 1,039,176.5 | 79,996.00 | - | - | 2,539,992.52 |

| 合 计 | 43,259,399.74 | 20,883,704.90 | 1,245,061.00 | - | - | 65,388,165.64 |

苏州锦富新材料股份有限公司

2010 年12月14日