|

⊙本报记者 丁宁

新年市场沿袭了去年的震荡走势,而从大多数机构对于今年市场行情的判断来看,出现结构性行情依旧是大概率事件。在混沌市场中,基民更加看好哪种类型的基金投资品种?

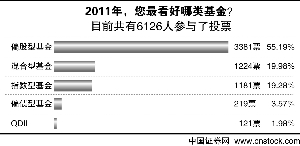

上周,中国证券网进行了“2011年您最看好哪类基金”的网络互动调查,结果显示,有3381名网友投票选择了“偏股型基金”,占所有参与投票总人数的55.23%;此外,有1224名网友投票选择了“混合型基金”,占所有参与投票总人数的19.93%;有1181名网友投票选择了“指数型基金”,占所有参与投票总人数的19.28%;有219名网友投票选择了“偏债型基金”,占所有参与投票总人数的3.59%;另外还有121名网友投票选择了“QDII基金”,占所有参与投票总人数的1.96%。

“如果2011年是小牛市,最看好主动管理的股票基金;如果区间震荡的平衡市,最看好主动管理的混合型和股票型,也就是偏股型;如果是熊市,固定收益类基金抗跌能力较强,理应看好这类基金的避险功能。”阿尔法基金研究中心研究总监庄正表示,所有开放式基金的历史统计数据显示,除了2006年、2007年和2009年市场系统性机会较大的年份,10年中会有7年主动管理的股票基金能超越指数。关键是在投资者如何在这些主动管理基金里面选择?如果延续2010年的选基思路,投资者可以关注“两个小”,基金规模小,投资风格小。一般来说,市场规模较小的基金容易取得较好绩效,原因一方面是灵活操作,另外一方面是这类基金会更加激进。至于说投资风格小,主要震荡上涨市场,投资小盘风格基金比较容易和市场风格相吻合。

好买基金研究中心分析师曾令华认为,对今年市场的判断是很难有“牛市”的行情,因此主动管理的偏股型基金业绩很可能会强于被动式的指数基金。而在主动管理的偏股型基金中,那些在行业和大小盘股的配置上比较均衡,但注重精选个股的基金表现会比较好;其次,由于今年一整年的通胀压力均会较大,上半年还可能会有2-5次的加息,因此债券型基金的预期收益率是要低于2010年的,但投资者可在加息周期的后半段,CPI即将见顶的时候逐步买入债基;最后,2011年QDII投资可能会取得相对较好的收益。由于各个国家经济周期和资源禀赋不同,在金融危机后,复苏的步伐也不同,QDII投资可分散区域性风险,起到良好的资产配置作用。投资者在上半年可关注投资美国、香港市场为主的一些QDII,而在下半年可投资主投新兴市场的QDII基金。

“对于今年的市场,要紧盯通胀的变化,”鹏华基金策略分析师谢书英对于CPI与实体经济未来不同的演进路径进行了情景分析:“今年一季度,节能减排放松以后,经济存在短期过热风险,同时在天气因素的影响下,CPI单季度一旦超过5%,将引发更为严厉的紧缩政策,可能抑制经济总需求。 对于今年的市场,震荡的概率更大,这也是市场的共识。通胀情况、实体经济运行情况以及货币政策的变化情况都将对资本市场产生影响。总的来说,市场流动性偏紧,经济短期回升,中期走势不明朗的情况下,难现单边向上的行情。”