早期项目高回报率渐显魅力

|

⊙记者 赵晓琳 ○编辑 全泽源

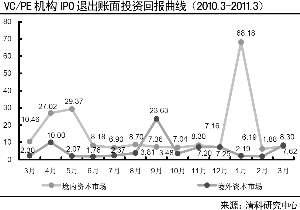

自创业板开闸以来,在众多PRE-IPO项目带来高额回报的“直观”刺激下,本该专注于早中期投资的VC机构也多将目光锁定在成熟期甚至PRE-IPO投资上,早期投资备受冷落。但统计数据显示,真正坚持早期投资的VC机构在近年IPO热潮中所获收益远远高于PRE-IPO项目。

随着行业的膨胀及竞争的加剧,一些创投甚至以20倍市盈率抢夺PRE-IPO项目了。有创投界人士认为,如此高的入股成本,如果再考虑到未来创业板公司估值下降到合理区间,那么,很多PRE-IPO项目恐怕回报率很低甚至无利可图。事实上,今年4月份的数据已经呈现这一苗头。

清科研究中心日前发布的一份4月份IPO情况统计报告显示,今年4月份共有17家VC/PE支持IPO企业创造了54笔IPO退出,涉及44家VC/PE机构,平均账面投资回报率为11.52倍,而早期投资的VC机构回报率则至少20倍以上。

如,获16家机构投资而备受瞩目的贝因美于4月12日登录资本市场,但带给各家投资机构的回报则相差悬殊。2007年11月以3.6元/股的价格认购贝因美300万股的北京远望创投账面投资回报高达27.42倍;而临近IPO才匆匆入股的平安财智和绵阳科技城产业投资基金回报率分别为12.34倍和5.92倍。此外,同样是4月上市的公司天喻信息带给作为发起人股东的华工创投26.91倍的投资收益。

再回看一季度IPO情况。该时段中,最让人瞩目的早期项目就是华锐风电。根据清科研究中心统计,由于包括外资创投NH CAPITAL、西藏新盟投资、北京新能华起投资等多家机构作为发起人进入华锐风电,该公司上市后,这些早期投资者获得的平均账面投资回报率逾290倍,从而使得清洁技术行业的投资回报率稳居各行业榜首,剔除华锐风电后清洁技术行业的回报率仅为12.34倍;除此之外,只有机械制造行业上市的VC/PE支持企业为投资机构带来的平均账面投资回报在10倍以上,为10.28倍。而长期来看,机械制造行业达到较高投资回报的几率相对较低,2011年1季度表现出色的原因完全同上——2011年1月上市的华中数控其背后的5家机构投资时间较早,分别注资时间为1999年至2006年不等,均获得20倍以上的投资回报。

值得深思的是,随着2010年中国创投市场的投资案例数和投资总金额彻底扭转金融危机以来的下降趋势,投资项目估值太高的呼声日渐增多,创投市场竞争激烈程度已明显高于前几年。据清科调研,目前88.9%的创投机构认为2011年竞争环境将更加激烈,在这一点上已经达成了市场的共识。那么,在成熟期项目投资成本逐日推高、盈利空间日渐压缩的大背景下,VC是否将逐渐回归本义呢?

的确,无数个硅谷神话表明早期投资才是最能证明VC投资能力并体现其价值的投资方式。“但中国是个新兴市场,传统行业各个领域仍然不乏优质的中后期项目,规模大、风险低、退出快捷,在这类案源充足的情况下,何必再去苦苦寻觅充满不确定性、退出遥遥无期的早期项目?”一位不愿具名的VC投资人表示,这是造成国内很多VC机构投资标准出现偏差的最深层原因。

“创新是永恒的投资主体。目前在美国有谁听说过成熟期投资?主要是早期VC和后期并购在运作。中国同样会走这样的路,成熟期投资市场会慢慢缩小。如果等到市场明显小了才去培养早期投资的能力,到时候会非常有压力,相对于成长期投资,早期投资要知道怎么培养、怎么选择企业,要学习和早期创业者一起成长,这条路很难。”上述投资人对记者表示。

拥有硅谷创业经验的北极光创投创始合伙人邓峰曾表示,做早期投资的机构多数是缘于自身“DNA”。这似乎在目前国内比较普遍。起源于早年清华科技园孵化器的启迪创投,背靠清华大学和清华科技园,亦是本土VC中致力于早期投资的佼佼者,截至目前投资了近30家企业,只是退出案例尚少而至今“默默无闻”,但实际上它的收益可以令诸多PE“眼红”。

2010年先后在创业板上市的海兰信和数码视讯,均为启迪创投2001年在孵化器中投资并看着长大的企业。长达近10年的支持和等待,仅仅数码视讯即为启迪创投带来152倍的投资回报。

更值得注意的是,VC目前竞逐成熟期项目一大原因是考虑到退出的便捷,而随着新三板这个场外市场建设的完善,一些早期项目以后退出或许不再遥遥无期。这也将在一定程度上推动VC挖掘早期项目。