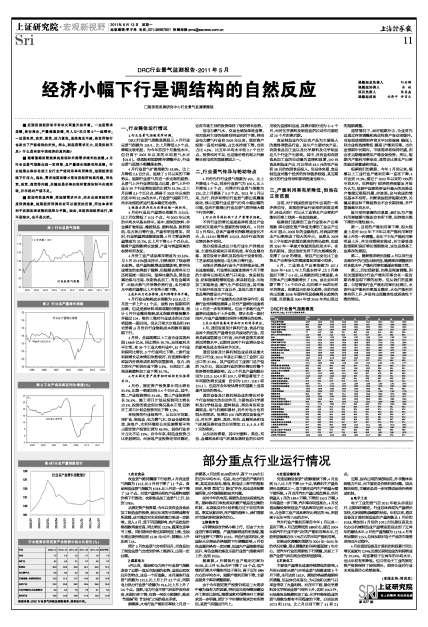

1.农业食品

农业景气维持震荡下行态势,4月农业景气指数为114.5,比3月份下降了1.1个点。食品制造业景气指数为103.8,比上月进一步下降了1.8个点。而受产量增长和农产品原料短期价格下行推动,农副食品加工业景气上升,达到108.6。

从固定资产投资看,今年以来农业及食品加工制造业的投资,较近年来的平均增速都有所放缓,这可能会对未来供给能力形成一定影响。进入5月,受干旱因素影响,农产品批发价格指数再度走高,同比增长12.1%,蔬菜也逆季节上涨。同时猪肉价格也如期明显上涨,全国生猪出场价格达到15.96元/公斤,猪粮比上升达到7.14。

预计5月农业景气会有所回升,而食品加工制造业景气会受到价格上涨挤压,出现一定回落。

2.煤炭电力

4月以来,煤炭和电力两个行业景气指数改变了近期一直反向发展的态势,呈现出双双回升的特点,这是一个好迹象。本月煤炭行业景气指数为121.3,比上月上升3.2个点,同期电力热力行业景气指数为95.6,比上月上升了0.6个点。显然,电力行业不景气状态并没有改变,利润仍在下降,仅靠一两次小幅调价,难改“市场煤”和“计划电”之间的根本矛盾。

据测算,火电行业产能利用率较上月进一步提高,4月达到80.5%的水平,高于77.5%左右的近年平均水平。但是,电力行业的产能利用率,其实是由发电、输电、配电这三者中的短板决定。所谓“窝电”与“缺电”并存,根本是体制弊端所致,而不能推脱给技术问题。

面对今年的电荒,需要的是加快系统性改革。那种靠项目审批者来判断产能是否过剩的机制,本身就是对计划者能力过于自信的表现。事实反复证明,在产能的选择上,我们需要对市场机制有更多的信心。

3.钢铁有色

4月钢铁综合价格小幅上行,但由于大企业进行库存调整,产量指数增速有所放缓,整体行业景气下降为103.9。有色行业则相反,受国际大宗商品价格短期下行调整影响,4月有色金属价格有一定回落,但国内产量指数明显回升,有色金属冶炼及压延行业景气指数有所上升,达到102.6。

据测算,4月钢铁行业产能利用率为90.5%,比上月91.3%水平下降了0.8个点,但产能利用率水平整体尚处于高位,高于近年88%左右的平均水平。短期产能利用率下降,主要是服务于库存调整需要。

由于今年固定资产投资仍将是三大需求中最为强有力的因素,特别是当前保障房建设开工率还比较低,随着国家对保障房开工率要求进一步明确,预计下半年钢材需求会有所增加,其景气有望回升向上。

4.交通运输设备

交通运输设备景气指数继续下滑,4月达到91.7,比上月下降0.9个点,铁路机车产量负增长是原因之一,但主要还是汽车产销量大幅下滑所致。4月当月汽车产量出现负增长,单月销量从1月的189.4万辆,下降到155.2万辆,5月有望进一步下降,汽车库存明显高企。4月交通运输设备制造业产成品库存达到2138.7亿元,占全部工业产成品库存比例达的9%,明显高于近年平均7.5%的水平。

汽车行业产能利用率自今年1月以来一直在下降,4月已经降低到68%左右,接近2004年底汽车行业不景气时的产能利用率水平,已经明显偏离近年77%左右的平均产能利用率。

如果这次调整的周期与2004年-2005年的状况相像,那么调整的时间有望延续1年左右。受汽车行业的周期性下行调整,关联上下游产业景气状况将会受到明显影响。

5.石油化工

主要受产量增长速度持续降低的影响,4月份石油和天然气开采业景气指数连续3个月下滑,本月达到162.9。原油价格虽然短期有所调整,但总体仍在高位,为石油和天然气开采业带来了大量利润。而在中下游,除化学原料及化学制品业景气有所上升,达到106.2外,石油炼焦及核燃料加工业、化学纤维制造业的景气指数也都有不同程度的下降,分别达到107.3和117.8,比上月分别下降了5.1和2.1点。

近期,国内出现的局部油荒,并非整体供给能力不足,而主要还是价格机制问题。因此解决油荒,关键还是进一步完善成品油价格形成机制。

6.电子工业

电子工业的景气自2011年始从谷底回升,近期保持稳定。行业总体表现为产量增长加快,但利润增速减缓的状态。年初以来,通信设备及计算机制造业的产量指数从1月份的103.8,增加到4月份的109.7,而仪器仪表及文化办公机械制造业产量增速更是达到了近两年的最快水平,2月份产量指数为117.8,4月有所回落到115.5,总体反映对电子产品的市场需求在回升过程中。

4月份通信设备及计算机的利润累计同比增长速度为2.34%,仪器仪表制造业的利润增速为19.04%,均显著低于近两年的平均水平,也比年初有所降低。但目前电子工业的固定资产投资保持了较快增长,说明企业对行业未来发展信心依然较高。