第六届董事会第十六次会议决议公告

股票代码:600236 股票简称:桂冠电力 编号:临2011-13

广西桂冠电力股份有限公司

第六届董事会第十六次会议决议公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

广西桂冠电力股份有限公司第六届董事会第十六次会议于2011年6月28日以通讯表决方式召开。会议通知及文件于2011年6月21日以电子邮件方式发出。会议应参加表决的董事11名,实际参加表决的董事11名。会议审议并通过了如下议案:

一、以11票赞成,0票反对,0 票弃权,通过了《关于收购浙江纵横能源实业有限公司100%股权的议案》;

同意公司以不超过6,782万元的对价收购浙江纵横能源实业有限公司100%股权,以达到间接取得其控股65%的湖北省巴东县沿渡河电业发展有限公司对应的水电资产的目的。该水电资产目前为七个电站项目,其中投产3个,装机容量4.8万千瓦;在建项目2个,装机容量7万千瓦;规划项目2个,装机容量6.5万千瓦。

详情请查阅《中国证券报》、《上海证券报》、《证券时报》和上海证券交易所网站(http://www.sse.com.cn)披露的《广西桂冠电力股份有限公司关于收购浙江纵横能源实业有限公司100%股权的公告》(编号:临2011-14)。

二、以11票赞成,0票反对,0 票弃权,通过了《关于出资设立大唐桂冠克州新隆能源开发有限公司的议案》;

同意公司现金出资7,200万元(占90%股比,其中首次出资1,440万元),与克州新隆能源开发有限公司(以现金出资800万元,占10%股比,其中首次出资160万元)共同出资组建大唐桂冠克州新隆能源开发有限公司,开发新疆克孜勒苏柯尔克孜自治州克孜勒苏河中游河段三个梯级水电站。待拟开发的克孜勒苏河流域塔日勒嘎、夏特、八村三个梯级电站工程可行性研究工作完成后,提交公司董事会、股东大会审批投资事项。

详情请查阅在《中国证券报》、《上海证券报》、《证券时报》和上海证券交易所网站(http://www.sse.com.cn)披露的《广西桂冠电力股份有限公司关于出资设立大唐桂冠克州新隆能源开发有限公司的公告》(编号:临2011-15)。

广西桂冠电力股份有限公司

董事会

2011年6月28日

股票代码:600236 股票简称:桂冠电力编号:临2011-14

广西桂冠电力股份有限公司关于

收购浙江纵横能源实业有限公司100%股权的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

●以不超过6,782万元的对价收购浙江纵横能源实业有限公司(以下简称:浙江纵横)100%股权。

●本次股权收购属非关联交易,本次收购金额在公司董事会审批权限范围内,无需另行提交股东大会批准,公司将根据董事会决议,依法、依规尽快签订《股权转让协议》。

●本次收购符合公司积极开发可再生能源的发展战略,有利于公司开拓华中电力市场,现有电价水平下,基本满足对水电收购项目股权投资内部收益率的要求,预计短期内该项目对公司利润贡献很小。

一、交易概述

(一)本次公司拟以6,782万元的对价收购收购浙江省水电建筑安装有限公司及自然人俞金泉分别持有的浙江纵横80%、20%的股权,以间接取得浙江纵横控股65%的湖北省巴东县沿渡河电业发展有限公司(以下简称:沿渡河公司)对应的水电资产。

本项交易不构成关联交易。

(二)董事会审议情况

公司第六届董事会第十六次会议于 2011 年 6月28日以通讯表决的方式召开,应参加表决的董事11名,实际参加表决的董事11名,会议以11票赞成,0票反对,0 票弃权,审议并通过了《关于收购浙江纵横能源实业有限公司100%股权的议案》;独立董事就本次股权收购出具了独立意见:本次股权收购符合公司大力发展清洁能源的战略目标,方案可行,收购价格合理,决策程序符合有关法律法规和《公司章程》的规定,本次股权收购不涉及关联交易,没有损害公司及其他股东,特别是中小股东的利益,有利于公司长远发展。

本次收购在公司董事会审批权限范围内,无需另行提交公司股东大会审议批准;公司将根据董事会决议,依法、依规尽快签订《股权转让协议》。

二、交易双方情况介绍

(一)收购方:广西桂冠电力股份有限公司(以下简称:桂冠电力)

成立时间:1992年8月12日

主营业务:开发建设和管理水电站、火电厂和输变电工程。

注册资本:228045万元

公司住所:广西南宁市民族大道126号

营业执照注册号:(企)4500001000755

税务登记号码:450100198224236

法定代表人:杨庆

截至2010年12月31日,经审计的公司总资产182.08亿元,负债137.88亿元,所有者权益44.26亿元;主营业务收入42.07亿元,净利润9.06亿元。

(二)转让方:

股权转让方A:浙江省水电建筑安装有限公司, 持有浙江纵横80%股权

成立时间:2000年6月22日

主营业务:水利水电工程施工、设备安装;能源建设项目投资及管理等。

注册资本:10000万元

公司住所:杭州市滨江区西兴水电新村二区

营业执照注册号:330000000020809

税务登记号码: 330165720085428

法定代表人: 余乐平

截至2010年12月31日,经审计的公司总资产108,621万元,负债98,200万元,所有者权益10,421万元;主营业务收入87,870.70万元,利润总额690万元,净利润487万元。

股权转让方B: 俞金泉,持有浙江纵横20%股权

身份证号码: 330602195405094514

联系地址: 浙江省绍兴市越城区百草园公寓5幢301室。

三、交易标的基本情况

(一)交易标的基本情况

1、企业名称:浙江纵横能源实业有限公司

2、注册地址:杭州市凤起路96号之俊大厦19楼

3、注册资本:10000万元

4、成立时间:2003年9月24日

5、法定代表人:俞金泉

6、经营范围:能源建设项目投资及管理,基础设施项目的投资及管理,国内贸易(国家法律法规禁止或限止的除外),经营进出口业务(范围详见《中华人民共和国进出口企业资格证书》)。

截至2010年12月31日,经审计的浙江纵横(合并报表)总资产82,286.77万元,负债75,221.05万元,所有者权益7,065.71万元;主营业务收入3382.48万元,利润总额231.52万元,净利润231.52万元。

截至2011年3月31日,经审计后的浙江纵横(合并报表)资产总额为82,977.75万元,负债76,346.27万元,所有者权益6,631.48万元,主营业务收入446.51万元,利润总额-434.23万元,净利润-434.23万元万元。

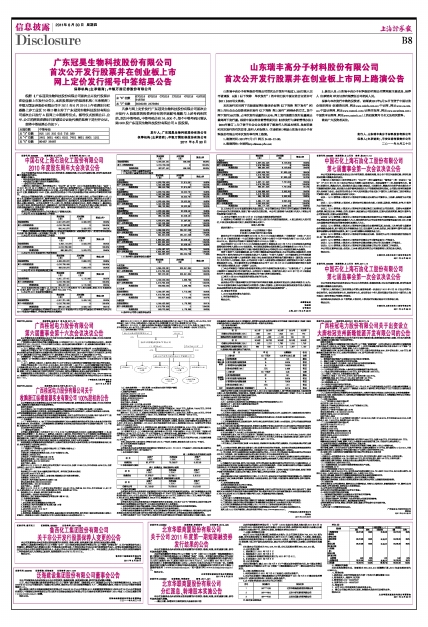

(二)公司架构图如下所示:

■

(三)本次交易标的---浙江纵横100%股权对应的目标资产情况

1、浙江纵横持有沿渡河公司65%股权。

2、沿渡河公司概况

成立时间:2003年5月16日

注册地址:信陵镇西壤坡巫峡路

注册号:422823000005419

注册资本:12000万元

法定代表人:俞金泉

经营范围:水利、电力开发;实业投资

股东及持持股比例:浙江纵横占65%;巴东县电力公司占35%。

截至2010年12月31日,沿渡河公司经审计后的资产总额为80,726.67万元,负债69,704.94万元,所有者权益12000万元,主营业务收入2976.13万元,利润总额66.90万元,净利润66.90万元。

截至2011年3月31日,沿渡河公司经审计后的资产总额为81,149.48万元,负债70,530.16万元,所有者权益10,619.32万元,主营业务收入446.51万元,利润总额-402.40万元,净利润-402.40万元。

3、沿渡河公司拥有的电站情况

沿渡河流域位于湖北省西部,流经神农架林区及恩施自治州巴东县,系长江北岸的一条一级小支流,位于长江干流巫峡与西陵峡之间,发源于神农架林区小界岭,经麻线坪、白磷岩、杨家坝、沿渡河镇至巴东县城西壤口汇入长江,全长60km,流域面积1,031.5km2,其中巴东县境内长约45km,流域面积909km2。沿渡河公司目前共拥有七个电站项目,其中:

(1)已运营的电站项目 3个,即坪堑水电站,装机容量3万千瓦;总投资额28,510.01万元,年度发电量达9,480万千瓦时;白磷岩水电站(老),装机容量1.2万千瓦;杨家坝水电站(老),装机容量0.6万千瓦。

(2)在建项目2个:(1)白磷岩水电站,装机容量4.5万千瓦,年发电量预计12,811万千瓦时,工程预计总投资额22,457.80万元,已于2011年4月开始发电;(2)杨家坝水电站,装机容量2.5万千瓦, 年发电量预计8,297万千瓦时,工程预计总投资额21,275.70万元,已于2011年5月底开始发电。

(3)规划项目2个,分别是: (1)麻线坪水库电站,计划装机容量4万千瓦;(2)石板坪水电站,计划装机容量2.5万千瓦。

目前,当地执行的上网电价为:坪堑水电站0.35元/千瓦时;白磷岩、杨家坝水电站0.36元/千瓦时。

四、中介机构评价的主要结论

(一) 审计结果

公司委托具有证券业务资格的天职国际会计师事务所以2011年3月31日为基准日,对浙江纵横、沿渡河公司的资产分别进行了审计,审计结果如下:

1. 合并报表审计情况

表1 纵横实业合并报表审计结果

■

2. 单体报表审计情况

表2 纵横实业 单体报表审计结果

■

表3 沿渡河公司 单体报表审计结果

■

(二) 资产评估情况

公司委托具有证券业务资格的中发国际资产评估有限公司进行的最终评估结果为:浙江纵横能源实业有限公司于评估基准日2011年3月31日资产账面价值为27,578.27万元,负债账面价值为23,766.11万元,净资产账面价值为3,812.16万元;经过评估,资产评估价值为30,671.59万元,负债为23,766.11万元,净资产评估值为6,905.48万元,净资产较账面值增值3,093.32万元,增值率为81.14%。

(三) 律师尽职调查情况

公司委托具有证券业务资格的东方华银律师事务所尽职调查,并出具了《关于广西桂冠电力股份有限公司拟收购浙江纵横能源实业有限公司100%股权之法律意见书》,法律意见:

1、本次拟收购的目标公司股权清晰,目标公司股东所持目标公司的股权不存在质押的情况。

2、目标公司所持沿渡河公司的股权清晰,该等股权不存在质押的情况。

3、坪堑电站暂未取得发电业务许可证,双方已在最终的《股权转让协议》中明确约定:若沿渡河公司和公司原股东无法及时办理完成发电许可证手续而造成桂冠电力公司损失的,公司原股东应承担全部赔偿责任。

4、坪堑电站虽然于2007年投产发电,但是至今尚未进行建设项目环保竣工验收和建设工程竣工验收。双方已在最终的《股权转让协议》中明确约定:若坪堑电站因故未能完成建设项目环保竣工验收和建设工程竣工验收手续的给桂冠电力造成损失,则公司原股东承诺一切损失由其承担。

(四)财务评价情况

1、盈利预测如下表所示:

■

2、经济性评价成果指标如下表所示:

■

沿渡河公司的电站集中在沿渡河流域干流上,在小水电中装机容量较大,便于管理和梯级调度,长期盈利潜力较大,且同类资源稀缺,市场价较高。经测算,沿渡河项目整体股东投资内部收益率(含溢价)为8.01%,基本满足对水电收购项目股权投资内部收益率的要求。

五、股权转让协议的主要内容及定价

甲方:广西桂冠电力股份有限公司

乙方:(本次拟出让股权的浙江纵横能源实业有限公司的股东统称为乙方)

股权转让方1:浙江省水电建筑安装有限公司

股权转让方2:俞金泉

(一)生效条件

甲乙双方共同确认,本协议生效以下列条件的满足为前提:

1、乙方向甲方提交在登记机构备案的最新的浙江纵横股权结构之文件,且该等文件上须盖具登记机构的印章或者其他得以证明其为登记机构备案的标志。

2、乙方已经同意本次股权转让,乙方彼此间承诺放弃优先受让权,并且浙江纵横已经作出股东会决议。

(二)股权转让及价款支付

1、乙方同意根据本协议之条款和条件,向甲方转让其持有的浙江纵横100%的股权,且甲方同意依该等条款和条件受让前述交易股权。

2、乙方转让浙江纵横公司的股权价格,按照浙江纵横资产价值与其持有的65%的沿渡河公司股权价值进行合并后确定。双方兹此确认,本次股权转让价格以合并后的浙江纵横2011年3月31 日为基准日的审计结果为基础确定,最终确定为6,782万元人民币。

3、甲方应根据以下方式向乙方支付股权转让的价款:

目标股权转让款6,782万元分三期支付:股权转让协议签署之日起5个工作日内甲方向乙方支付人民币1000万元;在股权转让完成工商变更登记起5个工作日内,甲方向乙方支付第二期股权转让价款人民币4000万元;履行完资产交割等约定事项后甲方向乙方支付人民币1782万元。

(三)债权、债务和担保

1、甲方受让乙方持有的浙江纵横100%股权后,即实际享有纵横公司的全部债权,并应承担纵横公司的全部债务。

2、 乙方保证并承诺,截至本协议签署日,浙江纵横不存在任何对外担保。如存在对外担保且需承担担保责任的,由乙方连带承担代浙江纵横清偿的责任,并承担给甲方和/或浙江纵横造成的一切损失。

3、 甲方承诺,在甲方实质控制浙江纵横和沿渡河公司后一个月内,甲方责成浙江纵横和沿渡河公司尽快支付所欠乙方的债务。浙江纵横和沿渡河公司无能力支付时,甲方应承担连带支付义务。

4、乙方承诺,在甲方实质控制浙江纵横和沿渡河公司后一个月内,乙方责成浙江纵横和沿渡河公司的债务人尽快归还浙江纵横和沿渡河公司的债务,浙江纵横和沿渡河公司的债务人无能力支付时,乙方应承担连带的支付义务。

5、为确保甲乙双方利益,经甲乙双方协商,在甲方责成浙江纵横和沿渡河公司支付所欠乙方部份债务后,乙方应利用该款项支付浙江纵横和沿渡河公司债务人未支付的部份债务,在浙江纵横和沿渡河公司确认全部债权已经回收后,甲方责成浙江纵横和沿渡河公司归还所欠乙方全部债务。

6、浙江纵横公司和沿渡河公司的债权债务,应以2011年3月31日的审计基准日记录为基础,基准日到资产交割日的债权债务,应该加以审计确认,在审计确认以外的或有债务,由乙方承担。

(四)交割

本协议股权转让完成工商变更登记之日起十个工作日内,本协议双方完成交割并签署交割确认书。交割的具体内容如下:浙江纵横公司董事、监事及管理人员改选或聘任;资产交割;印鉴交割等;票据交割等;资料交割等;人事交割等。

六、本次收购资金来源

本次股权收购价款来自公司自有资金。

七、本次股权收购对公司的影响

本次收购符合公司积极开发可再生能源的发展战略,有利于公司开拓华中电力市场,现有电价水平下,基本满足对水电收购项目股权投资内部收益率的要求,预计短期内该项目对公司利润贡献很小;本次股权收购价款为6,782万元占公司2010年末经审计净资产的2.24%,不会影响公司的正常经营。

八、备查文件

1、公司六届十六次董事会会议决议;

2、广西桂冠电力股份有限公司独立董事关于收购浙江纵横能源实业有限公司100%股权的意见;

3、广西桂冠电力股份有限公司拟收购浙江纵横能源实业有限公司100%股权项目资产评估报告;

4、关于浙江纵横能源实业有限公司截止2011年3月31日财务状况的专项审计报告;

5、《关于广西桂冠电力股份有限公司拟收购浙江纵横能源实业有限公司100%股权之法律意见书》。

查阅上述3、4、5项文件请登陆上海证券交易所网站(http://www.sse.com.cn)。

广西桂冠电力股份有限公司

董事会

2011年6月28日

股票代码:600236 股票简称:桂冠电力 编号:临2011-15

广西桂冠电力股份有限公司关于出资设立

大唐桂冠克州新隆能源开发有限公司的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

●本公司、新疆克州新隆能源开发有限公司(以下简称“新隆能源”)共同出资成立大唐桂冠克州新隆能源开发有限公司(暂定名,以下简称“桂冠新隆公司”),共同开发新疆克孜勒苏柯尔克孜自治州(以下简称“克州”)克孜勒苏河中游河段塔日勒嘎、夏特、八村三个梯级电站。

●投资金额和比例: 本公司以现金出资7,200万元,占该公司注册资本90%,其中首次出资1,440万元;新隆能源以现金出资800万元,占该公司注册资本10%,其中首次出资160万元;

●经营期限:50年

特别风险提示:

1、 超预期的国家能源产业政策变化对拟开发项目的影响;

2、 国家有关部门对拟投资项目的审批风险;

3、 当地的自然条件、用电需求、电价水平变化对投资回报的影响;

4、 水电项目投资具有投资大、建设周期较长的特点。

一、本次对外投资概况

(一)公司拟成立的公司名称:大唐桂冠克州新隆能源开发有限公司;

(二)拟成立的公司的注册资本8,000万元,其中首次出资1600万元;

(三)出资方、出资方式、出资金额及出资比例:

1、桂冠电力,现金,7,200万元,占90%;其中首次出资1440万元。

2、新隆能源,现金,800万元,占10%;其中首次出资160万元。

(四)主要经营范围:水电站的开发经营管理和相关产业链。

(五)经营期限:50年

(六)本次对外投资不涉及关联交易。

(七)公司第六届董事会第十六次会议于 2011 年 6月28日以通讯表决的方式召开,应参加表决的董事11名,实际参加表决的董事11名,会议以11票赞成,0票反对,0 票弃权,审议并通过了《关于出资设立大唐桂冠克州新隆能源开发有限公司的议案》。

(八)本次对外投资在公司董事会审批权限范围内,无需另行提交公司股东大会审议批准;公司将根据董事会会议决议,依法、依规尽快签订《大唐桂冠克州新隆能源开发有限公司出资协议》,桂冠新隆公司的设立尚需办理相关工商注册手续。

二、出资方基本情况

(一)广西桂冠电力股份有限公司

成立时间:1992年8月12日

主营业务:开发建设和管理水电站、火电厂和输变电工程。

注册资本:228045万元

公司住所:广西南宁市民族大道126号

营业执照注册号:(企)4500001000755

税务登记号码:450100198224236

法定代表人:杨庆

截至2010年12月31日,公司经审计的总资产182.08亿元,负债137.88亿元,所有者权益44.26亿元;主营业务收入420,716.24万元,净利润90601.89万元。

(二)克州新隆能源开发有限公司

成立时间:2008年6月10日

主营业务:水能开发

注册资本:3550万元

公司住所:阿图什市帕米尔路西2院

营业执照注册号:653000030000218

税务登记号码:653001676302527

法定代表人:崔永跃

截至2010年12月31日,新隆能源经审计的总资产9600万元,负债5049万元,所有者权益4551万元。

新隆能源近期做塔日勒嘎、夏特、八村三个梯级水电站的前期开发工作,目前未有主营业务收入。

三、本次共同出资设立桂冠新隆公司的目的、开发方向

立足新疆,开发新疆地区水电资源,目前拟共同开发塔日勒嘎、夏特、八村三个梯级电站。

塔日勒嘎、夏特、八村水电站位于克孜河中游河段,总装机容量约为37万千瓦,发电量约为13亿kW.h。目前已经委托湖南水利水电勘测设计研究总院开展三个电站的工程可行性研究工作。

四、拟签订的《大唐桂冠克州新隆能源开发有限公司出资协议》主要内容

(一)出资方:

1、桂冠电力,占注册资本90%,为人民币7200万元,其中首次出资人民币1440万元,以货币出资;

2、新隆能源,占注册资本10%,为人民币800万元,其中首次出资人民币160万元,以货币出资;

全部出资按比例分步到位,股东各方按出资比例在两年内分期同步到位。

(二)注册资本为人民币8000万元。

(三)主要经营范围:水电站的开发经营管理和相关产业链。

(四)经营期限:50年

(五)公司经营规模373MW水电项目。

投资总额为人民币350000万元,项目资本金为投资总额的20%,为人民币70000万元,各方出资比例为:桂冠电力 90%,人民币63000万元;新隆能源10%,人民币7000万元。

各方的出资金额,根据项目开发建设进展情况决定资本金到位数额和时间。

投资总额与项目资本金之间的差额部分,通过项目融资方式解决。

若贷款银行要求担保,出资各方按照注册资本出资比例为公司的上述融资贷款提供担保。

(六)组织机构

公司设股东会;公司设董事会,董事会由五名董事组成,桂冠电力推荐四名,新隆能源推荐一名,董事长由桂冠电力推荐,公司设监事会,监事会由三名监事组成。

五、公司本次对外投资资金来源

公司本次对外投资资金来源来自公司自有资金。

六、本次对外投资可能存在的风险

(一)超预期的国家能源产业政策变化对拟开发项目的影响;

(二)国家有关部门对拟投资项目的审批风险;

(三)当地的自然条件、用电需求、电价水平变化对投资回报的影响;

(四)水电项目投资具有投资大、建设周期较长的特点。

公司将发挥在水电开发、管理上的优势,积极、稳健、科学地进行项目投资开发。

七、备查文件

1、公司六届十六次董事会会议决议。

广西桂冠电力股份有限公司

董事会

2011年6月28日

| 项 目 | 总资产 (万元) | 负债总额 (万元) | 净资产 (万元) |

| 纵横实业 | 82,977.75 | 76,346.27 | 6,631.48 |

| 项 目 | 总资产 (万元) | 负债总额 (万元) | 净资产 (万元) |

| 纵横实业 | 27,578.27 | 23,766.11 | 3,812.16 |

| 项 目 | 总资产 (万元) | 负债总额 (万元) | 净资产 (万元) |

| 沿渡河公司 | 81,149.48 | 70,530.16 | 10,619.32 |

| 项 目 | 2011年 | 2012年 | 2013年 | 2014年 | 2015年 |

| 沿渡河公司本身净利润(万元) | -668 | 315 | -346 | 921 | 772 |

| 收购后的浙江纵横净利润(万元) | -1,456 | -456 | -1,100 | 184 | 52 |

| 项 目 | 2016年 | 2017年 | 2018年 | 2019年 | 2020年 |

| 沿渡河公司本身净利润(万元) | 1,283 | 1,212 | 1,782 | 1,910 | 1,745 |

| 收购后的浙江纵横净利润(万元) | 580 | 526 | 1,112 | 1,257 | 1,109 |

| 项 目 | 单 位 | 计算指标 | 备 注 | |

| 坪堑、白磷岩、杨家坝 | 1 上网电价 | 元/千瓦时 | 0.35坪/0.36白、杨 | 含税 |

| 2 投资回收期 | 年 | 12.5 | 静态 | |

| 3 项目总投资内部收益率 | % | 6.90% | 税后 | |

| 4 项目资本金内部收益率 | % | 13.06% | 税后 | |

| 5 资本金净现值(8%) | 万元 | 9,638 | 税后 | |

| 麻线坪、石板坪 | 1 上网电价 | 元/千瓦时 | 0.36 | 含税 |

| 2 项目投资回收期 | 年 | 16.1 | 静态 | |

| 3 项目总投资内部收益率 | % | 5.68% | 税后 | |

| 4 项目资本金内部收益率 | % | 7.84% | 税后 | |

| 5 资本金净现值(8%) | 万元 | -311 | 税后 | |

| 合计 | 股东投资内部收益率(含收购溢价) | % | 8.01% | 税后 |