| ||

|

有这样的一个行业:它横跨金融、互联网、电信,市场规模以万亿计,游戏参与者包括互联网巨头、金融机构、电信运营商、商业零售航母,甚至还包括政府支持的信息金融公司。尽管它的市场实质性启动才刚刚开始,前景却具有让人无限遐想的空间。

它就是——第三方支付。

若是在十年前谈网购,大概多数人都会将信将疑。放在现在,如果从未有过网购的经历,多半会让人嘲笑是个“OUT曼”。跟随网络购物而兴起的第三方支付,对大多数人来说已经不再陌生。

“大家知道这个东西很重要,但却不知道它有多重要”——这是业内人士对第三方支付的评价。2010年,第三方互联网在线支付市场交易规模突破1万亿,这个数字相当于全年国内生产总值的2.7%,且预计仍将以每年超过100%的速度增长。

在央行颁发第三方支付牌照后的近3个月里,取得牌照的第三方支付公司、中国银联、商业银行、商户与网站,以及不甘“旁落”的中国移动与联通正在加紧跑马圈地与市场博弈。在利益纠葛之间,商业银行、互联网巨头、第三方支付企业各自的情绪和立场也在发生微妙的变化。

⊙记者 王媛 邹靓○编辑 毛明江

迟到的“入学通知书”

5月18日,央行正式签发了首批《支付业务许可证》,第一批27家第三方支付公司获得了安身立命的牌照。包括支付宝、财付通、快钱、汇付天下、银联商务等在内的27家第三方支付企业获得牌照。持证机构被允许参与互联网及移动电话支付、银行卡收单、预付卡发行与受理、货币汇兑等众多支付业务环节。

“‘久闻楼梯响,不见人下来’。这个行业在中国已经生长了10年,我们总算是盼来了一纸许可证。”一家首批获得牌照的第三方支付公司老总难掩激动之情。

可以说明央行牌照对整个行业具有里程碑影响的有趣现象是,5月26日,在央行正式宣布首批第三方支付牌照27家企业名单后,支付宝、快钱、易宝等第三方支付公司忍不住在微博上晒起了“许可证”。

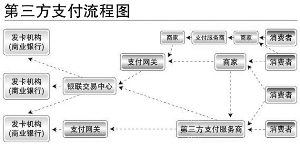

所谓第三方支付,是指一些和国内外各大银行签约,并具备一定实力和信誉保障的第三方独立机构提供的资金交易支持平台。它通过与银行的商业合作,以银行的支付结算功能为基础,向政府、企业、事业单位提供中立的、公正的面向其用户的个性化支付结算与增值服务。

第三方支付行业的产生,是由电子商务的资金流需求推动的。支付企业扮演了银行金融网络系统和互联网之间的接口角色,即各家商户和银行之间连接的“中转站”,也叫支付网关。这种支付方式,帮助商户节约了辗转于不同银行所耗费的成本。

2004年,C2C电子商务异军突起,作为国内最大C2C交易平台的淘宝网,为了规范虚拟世界中的交易行为,推出了支付宝。互联网在线交易中的信任问题,通过第三方支付企业的介入得到了有效解决。支付宝本身也迅速成为第三方支付行业的领跑者。腾讯也随即依托QQ的强大用户基础,推出了第三方支付平台财付通。财付通在QQ的强力支撑下也迅猛成长。

2005年以后,网购市场和第三方支付行业在相互推动下呈几何式增长。巨大的市场背后蕴藏的商机吸引了众多“蛋糕”分食者。

总部位于上海的汇付天下通过为行业提供定制服务,以渠道上下游为对象,依靠提供整合的解决方案来实现支付;快钱的支付产品支持信用卡还款和移动支付;拉卡拉则全力拓展渠道,布局二三线城市的终端网点;另外不少第三方支付公司则瞄准细分市场、公用事业费用支付、便利支付、移动支付等发力,各显神通。

资料显示,目前,我国大大小小的支付企业共300余家。据艾瑞咨询数据显示,2011年第二季度中国支付行业网上支付业务交易规模达到4566亿元,同比增长117.6%。在市场份额上,2011年一季度,支付宝占据了45.5%的市场份额,财付通占20.3%,银联网上支付、快钱、汇付天下、易宝支付等多家企业瓜分了剩余的市场份额。

“毫无疑问,支付牌照的发放开启了行业发展的黄金10年。”一位第三方支付行业研究专家告诉记者,央行支付牌照的发放,赋予了第三方支付更多的业务范围,同时也将促使更多的业务领域向第三方支付行业开放。这意味着第三方支付企业将能通过银行卡收单和预付卡等业务形式,由线上支付服务向线下市场进行渗透,并开辟更加广阔的第三方支付市场发展空间。

不过,业内人士对第三方支付的发展保持相当清醒的态度。

“支付牌照对整个行业而言,并不是一张毕业证,而只是一张入学通知书。”在支付宝相关负责人看来,整个第三方支付行业的发展与竞争的“大戏”才刚刚开演。

环迅支付CEO毛军民认为,牌照发放意味着第三方支付企业被正式纳入金融监管体系中。电子支付的应用发展方向不应再停留于简单的收款和付款,更应该着眼于促进经济结构的转型,提升社会整体运行效率,为传统企业电子商务化运营、产业升级奉献力量。

跑马圈地 各显神通

8月初,上海徐汇区漕河泾开发区。台风“梅花”来之前,阳光依然明媚。汇付天下总部就坐落在这里。从汇付天下副总裁穆海洁的办公室向窗外望,闹中取静的办公环境恰巧一览无余。

汇付天下今年4月正式开通“天天盈”平台,提供基金销售网上支付服务。 穆海洁对打造国内首家基金电子商务平台信心满满,“两年内,我们预计通过‘天天赢’来购买基金的客户数量将达到100万”。

作为一个迟到的入行者,汇付天下从航空领域的B2B市场入手另辟蹊径。进入市场两年后,汇付天下无可争议地成为该领域的“领头羊”。此后,汇付天下又瞄准了基金代销的网上支付市场,在2010年成为证监会批准的首家网上基金销售支付服务公司,并于今年首批获得了央行颁发的第三方支付企业牌照。

不只是汇付天下,整个第三方支付行业的发展规模和扩张态势都是惊人的,领跑者与追赶者们纷纷跑马圈地,各显其能。

支付宝副总裁樊治铭表示,央行支付牌照的下发对于支付宝的刺激作用很明显,支付宝加大了相关投入,并在快捷支付与快捷登录方面加快了发展。截至目前,支付宝快捷支付签约合作的银行已达123家,用户数已突破2000万,交易笔数占支付宝整体交易的比重也已提升到36%。

快钱公司首席执行官关国光表示,在获得支付牌照后,快钱的业务发展将紧紧围绕获得批准的业务类型展开,在行业横向拓展与纵深挖掘方面同步发力,以创新的“一站式”电子支付解决方案帮助企业提高资金效率,促进传统企业转型升级。

财付通则依托腾讯庞大用户资源专攻机票、酒店、虚拟产品等的网上支付。拉卡拉以线下的网络便民金融服务为主攻方向。

易宝支付CEO唐彬则称,除了数字娱乐、电信、教育等优势行业,今还将继续拓展新的领域,力求打造全方位的“综合型电子支付企业”。

中国银联本来在电子支付领域走在了行业前面,但由于各种原因却让支付宝、财付通等企业取得了市场先机。作为传统线下支付老大的中国银联并不甘心。今年6月8日,中国银联在京宣布推出“银联在线支付”和“银联互联网手机支付”两项新业务,依托现有银行卡交易清算系统,建立起自己的无卡交易处理平台。

由于银联先天具备的银行卡跨行互通优势,加上各大银行几乎都为银联股东,在推出无卡支付仅月余,银联便以迅速与160家银行签署协议,并有73家银行接入。同时,在商户方面,银联迅速推进,接连吸引京东商城、苏宁易购等知名商户,发展势头咄咄逼人。

根据央行的规定,自9月1日起,未获得第三方支付牌照的企业将不得从事第三方支付业务。对于还没拿到牌照的公司来说,现在就是要赶紧拿到牌照。

此前被看好的运营商至今还未出现在央行公示范围内,而钱袋网出乎业界意料地进入第一梯队,成为首批拿照公司中唯一一家专注于移动电话支付业务的企业。市场消息称,酝酿已久的中国移动支付公司近日已悄然成立,7月1日已获得营业执照,公司全称为“中移电子商务有限公司”。

与银行的竞合博弈

“第三方支付机构的存在已经不容忽视,即便是大家认为实力雄厚的商业银行,也不得不对第三方支付机构‘多加小心’”,一股份制商业银行电子银行部负责人这样说。

记者从多家银行人士处了解到,商业银行目前对势力强大的第三方支付机构可谓“爱恨交加”。爱的是通过第三方可以扩大交易,恨的是商业银行主导的支付服务被第三方替代,客户被抢夺,收益被侵蚀。

中国银行业协会专职副会长杨再平曾公开表示,我国银行业存在的各种过度竞争问题已成为第三方支付机构利用的弱点。个别第三方支付机构对各家银行和每家银行的各个部门进行各个击破,不仅不付给银行任何垫付资金的成本或交易手续费,反而从银行领取存款利息。根据各家银行反馈的数据,有的第三方支付机构每天占用银行资金达1.6亿元,相当于使银行每天损失手续费和利息达163.8万元,每年损失金额接近6亿元。

除占用资金和交易手续费收入损失外,第三方支付的风险管理不严问题,也一直为银行方面诟病。某股份制商业银行人士表示,第三方机构以一家之名接入银行,但其背后有众多商户,这些商户是好是坏,有无问题,每笔交易到底是怎么回事,银行完全搞不清楚,这里面有很大的风险。持卡人在商户交易中出了问题,总会找到银行投诉和要求赔偿。

面对主要第三方机构持有的庞大客户资源,如何处理与第三方机构的关系成为商业银行的“烦心事”。对此,中国银联人士认为,就支付产业特别是网络支付产业来说,第三方支付机构的存在不仅是要为支付双方提供一个便捷支付的平台,更将保障交易双方的资金安全,实现资金往来的高效处理。“这将优化整个社会金融资源的利用,也将为产业本身创造不可估量的溢出价值。”

兴业银行资金运营中心人士表示,更多领域向第三方支付开放,短期来看对商业银行的业务肯定是有冲击的。“就拿理财产品销售为例,在现有的金融机构体系中,商业银行无论从网点数量还是营销能力上都明显优于其他金融机构,保险公司、券商、基金公司都抢着在银行上产品。如果第三方支付平台也参与到理财产品销售中来,相当于新开一家网上理财产品超市。不管这个超市是不是大而全,从商业银行分流一部分客户资源,这个是肯定的。”

但从另外一个角度来说,这样的分流未必是件坏事。

有资料显示,在2011年上半年银根紧缩的背景下,券商集合理财产品逆势火爆销售。其背后,是券商以让利换数量,在向银行支付40%的尾随佣金基础上再加0.5%的返点,券商管理费收入所剩无几。目前商业银行渠道独大,券商以返点抢占渠道实为不得已而为之。多家券商人士纷纷表示,此法不可持续。“如果第三方支付平台能够被消费者普遍接受,那么通过网络平台来分销我们的产品也是个很好的途径”,一券商人士这样说。

对此,汇付天下副总裁穆海洁的想法是,第三方支付机构和商业银行可以错位竞争。“银行的优势在于网点和客户资源,这一点是支付公司无法匹敌的。作为支付公司,我们可以通过支付对接来为平常不常去网点的人提供了一个支付的通道。对银行来说,原有的客户还在银行自己手中,我们又为他们带来新增客户。如此一来实现双赢,不是更好?”

事实上,很多第三方支付公司都抱着和汇付天下类似的想法。一不愿透露姓名的第三方支付公司高层表示,“我们不是去抢商业银行的市场,而是去满足商业银行投资者的某些需求。银行这边需要做的就是系统对接,我们跟基金公司、券商合作,为双方搭建一个桥梁”。

行业隐忧与光辉前景

蓬勃发展的第三方支付产业背后,也存在不少硬伤。盈利模式单一、支付费率价格战、资金监管缺陷等也为行业发展蒙上阴影。

目前,中国第三方电子支付以靠向商户收取服务费方式作为主要盈利模式,而该模式主要依赖大型的电子商务网站。目前,行业中领先的第三方电子支付公司依靠淘宝网、腾讯、卓越网等维持运转,而一些中小型的电子支付公司由于客户数量小,业务模式单一,而成了淫秽网站收取会员资金的通道。甚至有的支付公司自建钓鱼网站诈骗客户资金。一些盗版商在进行非法交易过程中,也往往使用第三方支付企业提供的服务,他们认为“第三方支付比较保险”。

第三方支付公司的另一条主要盈利点,就是对通过自己平台资金往来的企业收取一定比例的手续费。随着越来越多的第三方支付企业介入线上线下支付领域,利用价格这个有力武器进行市场抢夺已不可避免。

据了解,支付宝推出的手机条码支付就率先开始收费,向每个商户提供每月2万元的免费额度,超出部分按照千分之五收费,这一费率仅为传统POS机收单方案的1/2到1/6。

支付宝无线事业部总经理诸寅嘉认为,小商家本小利薄,请不起POS机,现金使用率高也由此而来。支付应该是基础服务,应该不与商家争利,给消费者便利。但在业内人士看来,支付宝此举意在以低廉的手续费对商户POS机高费率进行冲击。

由于缺乏制度监督,第三方支付企业在竞争市场份额的过程中,出现了恶性竞争。比如,通过免收服务费来吸引商户,而赚取商户服务费与银行费用的差额,一直是第三方支付企业盈利的主要来源。免收服务费后,很多支付企业宣称,自己处于亏损运营状态。

“价格竞争只会越来越激烈。预计未来在一些目前竞争还不算很充分的支付渠道商,价格战也将不断上演。”快钱公司相关负责人告诉记者。

另外,中国的互联网第三方支付平台交易量越来越大,涉及的用户越来越多,形成了巨额的沉淀资金。其中,不仅包括大量现金,还有电子货币。规模巨大的沉淀资金安全一直为外界所关注。

“以支付宝为例,每天的沉淀资金已经以十亿计。巨额第三方支付沉淀资金如无有效监管与流动性管理,可能引发支付风险与道德风险。洗钱、诈骗、逃税等非法活动因此有了可乘之机。” 工商银行电子银行部一位高管表示。

据了解,在美国,第三方网上支付企业的沉淀资金被认为是负债,而不是联邦银行法中定义的存款,因此该平台不是银行或其他类型的存款机构,不需获得银行业务许可证,但须接受联邦和州两级的反洗钱监管。

在快钱CEO关国光看来,目前,第三方支付行业仍处于“微盈利”时代,同质化现象较严重,并出现了价格战等恶性竞争的态势,但这只是产业发展初级阶段的竞争手段。未来第三方支付企业的核心竞争力仍在于创新,更多的是产品及服务的竞争。谁能不断创新,推出适应企业需求的产品,改善企业的资金效率,谁将成为市场的主导。

他表示,在后牌照时代,第三方支付行业将会出现三大显著变化:一是资本对于第三方支付行业的投入将会加大;二是创新速度将会加快,有更多的企业将会参与到这个行业中;三是未来将有非常多的高端人才加入到这个行业。

“没有一家机构能够说,第三方支付一定会遵循一个怎样的路径获取盈利,大家都在摸索中。其中最根本的是要解决支付受理的便捷性和安全性,在此基础上再延伸出更多有特色的功能。不同的机构有不同的优势,关键要形成一个良性的盈利模式。”银联支付公司相关负责人表示。

显然,未来的第三方支付将不会只是一个单纯资金交易的平台。第三方支付机构所能提供的诸如信用卡还款、公共事业费缴纳、爱心捐助等增值服务,将在不知不觉中改变人们的消费习惯甚至是生活方式。