|

⊙民族证券 徐一钉

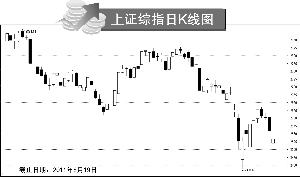

8月9日,上证50指数跌破2010年7月的低点,上证综指对应点位是2319点。一般情况下,同一个市场的主要指数最终都同向运行。按照这个规律,虽然跌破2437点还要费一些周折,但上证综指再次下探或跌破2319点只是时间问题。近期走势最强的指数是创业板指数,一旦创业板指数反弹结束、重新进入调整,则上证综指跌破2437点进入倒计时。

有必要重温相反理论

今年以来,无论是上涨还是调整,很多机构对后市一直持乐观态度。可惜的是,这些观点并没有“推动”A股市场流畅地上涨。相反,A股市场走势举步维艰,呈现出台阶式下跌的走势。当市场充斥着“看好”声音,但A股市场并没有出现与之“匹配”的上涨走势时,大家是否应该反思一下,目前的A股市场是否有点“不对劲”。其实,环视社会中各行各业赚过大钱的人,似乎没有一次是在“未来是多么美好”的声音下取得的。“看好声音”与疲弱走势并不匹配,此时大家有必要重温相反理论。

增量资金匮乏

本周二,作为利率风向标的1年期央票参考收益率意外上升8.58个基点。本周四,央行发行的3个月期央票和3年期央票利率双双上行约8个基点,显示在高通胀难以抑制的情况下,央行货币政策仍维持紧缩态势。此外,银行间同业拆借利率结束近几日整理,隔夜利率上升至3.6892%;7天利率上升至4.3033%;14天利率上升至4.545%。上述两因素,重新点燃市场加息预期。如果8月或9月初央行再次加息,将使已经匮乏的资金面继续收紧。

年初以来,存量资金虽然顽强抵抗调整,始终都想给投资者维持强势、有所作为的盘面特征。由于增量资金十分有限,而一些资金在反弹中离场,包括大小非减持、专业机构被动性止损,部分资金在减仓后转而购买银行8.5%-13%年预期收益率的信托产品,使得存量资金规模在不断缩减。目前存量资金只能把上证综指维持在某个区域,并不能把A股重心推上一个或几个台阶,且沪深股市盘整区域在逐渐下移,已经从2800点附近下移到2600点附近。笔者预期,未来盘整区域还将以200点一个台阶继续下移。

不排除出现

新“黑天鹅”事件

美国住房销售和制造业数据疲软,意味着美国制造业可能在8月出现收缩。美国政府刚刚制定了未来10年削减2.4万亿美元财政赤字的方案,而企业部门也没有产生新的经济增长点,这意味着美国经济增长将会受到很大的压制,经济陷入低迷或衰退的几率大大上升。美国国债收益率下降至60年低点,10年期美国国债收益率在2%左右,表明美国经济重新陷入衰退周期的可能性很大,因而需要频频刺激。财政政策收缩、基准利率降无可降,量化宽松便成为唯一的选择。

海外机构预计,欧洲最大经济体德国,在第二季度的增长率放缓至0.1%,法国经济增长则放缓至0%;日本出口连续第五个月下滑,世界第三大经济体自3月地震和海啸后就已经陷入衰退;欧洲银行受到该地区债务危机和疲软经济拖累的信号开始显现;意大利10年期国债收益率达7%创14年最高,西班牙可能是下一个希腊。不难预期,8月、9月欧债危机将再次波澜。未来几个月,美欧的金融、经济面临更大的不确定性,不排除出现新的“黑天鹅”事件。

美欧股市进入中期调整

值得关注的是,美国、欧洲不断出现银行、大型企业的大规模裁员,这从侧面反映出,这些企业对全球经济未来增长的担心。近期美国、欧洲股指大幅下跌,各大指数的形态已经走坏,表明自2009年5月开始的中期反弹已经结束,美国、欧洲股市进入新一轮中期调整。美国、欧洲股市转强,恐怕要等到美联储推出QE3或变相的QE3。目前美国国内对QE3的阻力很大,美联储可能要等未来几个月美国金融、经济数据“更差”,让美国选民在经济衰退和QE3之间,做出两害相权取其轻的无奈选择。

今年7月25日跌破了1664点-3478点-2319点-3186点-2661点-3067点的三角形整理下轨,意味着拉开第三轮下跌探底的帷幕。目前A股市场正处在第三次大轮回最后的向下探底阶段,3067点大致相当于上次轮回的1783点,对应2004年的1783点至2005年的998点的调整,只是第三段的调整刚启动。2437点只是严重超跌后的抵抗性反弹,反弹结束后A股市场还将继续向下探底。