券商持续看好旅游板块

|

⊙记者 潘圣韬 ○编辑 朱绍勇

靓丽的半年报、更值得期待的三季报,正迎来景区接待量 “大年”的旅游行业受到研究机构青睐。券商认为,三季度将进入估值切换期,另外节假日等因素将令板块上行空间进一步打开,建议布局高成长以及具有事件刺激因素等个股。

旅游板块凭借过硬的业绩在最近的震荡市中表现突出,ST张家界、中国国旅、桂林旅游等共同演绎了旅游股的“中报”行情。其中最有亮点、市场关注度最高的,无疑是景区子行业。

据兴业证券数据显示,2011中期景区子行业的收入同比增20%,权益净利润同比增49%;中期ROE(可比)为4.51%,同比大幅提升1.2个百分点。兴业证券认为,主业毛利率大增、财务费用率下降,是本期利润增速远高收入增速的原因。

而券商认为,旅游景区行业的景气程度三季度有望继续,其三季报有再度超预期的可能。

海通证券报告指出,按照目前情况,三季度,黄山、峨眉山、丽江、张家界、西藏、华山等主要旅游目的地游客增长大多20%以上,景区公司三季报业绩超预期可能性很大。其报告还分析了2004年以来,重点旅游公司动态PE情况,发现二、三、四季度动态PE逐渐抬升,说明三季度已进入估值切换期,投资者开始关注下一年EPS,并且旅游板块估值切换期明显早于大盘。

国信证券也持乐观态度,认为从近期板块走势来看,半年报行情仍在持续,且暑假因素、中秋小长假、十一黄金周因素都成为板块走强的阶段性催化剂。而二季度良好的业绩表现将使市场对三季度个股业绩持乐观预期(许多旅游个股三季度是盈利高点)。

根据国信证券初步调研,暑期各旅游景区游客增速继续保持较好增长,下半年旅游板块攻守兼备特征明显。

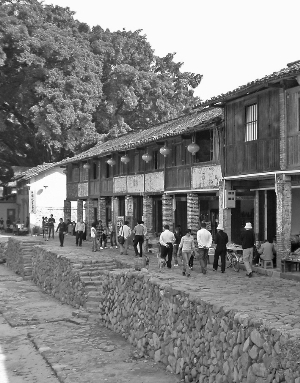

有券商判断,今年是景区接待量的“大年”。据兴业证券报告显示,首先,中西部小景区全面超预期,2010年受世博分流的中西部景区,今年二季度以后显著加速增长;其次,2010年受益于世博、高基数的东部景区整体接待量持平,亦超预期,乌镇西栅等高端旅游消费仍为亮点。

而从旅游板块当前估值看,截至上周末,旅游重点公司2011年动态PE算术均值32.7 倍。而根据一致预期计算的旅游板块2011 年动态估值32.7倍,重点公司整体估值31.8倍。

因此在行业估值并不算低的情况下,有券商建议关注低估成长股。海通证券认为可布局前期超跌的优质成长股,如湘鄂情、锦江、金陵、华天等,同时坚定持有景区公司,估计还会有不错收益,继续看好ST张家界、峨眉山、丽江旅游。

兴业证券则建议从以下三个逻辑选股:一是区域旅游形势好、无大额资本开支、三季度有望存在事件刺激因素的个股,如峨眉山A(公司西部优惠所得税率极大概率将维持,上半年业绩有望追溯修复);二是新业务驱动(大索道、印象丽江),区域旅游形势有望持续好于预期的,如丽江旅游;三是费用控制力度显著加强的成熟景区股,如黄山旅游。