募投创新高 退出显颓势

|

⊙记者 翟敏 ○编辑 全泽源

伴随着募资数量的提升、投资机会的增长,中国PE/VC也出现了新一轮发展高潮。清科研究中心昨日发布的最新统计数据显示,2011年三季度,PE/VC在募资及投资两方面都创出历史新高,而且三季度,中国的并购市场也延续了火爆增长的态势,创下五年以来并购案例数新高。 值得注意的是,同时期PE/VC退出情况已初现颓势。这与业界大佬警告PE/VC行业已过暴利时代、行业冬天将临相吻合。

PE/VC募投均创新高

数据显示,2011年三季度共有61支可投资于中国内地的PE基金完成募集,基金数量为上季度及去年同期的2.18倍和2.65倍,打破单季募集到位基金数量最高纪录。其中,披露金额的60支基金共计募集95.44亿美元,环比及同比涨幅分别达到71.7%和100.1%。

VC方面,2011年三季度,中外创投机构于中国内地市场共新募基金63支,数量冲破历史最高位,同比增加40.0%,环比增加43.2%;基金募集规模方面,三季度募集资本总量共计35.06亿美元,尽管较上季度有所回落,但依然处于历史较高位置。

从数量上来看,三季度PE/VC完成交易案例均创下历史新高。数据显示,2011年三季度中国PE市场中完成投资交易143起,案例数量环比增长44.4%,同比增长37.5%,并且打破去年同期创下的最高历史纪录。

三季度共发生VC投资320起,投资总量33.85亿美元,环比增长分别为7.7%和24.6%,投资金额较去年同期增长128.0%,投资数量和金额也再创新高。

人民币基金仍为主导

从基金募集币种来看,人民币基金仍占据主导地位。

2011年三季度,VC机构募集基金中,63支新募基金中仅有4支为美元基金,占比6.3%;募资总额11.34亿美元,占比32.3%。4支美元基金均由外资创投募集。三季度人民币基金依然占据绝对主导地位,共募集59支新基金,募资总额23.72亿美元,占比分别为93.7%和67.7%,相比二季度人民币基金81.8%和33.5%的占比,人民币基金的强势地位愈加突显。

PE机构三季度募资也是人民币基金当主角,51支新募人民币基金共计募集到位59.73亿美元,基金数量及募集金额分别为季度总额的83.6%和62.6%,均超越外币基金占据市场主导地位。

不过,三季度募集到位的人民币基金普遍规模偏小,不足1亿美元的基金共有37支,募资总额仅为13.33亿美元。结合管理机构类型分析,虽然三季度又有外资机构启动了人民币基金的募集工作,但实际完成募集的基金只有1支。

退出情况出现颓势

与募投一片火热不同,三季度中国PE/VC市场退出情况则喜忧不一,VC退出案例减少,PE退出案例略有增长。

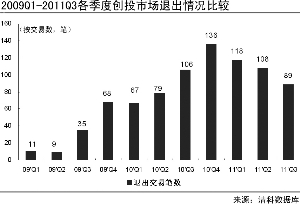

2011年三季度,中国VC共发生89笔退出交易,环比下降17.6%。自去年年底退出一跃而至顶峰后,以2010年四季度为分水岭,VC市场退出经历“过山车”,已经连续三个季度下滑,跌回百笔以下,今年三季度退出数量低于去年同期水平。

PE退出则略有增长,三季度共有42支私募股权投资基金从被投企业中实现退出,环比与同比涨幅分别为23.5%和27.3%,共涉及企业29家。42笔退出案例中,IPO方式退出共有38笔,并购退出较以往更为活跃,共发生案例4笔。从投资机构类型方面来看,42笔退出案例中包括本土机构退出37笔,占比较前两季度进一步扩大。

VC方面,从退出方式来看,IPO也依然是交易数量最多的退出方式,本季度共有68笔创投通过IPO方式退出,占总数比例达76.4%。并购退出共有9笔,占比为11.1%,并购退出在投资机构退出方式中的份额显著提高,VC投资者越来越多的采用并购手段来实现退出,从而获得回报并规避风险。

达晨创投董事长刘昼9月份曾表示,此前过热的“全民PE”状况将因未来2-3年内中国经济进入调整期而归于平静,PE行业洗牌在所难免。并对本报记者直言,“PE机构要做好两三年内新股发行放缓节奏甚至停发的准备。”

并购市场继续火爆

PE/VC通过并购退出也一定程度上助推了国内并购市场的火爆。

在清科研究中心研究范围内,三季度中国并购市场共完成并购案例294起,同比增长102.8%,环比增长21.5%;披露金额的265起案例并购总额达103.39亿美元,与去年同期的并购金额76.26亿美元相比增长35.6%;与上季度并购金额136.28亿美元相比环比下降24.1%。其中,国内并购案例有246起,涉及金额48.18亿美元;海外并购31起,但涉及金额高达41.09亿美元,几乎与国内并购持平;外资并购有17起,涉及金额为14.12亿美元。