景顺长城鼎益股票型证券投资基金(LOF)

2011年第2号更新招募说明书摘要

基金管理人:景顺长城基金管理有限公司 基金托管人:中国银行股份有限公司

重要提示

(一)景顺长城鼎益股票型证券投资基金(LOF)(以下简称“本基金”)由基金管理人依照《中华人民共和国证券投资基金法》(以下简称《基金法》)、《证券投资基金运作管理办法》(以下简称《运作办法》)、《证券投资基金销售管理办法》(以下简称《销售办法》)、《证券投资基金信息披露管理办法》(以下简称《信息披露办法》)、《深圳证券交易所上市开放式基金业务规则》、《景顺长城鼎益股票型证券投资基金(LOF)基金合同》(以下简称“基金合同”或“本基金合同”)及其他有关规定募集,并经中国证监会2005年1月12日证监基金字【2005】7号文核准募集。基金合同于2005年3月16日正式生效。

(二)基金管理人保证招募说明书的内容真实、准确、完整。本摘要根据基金合同和基金招募说明书编写,并经中国证监会核准,但中国证监会对本基金募集的核准,并不表明其对本基金的价值和收益作出实质性判断或保证,也不表明投资于本基金没有风险。

(三)投资有风险,投资人申购基金时应认真阅读本招募说明书。

(四)基金的过往业绩并不预示其未来表现。

(五)基金合同是约定基金当事人之间权利、义务的法律文件。基金投资人自依基金合同取得基金份额,即成为基金份额持有人和本基金合同的当事人,其持有基金份额的行为本身即表明其对基金合同的承认和接受,并按照《基金法》、基金合同及其他有关规定享有权利、承担义务。基金投资人欲了解基金份额持有人的权利和义务,应详细查阅基金合同。

(六)基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证投资本基金一定盈利,也不保证最低收益。

(七)本招募说明书中基金投资组合报告和基金业绩中的数据已经本基金托管人复核。本招募说明书所载内容截止日为2011年9月16日,有关财务数据和净值表现截止日为2011年6月30日。本招募说明书所载财务数据未经审计。

一、 基金管理人

(一)基金管理人概况

名 称:景顺长城基金管理有限公司

住 所:深圳市福田区中心四路1号嘉里建设广场第一座21层

法定代表人:赵如冰

批准设立文号:证监基金字[2003]76号

设立日期:2003年6月12日

办公地址:深圳市福田区中心四路1号嘉里建设广场第一座21层

电 话:(0755)82370388

客户服务电话:4008888606

传 真:(0755)22381339

联系人:杨皞阳

(二)基金管理人基本情况

本基金管理人景顺长城基金管理有限公司(以下简称“公司”或“本公司”)是经中国证监会证监基金字〖2003〗76号文批准设立的证券投资基金管理公司,由长城证券有限责任公司、景顺资产管理有限公司、开滦(集团)有限责任公司、大连实德集团有限公司共同发起设立,并于2003年6月9日获得开业批文,注册资本1.3亿元人民币,目前,各家出资比例分别为49%、49%、1%、1%。

公司设立了两个专门机构:风险管理委员会和投资决策委员会。风险管理委员会负责公司整体运营风险的控制。投资决策委员会负责指导基金财产的运作、确定基本的投资策略和投资组合的原则。

公司下设7个一级部门,分别是:投资部、市场部、运营部、人力资源部、财务行政部、法律监察稽核部、总经理办公室。其中投资部下设投资研究部、固定收益部、专户理财部、国际投资部4个二级部门;市场部下设渠道销售部、机构客户部、市场服务部、产品开发部4个二级部门;运营部下设基金事务部、信息技术部、交易管理部3个二级部门。各部门的职责如下:

1、投资部

1) 投资研究部:负责根据投资决策委员会制定的投资原则进行国内股票选择和组合的投资管理并完成对宏观经济、行业公司及市场的研究。

2) 固定收益部:负责根据投资决策委员会制定的投资原则进行国内债券选择和组合的投资管理并完成固定收益的研究。

3) 专户理财部:负责完成一对一、一对多等特定客户资产管理产品的投资管理。

4) 国际投资部:主要负责与QDII、QFII等国际业务相关的基金产品设计、投资管理、国际合作和培训等业务。

2、市场部

1) 渠道销售部:负责公司产品在各银行、券商等渠道的销售。

2) 机构客户部:负责开发机构客户,并使其认识并了解我公司在企业年金、社保等方面所提供的基金产品及服务。

3) 市场服务部:负责公司市场营销策略、计划制定,及客户服务管理等工作。

4) 产品开发部:负责基金产品及其他投资产品的设计、开发、报批等工作。

3、运营部

1) 基金事务部:负责公司产品的注册登记、清算和估值核算等工作。

2) 信息技术部:负责公司的计算机设备维护、系统开发及网络运行和维护。

3) 交易管理部:负责完成投资部下达的交易指令,并进行事前的风险控制。

4、人力资源部:负责公司各项人力资源管理工作,包括招聘、薪资福利、绩效管理、培训、员工关系、从业资格管理、高管及基金经理资格管理等。

5、财务行政部:负责公司财务管理及日常行政事务管理。

6、法律监察稽核部:负责对公司管理和基金运作合规性进行全方位的监察稽核,并向公司管理层和监管机关提供独立、客观、公正的法律监察稽核报告。

7、总经理办公室:主要受总经理委托,协调各部门的工作,并负责公司日常办公秩序监督、工作项目管理跟进等,并负责基金风险的评估、控制及管理。

公司现有员工122人,其中75人具有硕士及以上学历。

公司已经建立了健全的内部风险控制制度、内部稽核制度、财务管理制度、人事管理制度、信息披露制度和员工行为准则等公司管理制度体系。

(三)主要人员情况

1、基金管理人董事会成员

赵如冰先生,董事长,武汉水利电力学院(现武汉大学)动力系本科毕业,辽宁大学经济学硕士。曾任葛洲坝水力发电厂主任、研究员级高级工程师,葛洲坝至上海超高压直流输电葛洲坝站站长、书记,葛洲坝水力发电厂办公室主任兼外办主任,华能南方开发公司党组书记、总经理,华能房地产开发公司副总经理,中住地产开发公司总经理、党组书记,长城证券有限责任公司董事、副董事长、党委副书记等职。2009年加入本公司,现任公司董事长。

罗德城先生,董事,毕业于美国Babson学院,获学士学位及工商管理硕士学位。现任景顺集团亚太区首席执行官。曾任大通银行信用分析师、花旗银行投资管理部副总裁、Capital House亚洲分公司的董事总经理。1992至1996年间出任香港投资基金公会管理委员会成员,并于1996至1997年间担任公会主席。1997至2000年间,担任香港联交所委员会成员,并在1997至2001年间担任香港证监会顾问委员会成员。

杨平先生,董事,北京大学国际MBA学历。历任北京国际信托投资公司外汇部首席交易员、加拿大蒙特利尔银行北京分行资金部和市场部高级经理、中国人民保险公司投资部投资总监、中国人保资产管理有限公司银行/外汇业务部副总经理、中国人民保险(香港)有限公司投资部总经理、长城证券有限责任公司总裁助理等,现任长城证券有限责任公司副总经理。

许义明先生,董事,总经理,香港大学社会科学学士及香港城市大学金融工程学硕士。曾先后就职于前美国大通银行香港、台湾及伦敦分行财资部,汇丰银行总行中国环球市场部;之前曾担任台湾景顺证券投资信托股份有限公司董事兼总经理、香港景顺资产管理有限公司大中华区业务拓展总监等职务。2009年加入本公司,现任公司董事兼总经理。

李晓西先生,独立董事,现任北京师范大学校学术委员会副主任,经济与资源管理研究院院长,教授、博士生导师;中国社会科学院研究生院教授、博士生导师;教育部社会科学委员会经济学部召集人。曾任国务院研究室宏观经济研究司司长。

伍同明先生,独立董事,香港大学文学士(1972年毕业),香港会计师公会会员(HKICPA)、英国特许公认会计师(ACCA)、香港执业会计师(CPA)、加拿大公认管理会计师(CMA)。现为“伍同明会计师行”所有者。拥有超过二十年以上的会计、审核、管治税务的专业经验及知识,1972-1977受训于国际知名会计师楼“毕马威会计师行”[KPMG]。

靳庆军先生,独立董事,1982年毕业于安徽大学外语系英语专业,获文学学士,1987年毕业于中国政法大学,获国际法专业法学硕士。现任金杜律师事务所合伙人。曾担任中信律师事务所涉外专职律师,在香港马士打律师行、英国律师行C1yde & Co. 从事律师工作,1993年发起设立信达律师事务所,担任执行合伙人。

2、基金管理人监事会成员

黄海洲先生,监事,硕士,毕业于武汉大学。现任长城证券有限责任公司副总经理,曾任深圳新江南投资有限公司副总经理及长城证券有限责任公司监事。曾任招商银行股份有限公司人力资源部经理及工程管理部经理。

郭慧娜女士,监事,英国曼彻斯特大学会计及计算机科学学士学位,英国伦敦政治经济学院管理理学硕士学位。曾任伦敦安永会计师事务所核数师,历任景顺投资管理有限公司项目主管,业务发展部副经理、企业发展部经理、亚太区监察总监,现任景顺投资管理有限公司亚太区首席行政官。

邵媛媛女士,监事,1999年毕业于安徽财贸学院会计学系,获管理学硕士学位。现任景顺长城基金管理有限公司运营部下属基金事务部总监。曾任职于深圳市天健(信德)会计师事务所、福建兴业银行深圳分行计财部。

3、其他高级管理人员

吴建军先生,副总经理,人民银行总行金融研究所经济学硕士。曾任海南汇通国际信托投资公司证券部副经理,长城证券有限责任公司机构管理部总经理、公司总裁助理。2003年加入本公司,现任公司副总经理。

蔡宝美女士,副总经理,英国克兰非尔德大学商学硕士。曾担任摩根富林明投资信托股份有限公司研究员,汇丰中华证券投资信托股份有限公司投资管理部副总经理兼基金经理,香港涌金资产管理有限公司投资经理等职务。2008年加入本公司,现任公司副总经理。

Patrick Song Liu(刘颂)先生,副总经理,英国牛津大学工商管理硕士。曾先后任职于路透香港上海办事处、路透香港、路透伦敦有限公司及伦敦洛希尔父子有限公司;于2006年加入香港景顺投资管理有限公司,担任景顺大中华区机构业务拓展部总监一职;其后被派往香港景顺驻北京代表处,担任首席代表。2009年加入本公司,现任公司副总经理。

刘焕喜先生,副总经理,华中农大经贸学院投资与金融系博士。历任武汉大学教师工作处副科长、武汉大学成人教育学院讲师,《证券时报》社编辑记者,长城证券研发中心研究员、总裁办副主任、行政部副总经理。2003年加入本公司,现任公司副总经理。

4、督察长

黄卫明先生,督察长,中国人民大学法学硕士。历任国家工商局市场司主任科员,国泰君安证券公司总裁助理兼人力资源部总经理,中国证监会期货部、非上市公众公司部等主任科员、副处长、处长。2010年加入本公司,现任公司督察长。

5、本基金基金经理简历

本公司采用团队投资方式,即通过整个投资部门全体人员的共同努力,争取良好投资业绩。本基金聘任的基金经理如下:

张继荣先生,东北大学工学学士、硕士,清华大学工学博士。曾担任大鹏证券行业分析师,融通基金研究员、研究策划部总监助理、基金经理,银华基金投资部首席策略分析师、基金经理等职务;2009年3月加入本公司。具有11年证券、基金行业从业经验。

6、本基金现任基金经理曾管理的基金名称及管理时间

本基金现任基金经理张继荣先生曾于2004年7月至2005年10月担任融通通乾证券投资基金基金经理;2007年11月至2009年2月担任银华优势企业证券投资基金基金经理。

7、本基金现任基金经理兼任其他基金基金经理的情况

本基金现任基金经理张继荣先生目前兼任景顺长城景系列证券投资基金基金经理。

8、本基金历任基金经理姓名及管理时间

■

9、投资决策委员会委员名单

本公司的投资决策委员会由公司总经理、分管投资的副总经理、投资总监、投资研究部研究总监、固定收益部投资总监、专户理财部投资总监、国际投资部负责人等组成。

公司的投资决策委员会成员姓名及职务如下:

许义明先生,总经理;

蔡宝美女士,分管投资的副总经理;

王鹏辉先生,投资总监;

唐咸德先生,投资研究部研究总监;

Menglin Luo(罗孟林)先生,固定收益部投资总监;

戴春平先生,专户理财部投资总监;

陈爱萍女士,国际投资部负责人。

10、上述人员之间不存在近亲属关系。

二、基金托管人

(一)基本情况

名称:中国银行股份有限公司(简称“中国银行”)

住所及办公地址:北京市西城区复兴门内大街1号

首次注册登记日期:1983年10月31日

变更注册登记日期:2004年8月26日

注册资本:人民币贰仟柒佰玖拾壹亿肆仟柒佰贰拾贰万叁仟壹佰玖拾伍元整

法定代表人:肖 钢

基金托管业务批准文号:中国证监会证监基字【1998】24 号

托管及投资者服务部总经理:李爱华

托管部门信息披露联系人:唐州徽

电话:(010)66594855

传真:(010)66594942

发展概况:

1912 年2 月,经孙中山先生批准,中国银行正式成立。从1912 年至1949 年,中国银行先后履行中央银行、国际汇兑银行和外贸专业银行职能,坚持以服务社会民众、振兴民族金融为己任,稳健经营,锐意进取,各项业务取得了长足发展。新中国成立后,中国银行长期作为国家外汇专业银行,成为我国对外开放的重要窗口和对外筹资的主要渠道。1994 年,中国银行改为国有独资商业银行。2003 年,中国银行启动股份制改造。2004 年8 月,中国银行股份有限公司挂牌成立。2006 年6 月、7 月,先后在香港联交所和上海证券交易所成功挂牌上市,成为国内首家在境内外资本市场上发行上市的商业银行。

中国银行是中国国际化和多元化程度最高的银行,在中国内地、香港澳门台湾及31个国家和地区为客户提供全面的金融服务,主要经营商业银行业务,包括公司金融业务、个人金融业务和金融市场业务,并通过全资子公司中银国际开展投资银行业务,通过全资子公司中银集团保险及中银保险经营保险业务,通过全资子公司中银集团投资从事直接投资和投资管理业务,通过控股中银基金管理有限公司从事基金管理业务,通过中银航空租赁私人有限公司经营飞机租赁业务。

在近百年的发展历程中,中国银行始终秉承追求卓越的精神、稳健经营的理念、客户至上的宗旨、诚信为本的传统和严谨细致的作风,得到了业界和客户的广泛认可和赞誉,树立了卓越的品牌形象。2010年度,中国银行被被Global Finance(《环球金融》)评为2010年度中国最佳公司贷款银行和最佳外汇交易银行,被Euromoney(《欧洲货币》)评为2010 年度房地产业“中国最佳商业银行”,被英国《金融时报》评为最佳私人银行奖,被The Asset(《财资》)评为中国最佳贸易融资银行,被Finance Asia(《金融亚洲》)评为中国最佳私人银行、中国最佳贸易融资银行,被《21世纪经济报道》评为亚洲最佳全球化服务银行、最佳企业公民、年度中资优秀私人银行品牌。面对新的历史机遇,中国银行将积极推进创新发展、转型发展、跨境发展,向着国际一流银行的战略目标不断迈进。

(二)基金托管部门及主要人员情况

中国银行于1998年设立基金托管部,为进一步树立以投资者为中心的服务理念,中国银行于2005年3月23日正式将基金托管部更名为托管及投资者服务部,下设覆盖集合类产品、机构类产品、全球托管产品、投资分析及监督服务、风险管理与内控、核算估值、信息技术、资金和证券交收等各层面的多个团队,现有员工110余人,其中,90%以上的员工具备本科以上学历。另外,中国银行在重点分行已开展托管业务。

目前,中国银行拥有证券投资基金、一对多专户、一对一专户、社保基金、保险资产、QFII资产、QDII资产、证券公司集合资产管理计划、证券公司定向资产管理计划、信托资产、年金资产、理财产品、海外人民币基金、私募基金等门类齐全的托管产品体系。在国内,中国银行率先开展绩效评估、风险管理等增值服务,为各类客户提供个性化的托管服务。2010年末中国银行在中国内地托管的资产突破万亿元,居同业前列。

(三)证券投资基金托管情况

截至2011年6月末,中国银行已托管长盛创新先锋混合、长盛同盛封闭、长盛同智优势混合(LOF)、大成2020生命周期混合、大成蓝筹稳健混合、大成优选封闭、大成景宏封闭、工银大盘蓝筹股票、工银核心价值股票、国泰沪深300指数、国泰金鹿保本混合、国泰金鹏蓝筹混合、国泰区位优势股票、国投瑞银稳定增利债券、海富通股票、海富通货币、海富通精选贰号混合、海富通收益增长混合、海富通中证100指数(LOF)、华宝兴业大盘精选股票、华宝兴业动力组合股票、华宝兴业先进成长股票、华夏策略混合、华夏大盘精选混合、华夏回报二号混合、华夏回报混合、华夏行业股票(LOF)、嘉实超短债债券、嘉实成长收益混合、嘉实服务增值行业混合、嘉实沪深300指数(LOF)、嘉实货币、嘉实稳健混合、嘉实研究精选股票、嘉实增长混合、嘉实债券、嘉实主题混合、嘉实回报混合、嘉实价值优势股票型、金鹰成份优选股票、金鹰行业优势股票、银河成长股票、易方达平稳增长混合、易方达策略成长混合、易方达策略成长二号混合、易方达积极成长混合、易方达货币、易方达稳健收益债券、易方达深证100ETF、易方达中小盘股票、易方达深证100ETF联接、万家180指数、万家稳健增利债券、银华优势企业混合、银华优质增长股票、银华领先策略股票、景顺长城动力平衡混合、景顺长城优选股票、景顺长城货币、景顺长城鼎益股票(LOF)、泰信天天收益货币、泰信优质生活股票、泰信蓝筹精选股票、泰信债券增强收益、招商先锋混合、泰达宏利精选股票、泰达宏利集利债券、泰达宏利中证财富大盘指数、华泰柏瑞盛世中国股票、华泰柏瑞积极成长混合、华泰柏瑞价值增长股票、华泰柏瑞货币、华泰柏瑞量化现行股票型、南方高增长股票(LOF)、国富潜力组合股票、国富强化收益债券、国富成长动力股票、宝盈核心优势混合、招商行业领先股票、东方核心动力股票、华安行业轮动股票型、摩根士丹利华鑫强收益债券型、诺德中小盘股票型、民生加银稳健成长股票型、博时宏观回报债券型、易方达岁丰添利债券型、富兰克林国海中小盘股票型、国联安上证大宗商品股票交易型开放式指数、国联安上证大宗商品股票交易型开放式指数证券投资基金联接、上证中小盘交易型开放式指数、华泰柏瑞上证中小盘交易型开放式指数证券投资基金联接、长城中小盘成长股票型、易方达医疗保健行业股票型、景顺长城稳定收益债券型、上证180金融交易型开放式指数、国泰上证180金融交易型开放式指数证券投资基金联接、诺德优选30股票型、泰达宏利聚利分级债券型、国联安优选行业股票型、长盛同鑫保本混合型、金鹰中证技术领先指数增强型、泰信中证200指数、大成内需增长股票型、银华永祥保本混合型、招商深圳电子信息传媒产业(TMT)50交易型开放式指数、招商深证TMT50交易型开放式指数证券投资基金联接、工银全球股票(QDII)、嘉实海外中国股票(QDII)、银华全球优选(QDII-FOF)、长盛环球景气行业大盘精选股票型(QDII)、华泰柏瑞亚洲领导企业股票型(QDII)、信诚金砖四国积极配置(QDII)、 海富通大中华精选股票型(QDII)、招商标普金砖四国指数(LOF-QDII)、华宝兴业成熟市场动量优选(QDII)、大成标普500等权重指数(QDII)、长信标普100等权重指数(QDII)、博时抗通胀增强回报(QDII)、华安大中华升级股票型(QDII)等119只证券投资基金,覆盖了股票型、债券型、混合型、货币型、指数型等多种类型的基金,满足了不同客户多元化的投资理财需求,基金托管规模位居同业前列。

(四)托管业务的内部控制制度

中国银行开办各类基金托管业务均获得相应的授权,并在辖内实行业务授权管理和从业人员核准资格管理。中国银行自1998年开办托管业务以来严格按照相关法律法规的规定以及监管部门的监管要求,以控制和防范基金托管业务风险为主线,制定并逐步完善了包括托管业务授权管理制度、业务操作规程、员工职业道德规范、保密守则等在内的各项业务管理制度,将风险控制落实到每个工作环节;在敏感部位建立了安全保密区和隔离墙,安装了录音监听系统,以保证基金信息的安全;建立了有效核对和监控制度、应急制度和稽查制度,保证托管基金资产与银行自有资产以及各类托管资产的相互独立和资产的安全;制定了内部信息管理制度,严格遵循基金信息披露规定和要求,及时准确地披露相关信息。

最近一年内,中国银行的基金托管业务部门及其高级管理人员无重大违法违规行为,未受到中国证监会、中国银监会及其他有关机关的处罚。

(五)托管人对管理人运作基金进行监督的方法和程序

根据《中华人民共和国证券投资基金法》、《证券投资基金运作管理办法》的相关规定,基金托管人发现基金管理人的投资指令违反法律、行政法规和其他有关规定,或者违反基金合同约定的,应当拒绝执行,立即通知基金管理人,并及时向国务院证券监督管理机构报告。基金托管人如发现基金管理人依据交易程序已经生效的投资指令违反法律、行政法规和其他有关规定,或者违反基金合同约定的,应当立即通知基金管理人,并及时向国务院证券监督管理机构报告。

三、相关服务机构

(一)基金份额发售机构

1、直销机构:

名 称:景顺长城基金管理有限公司

住 所:深圳市福田区中心四路1号嘉里建设广场第一座21层

法定代表人:赵如冰

批准设立文号:证监基金字[2003]76号

电 话:(0755)82370388-1661

传 真:(0755)22381325

联系人:严丽娟

2、场外代销机构:

(1)中国银行股份有限公司

注册(办公)地址:北京市西城区复兴门内大街1号

法定代表人:肖钢

客户服务电话:95566(全国)

网址:www.boc.cn

(2)中国工商银行股份有限公司

注册(办公)地址:北京市西城区复兴门内大街55号

法定代表人:姜建清

客户服务电话:95588(全国)

网址:www.icbc.com.cn

(3)中国农业银行股份有限公司

注册地址:北京市东城区建国门内大街69号

办公地址:北京西城区复兴门内大街28号凯晨世贸中心东座F9

法定代表人:项俊波

客户服务电话:95599

网址:www.abchina.com

(4)中国建设银行股份有限公司

注册(办公)地址:北京市西城区金融大街25号

法定代表人:郭树清

客户服务电话:95533

网址:www.ccb.com

(5)招商银行股份有限公司

注册(办公)地址:深圳市福田区深南大道7088号

法定代表人:傅育宁

联系人:邓炯鹏

客户服务电话:95555

网址:www.cmbchina.com

(6)上海浦东发展银行股份有限公司

注册地址:上海市浦东新区浦东南路500号

办公地址:上海市中山东一路12号

法定代表人:吉晓辉

联系人:倪苏云、虞谷云

电话:(021)61618888

传真:(021)63604199

客户服务热线:95528

公司网站:www.spdb.com.cn

(7)中国民生银行股份有限公司

注册(办公)地址:北京市西城区复兴门内大街2号

法定代表人:董文标

联系人:董云巍

联系电话:010-58560666

传真:010-57092611

客户服务热线:95568

网址:www.cmbc.com.cn

(8)交通银行股份有限公司

住所(办公)地址:上海市浦东新区银城中路188号

法定代表人:胡怀邦

联系人:曹榕

电话:021-58781234

传真:021-58408483

客户服务电话:95559

网址:www.bankcomm.com

(9)平安银行股份有限公司

注册(办公)地址:深圳市深南中路1099号

法定代表人:孙建一

联系人:蔡宇洲

电话:0755-22197874 25879591

传真:0755-22197701

客服热线:40066-99999

网址:http://bank.pingan.com

(10)华夏银行股份有限公司

注册(办公)地址:北京市东城区建国门内大街22号

法定代表人:吴建

联系人:马旭

联系电话:010-85238425

客户服务电话:95577

公司网址:www.hxb.com.cn

(11)广发银行股份有限公司

注册(办公)地址:广州市越秀区东风东路713号

法定代表人:李若虹

服务热线:400 830 8003

网址:www.gdb.com.cn

(12)深圳发展银行股份有限公司

注册(办公)地址: 深圳市深南东路5047号深圳发展银行大厦

法定代表人:肖遂宁

联系人:姜聃

联系电话:0755-82088888

传真电话:0755-25841098

客服电话:95501

网址: www.sdb.com.cn

(13)中信银行股份有限公司

注册(办公)地址:北京市东城区朝阳门北大街8号富华大厦C座

法定代表人:孔丹

电话:010-65541585

传真:010-65541230

客户服务电话:95558

网址:www.bank.ecitic.com

(14)长城证券有限责任公司

注册(办公)地址:深圳市福田区深南大道6008号特区报业大厦14、16、17层

法定代表人:黄耀华

联系人:李春芳

电话:0755-83516089

传真:0755-83515567

客户服务热线:0755-33680000、400 6666 888

网址:www.cgws.com

(15)中国银河证券股份有限公司

注册(办公)地址:北京市西城区金融大街35号国际企业大厦C座

法定代表人:顾伟国

联系人:田薇

电话:010-66568430

传真:010-66568536

客户服务电话: 4008-888-8888

网址:www.chinastock.com.cn

(16)海通证券股份有限公司

注册(办公)地址:上海市淮海中路98 号

法定代表人:王开国

联系人:金芸、李笑鸣

电话:021-23219000

传真:021-23219100

客服电话:95553

网址:www.htsec.com

(17)中信建投证券有限责任公司

注册(办公)地址:北京市朝阳区安立路66号4号楼

法定代表人:张佑君

联系人:许梦园

电话:(010)85130588

传真:(010)65182261

客户服务电话: 4008888108

网址:www.csc108.com

(18)申银万国证券股份有限公司

注册(办公)地址:上海市常熟路171号

法定代表人:丁国荣

联系人:曹晔

电话:021-54033888

传真:021-54038844

客户服务电话:021-962505

网址:www.sywg.com

(19)国都证券有限责任公司

注册(办公)地址:北京市东城区东直门南大街3号国华投资大厦9号10层

法定代表人:常喆

联系人:黄静

电话:010-84183333

传真:010-84183311-3389

客服电话:400-818-8118

网址:www.guodu.com

(20)光大证券股份有限公司

注册(办公)地址:上海市静安区新闸路1508号

法定代表人:徐浩明

联系人:刘晨、李芳芳

电话:021-22169999

传真:021-22169134

客户服务电话:4008888788、10108998

网址:www.ebscn.com

(21)华宝证券经纪有限责任公司

注册(办公)地址:上海市浦东新区陆家嘴环路166号未来资产大厦23层

法定代表人:陈林

联系人:陈康菲

电话:021-50122222

传真:021-50122200

客户服务电话:4008209898

网址:www.cnhbstock.com

(22)爱建证券有限责任公司

注册(办公)地址:上海市南京西路758号23楼

法定代表人:张建华

联系人:陈敏

电话:021-32229888-3121

传真:021-62878783

客服热线:021-63340678

网址:www.ajzq.com

(23)信达证券股份有限公司

注册(办公)地址:北京市西城区闹市口大街9号院1号楼

法定代表人:高冠江

联系人:唐静

电话:010-88656100

传真:010-63080978

客服热线:400-800-8899

网址:www.cindasc.com

(24)天相投资顾问有限公司

注册地址:北京市西城区金融街19号富凯大厦B座701

办公地址:北京市西城区金融街5号新盛大厦B座4层

法定代表人:林义相

联系人:林爽

电话:010-66045566

传真:010-66045500

客服热线:010-66045678

网址:www.txsec.com

(25)方正证券股份有限公司

注册(办公)地址:湖南省长沙市芙蓉中路二段华侨国际大厦22-24层

法定代表人:雷杰

联系人:邵艳霞

电话:0731-85832507

传真:0731-85832214

客服热线:95571

网址:www.foundersc.com

(26)平安证券有限责任公司

注册(办公)地址:广东省深圳市福田区金田路大中华国际交易广场8层

法人代表:杨宇翔

联系人:郑舒丽

电话:0755-22626391

传真:0755-82400862

客户服务电话:4008816168

网址:www.pingan.com

(27)广发证券股份有限公司

注册(办公)地址:广州天河区天河北路183-187号大都会广场43楼(4301-4316房)

法定代表人:林治海

联系人:黄岚

电话:020-87555888

传真:020-87555305

客户服务电话: 95575

网址:www.gf.com.cn

(28)宏源证券股份有限公司

注册(办公)地址:新疆乌鲁木齐市文艺路233号

法定代表人:冯戎

联系人:李巍

电话:010-88085858

传真:010-88085195

客服热线:400-800-0562

网址:www.hysec.com

(29)国金证券股份有限公司

注册(办公)地址:成都市东城根上街95号

法定代表人:冉云

联系人:金喆

电话:028-86690126

客户服务电话:4006600109

网址:www.gjzq.com.cn

(30)中银国际证券有限责任公司

注册(办公)地址:上海市浦东银城中路200号中银大厦39层

法定代表人:许刚

联系人: 张静

电话:021-68604866-8309

客户服务电话: 4006208888

(31)中航证券有限公司

注册(办公)地址:江西省南昌市抚河北路291号

法定代表人:杜航

联系人:余雅娜

客户服务电话:400-8866-567

公司网址:www.avicsec.com

(32)华福证券有限责任公司

注册(办公)地址:福州市五四路157号新天地大厦7、8层

法定代表人:黄金琳

联系人:黄静

电话:0591-87383623

传真:0591-87383610

客户服务电话:96326(福建省外请加拨0591)

网址:www.hfzq.com.cn

(33)中信证券股份有限公司

注册地址:深圳市深南路7088号招商银行大厦A层

办公地址:北京朝阳区新源南路6号京城大厦

法定代表人:王东明

联系人:陈忠

联系电话:010-84588888

传真:010-84865560

客服电话:010-84588888

网址: www.cs.ecitic.com

(34)国元证券有限责任公司

注册(办公)地址:安徽省合肥市寿春路179号

法定代表人:凤良志

联系人:程维

客服电话:全国统一热线95578,4008888777,安徽省内热线96888

电话:0551-2246273

传真:0551—2272100

网址:www.gyzq.com.cn

(35)中国建银投资证券有限责任公司

注册(办公)地址:深圳市福田区益田路与福中路交界处荣超商务中心A栋第18层至21层

法定代表人:杨明辉

联系人:刘毅

联系电话:0755-82023442

传真:0755-82026539

客服电话:400 600 8008

网址:www.cjis.cn

(36)长江证券股份有限公司

注册(办公)地址:武汉市新华路特8号长江证券大厦

法定代表人:胡运钊

联系人:李良

电话:027-65799999

传真:027-85481900

客户服务电话:95579或4008-888-999

网址:www.95579.com

(37)中国国际金融有限公司

注册(办公)地址:北京市建国门外大街1号国贸大厦2座28层

办公地址:北京市建国门外大街1号国贸大厦2座28层

法定代表人:李剑阁

电话:010-65051166

客户服务电话:010-85679238,010-85679169

传真:010-65051156

网址:www.cicc.com.cn

(38)西部证券股份有限公司

注册(办公)地址:西安市东新街232号陕西信托大厦16-17层

法定代表人:刘建武

联系人:冯萍

电话:029-87406488

传真:029-87406387

客服热线:95582

网址:www.westsecu.com.cn

(39)英大证券有限责任公司

注册(办公)地址:深圳市福田区深南中路华能大厦三十、三十一层

法定代表人:赵文安

联系人:王睿

电话:0755-83007069

传真:0755-83007167

客服热线:0755-26982993

网址: www.ydsc.com.cn

(40)齐鲁证券有限公司

注册(办公)地址:济南市经七路86号

法定代表人:李玮

联系人:吴阳

客户服务电话:95538

公司网址:www.qlzq.com.cn

(41)华泰联合证券有限责任公司

注册(办公)地址:深圳市福田中心区中心广场香港中旅大厦第五层(01A、02、03、04)、17A、18A、24A、25A、26A

法定代表人:马昭明

联系人:庞晓芸

电话:0755-82492000

传真:0755-82492962

客户服务电话: 95513

网址:www.lhzq.com

(42)招商证券股份有限公司

注册(办公)地址:深圳市益田路江苏大厦38-45层

法定代表人:宫少林

联系人:林生迎

电话:0755-82943666

传真:0755-82943636

客户服务电话:400-8888-111,95565

网址:www.newone.com.cn

(43)东莞证券有限责任公司

注册(办公)地址:东莞市莞城区可园南路一号

法定代表人:张运勇

联系人:熊定炎

电话:0769-22116111

传真:0769-22116111

客户服务电话: 961130

网址:www.dgzq.com.cn

(44)国盛证券有限责任公司

注册(办公)地址:南昌市北京西路88号(江信国际金融大厦)

法定代表人:曾小普

联系人:吴祖平

电话:0791-6281061

传真:0791-6289395

客户服务电话: 0791-6285337

网址: www.gsstock.com

(45)华泰证券股份有限公司

注册(办公)地址:江苏省南京市中山东路90号华泰证券大厦

法定代表人:吴万善

联系人:程高峰、万鸣

电话: 025-83290979

客户服务电话:95597

网址:www.htsc.com.cn

(46)国泰君安证券股份有限公司

注册(办公)地址:上海市浦东新区商城路618号

法定代表人:祝幼一

联系人:芮敏祺

电话:(021) 38676666转6161

传真:(021) 38670161

客户服务电话:400 8888 666

网址:www.gtja.com

(47)兴业证券股份有限公司

注册(办公)地址:福州市湖东路268号

法定代表人:兰荣

联系人:谢高得

电话:021-38565785

传真:021-38565783

客户服务电话:4008888123

网址:www.xyzq.com.cn

(48)国信证券股份有限公司

注册(办公)地址:深圳市罗湖区红岭中路1012号国信证券大厦十六层至二十六层

法定代表人:何如

联系人:齐晓燕

电话:0755-82130833

传真:0755-82133302

客户服务电话:95536

网址:www.guosen.com.cn

(49)安信证券股份有限公司

注册(办公)地址:深圳市福田区金田路4018号安联大厦35层、28层A02单元

法定代表人:牛冠兴

联系人:陈剑虹

电话:0755-82825551

传真:0755-82558355

客户服务电话:4008001001

网址:www.essence.com.cn

(50)东方证券股份有限公司

注册(办公)地址:上海市中山南路318号2号楼22层-29层

法定代表人:潘鑫军

联系人:吴宇

电话:021-63325888

传真:021-63326173

客户服务电话:95503

网址:www.dfzq.com.cn

(51)中信金通证券有限责任公司

注册(办公)地址:浙江省杭州市滨江区江南大道588号恒鑫大厦主楼19、20层

法定代表人:刘军

联系人:俞会亮

电话:0571-85776115

客户服务电话: 0571-96598

网址:www.bigsun.com.cn

(52)华龙证券有限责任公司

注册(办公)地址:甘肃省静宁路308号

法定代表人:李晓安

联系人:李昕田

客服电话:96668,400689888

网址:www.hlzqgs.com

(53)浙商证券有限责任公司

注册(办公)地址:浙江杭州市杭大路1号黄龙世纪广场A-6/7楼

法定代表人:吴承根

联系人:谢项辉

客服电话:0571-967777

网址:www.stocke.com.cn

3、场内代销机构

具有中国证监会认定的基金代销业务资格且符合风险控制要求的深交所会员单位可以办理本基金的场内申购业务;具有中国证监会认定的基金代销业务资格的深交所会员单位可以办理本基金的场内赎回业务。

(二)注册登记机构

名称:中国证券登记结算有限责任公司

注册地址:北京市西城区太平桥大街17号

法定代表人:金颖

电话:(010)59378839

传真:(010)59378907

联系人:朱立元

(三)律师事务所及经办律师

名 称:北京市金诚同达律师事务所

住 所:北京建国门内大街22号华夏银行11层

负责人:田予

电 话:(010)85237766

传 真:(010)65185057

经办律师:贺宝银、徐志浩

(四)会计师事务所及经办注册会计师

公司名称:安永华明会计师事务所

注册地址:北京市东城区东长安街1 号东方广场东方经贸城安永大楼16 层

办公地址:北京市东城区东长安街1 号东方广场东方经贸城安永大楼16 层

法定代表人:葛明

电话:010-58153000

经办注册会计师:张小东、周刚

四、基金的名称

景顺长城鼎益股票型证券投资基金(LOF)

五、基金的类型

上市契约型开放式

六、基金的投资目标

通过主动的基本面选股和最优化风险收益配比获取超额收益,力求基金财产长期稳定的回报。

七、基金的投资方向

本基金投资于具有良好流动性的金融工具,包括国内依法发行和上市交易的公司股票和债券以及经中国证监会批准的允许基金投资的其他金融工具。

八、基金的投资策略

1、投资管理的决策依据和决策程序

(1)投资决策依据

本基金依据以宏观经济分析模型MEM为基础的资产配置模型决定基金的资产配置,并运用景顺长城股票研究数据库(SRD)及GVI等选股模型作为行业配置和个股选择的依据。与此同时,本基金运用多因素模型等分析工具,结合基金管理人的主观判断,根据风险收益最优化的原则进行投资组合的调整。

(2)投资决策程序

(i) 投资决策委员会是公司投资的最高决策机构,以定期或不定期会议的形式讨论和决定公司投资的重大问题,包括确立各基金的投资方针及投资方向,审定基金财产的配置方案。投资决策委员会召开前,由基金经理依据对宏观经济走势的分析,提出基金的资产配置建议,交由投资决策委员会讨论。一旦做出决议,即成为指导基金投资的正式文件,投资部据此拟订具体的投资计划。

(ii) 投资部是负责管理基金日常投资活动的具体部门,投资总监除履行投资决策委员会执行委员的职责外,还负责管理和协调投资部的日常运作。投资研究联席会议是投资部常设议事机构,负责讨论行业信息、个股信息、回顾行业表现、行业配置、模拟组合表现、近期研究计划及成果、市场热点、当日投资决策、代行表决权、投资备选库调整等问题。投资部负责宏观经济研究、行业研究和投资品种研究,编制、维护股票库和买进名单等投资证券备选库,建立与维护景顺长城“股票研究数据库(SRD)”与债券研究资料库、股指期货数据库,并为投资决策委员会、投资研究联席会议、投资总监和基金经理提供投资决策依据。投资部负责拟订基金的总体投资策略、资产配置、行业和板块分布方案,重大投资项目提案和投资组合方案等报投资决策委员会讨论决定,其中基金经理根据投资决策委员会及投资研究联席会议决议具体承担基金的日常管理工作。

(iii) 风险管理委员会是公司日常经营中整体风险控制的决策机构,该委员会是对公司各种风险的识别、防范和控制的非常设机构,由总经理、副总经理、督察长、以及其他相关部门负责人或相关人员组成,其主要职责是:负责评估公司的风险控制制度和风险管理流程,确保公司整体风险的识别、监控和管理;负责检查风险控制制度的落实情况,审阅公司各项风险与内控状况评价报告;对公司重大业务可行性及风险进行论证;负责组织公司内部员工严重违法违规事件的调查,并根据调查报告做出具体的决定;针对公司经营管理活动中发生的紧急突发性事件和重大危机情况,组成危机处理小组,评估事件风险,制定危机处理方案并监督实施;其他风险管理职能。绩效评估与风险控制人员负责投资组合风险与绩效的定期评估。法律、监察稽核部负责基金日常运作的合规控制。

(iv)本基金决策投资过程为:

①由基金经理依据宏观经济、股市政策、市场趋势判断,结合基金合同、投资制度的要求提出资产配置建议;

②投资决策委员审核基金经理提交的资产配置建议,并最终决定资产配置方案;

③投资部从景顺长城股票研究数据库(SRD)中精选个股,由基金经理依据本基金的投资目标、投资策略、投资限制以及资产配置方案,制订具体的投资组合方案;

④投资决策委员会审核重大基金投资组合方案,如无异议,由基金经理具体执行投资计划。

2、投资管理的方法和标准

(1)资产配置

本基金是一只较高持股的股票型基金,对于股票的投资不少于基金财产的60%,持有现金和到期日在一年以内的政府债券的比例不低于基金资产净值的5%。

(2)投资管理方法

本基金管理人充分发挥“自下而上”的主动选股能力,通过定量的业绩归因分析深入发掘主动性回报的相关信息,适当加大选股因素的贡献度,借助投资组合优化技术实现投资风险与收益的最佳配比。

同时,借鉴国外风险管理的成功经验,采用国际通行的风险管理方法实现风险的识别、测度和控制,通过调整风险结构,突出股票选择能力,从而保证股票投资组合相对于基准指数的年跟踪误差在预定目标之内,将投资管理的主动性风险控制在合理的水平。

本基金在投资中利用多因素模型优化投资组合,将与行业、投资风格和市场敏感暴露度密切相关的非主观的风险因素控制在最低程度,借助主动选股获利,通过精选个股和优化组合两个环节增强超额收益。

(3)选股标准

本基金遵循基本面主动选股的原则,主要通过自下而上的基本面研究制定投资决策。通过选择基本面良好的优势企业的股票或估值偏低的股票,结合自上而下的宏观经济及政策分析、产业景气及产业政策分析,制定投资备选名单。对个股的选择以成长、价值及稳定收入为基础,依据GVI模型,选取价位合适的具有高成长性的成长型股票,价值被市场低估的价值型股票,以及能提供稳定收入的收益型股票。

九、基金的业绩比较基准

基金整体业绩比较基准=富时中国A200指数×80%+同业存款利率×20%。

使用上述业绩比较基准的主要理由如下:

(1)公允性。本基金定位于高持股的股票型基金,同时始终持有不少于基金资产净值5%的现金或到期日在一年以内的政府债券。以上述基准对本基金的投资业绩进行评估,能够比较客观的反映资产的市场平均收益水平,也可以比较公允的反映基金管理人的投资管理能力。

(2)关于以富时中国A200指数作为本基金业绩比较基准中的股票部分的理由:

(i)客观性:富时中国A200指数编制方法明确,能为市场普遍接受。

(ii)透明性:富时中国A200指数公开发布,投资者可以使用公开的数据经过简单的算术运算获得比较基准,保证了基金业绩评价的透明性。

(iii)市场代表性:富时中国A200指数具有良好的市场代表性。

(iv)富时中国A200指数自2001年6月18日正式发布至今,市场表现优于深沪A股加权综合指数,对基金管理人提出了更高要求。

(3)关于业绩比较基准中股票指数与银行同业存款利率的权重的确定依据:

本基金股票资产的配置比例为60-95%,基金股票投资的平均仓位接近80%。

如果本基金业绩比较基准中所使用的指数暂停或终止发布,本基金的管理人可以在报备中国证监会后,使用其他可以合理的作为业绩比较基准的指数代替原有指数。

如果今后法律法规发生变化,或者有更权威的、能为市场普遍接受的业绩比较基准推出,基金管理人可以在报中国证监会备案后变更业绩比较基准并及时公告。

十、基金的风险收益特征

本基金严格控制证券市场中的非系统性风险,是风险程度适中的投资品种。

依据本基金投资组合管理方法的特征,本基金将投资组合管理中面临的各类别风险定义如下:

1、 投资组合风险:

在基金日常管理风险过程中,由投资部对投资组合风险进行监控和管理。此类风险主要包括以下几种:

(1)系统性风险:基金在投资中因市场原因而无法规避的风险;

(2)行业配置风险:基金中某行业投资比例出现与基准的较大偏差而可能产生的风险;

(3)证券选择风险:基金中某只股票的持仓比例出现与基准的较大偏差而可能产生的风险;

(4)风格风险:基金在投资风格上与基准之间产生偏差,偏重于某种风格而产生的风险;

2、个股风险:

在基金日常管理风险过程中,由投资部对个股风险进行监控和管理。此类风险主要包括以下几种:

(1)财务风险:基金在投资过程中,由于对上市公司基本面特别是财务状况判断出现失误,造成基金资产净值受损的风险;

(2)流动性风险:基金资产不能迅速、低成本地转变成现金,或者不能应付可能出现地投资者大额赎回的风险;

(3)价格风险:在一定时间期限内,当基金中某只证券的二级市场股票价格波动幅度超出一定比例;

3、作业执行风险:

在基金日常管理风险过程中,由运营部及法律、监察稽核部对作业风险进行实时预警与监控。此类风险主要包括基金在日常操作中出现违反法规或公司相关管理制度,或者交易执行中的操作失误以及信息系统故障产生的风险。

本基金管理人借鉴了外方股东景顺集团的投资风险管理经验,结合中国市场的实际情况,建立了景顺长城风险管理系统。通过严格的风险管理制度和流程有效降低投资的风险,保障基金财产的安全和投资者的合法利益,实现基金的投资目标。本基金的股票风险管理主要基于公司的风险管理系统和回报分析系统实现。

十一、投资组合报告

景顺长城基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

本基金的托管人中国银行股份有限公司根据本基金合同的规定,已复核了本投资组合报告的内容。

本投资组合报告所载数据截至2011年6月30日,本报告中所列财务数据未经审计。

1、报告期末基金资产组合情况

■

2、报告期末按行业分类的股票投资组合

■

3、报告期末按公允价值占基金资产净值比例大小排序的前十名股票投资明细

■

4、报告期末按债券品种分类的债券投资组合

本基金本报告期末未持有债券。

5、报告期末按公允价值占基金资产净值比例大小排名的前五名债券投资明细

本基金本报告期末未持有债券。

6、报告期末按公允价值占基金资产净值比例大小排名的前十名资产支持证券投资明细

本基金本报告期末未持有资产支持证券。

7、报告期末按公允价值占基金资产净值比例大小排名的前五名权证投资明细

本基金本报告期末未持有权证。

8、 投资组合报告附注

8.1本报告期内未出现基金投资的前十名证券的发行主体被监管部门立案调查或者在报告编制日前一年内受到公开谴责、处罚的情况。

8.2 本基金投资的前十名股票未超出基金合同规定的备选股票库。

8.3 其他资产构成

■

8.4 报告期末持有的处于转股期的可转换债券明细

本基金本报告期末未持有处于转股期间的可转换债券.

8.5 报告期末前十名股票中存在流通受限情况的说明

本基金本报告期末前十名股票中未存在流通受限情况.

十二、基金的业绩

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。基金的过往业绩并不代表其未来表现。投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。基金业绩数据截至2011年6月30日。

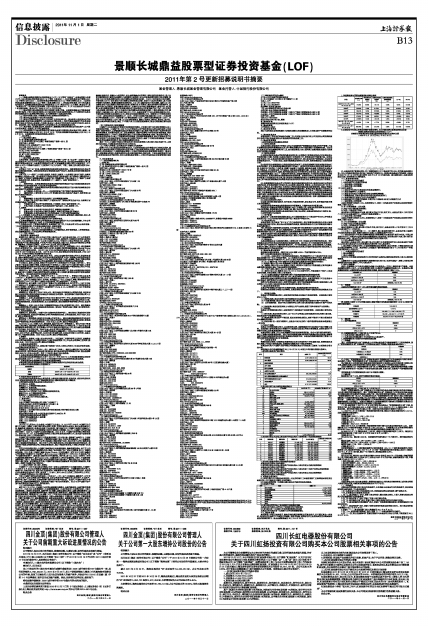

1、净值增长率与同期业绩基准收益率比较表

■

2、本基金合同生效以来基金份额净值变动情况,及与同期业绩比较基准的变动比较

景顺长城鼎益股票型证券投资基金(LOF)

份额累计净值增长率与业绩比较基准收益率历史走势对比图

(2005年3月16日至2011年6月30日)

■

注:本基金的资产配置比例为:对于股票的投资不少于基金财产的60%,持有现金和到期日在一年以内的政府债券的比例不低于基金资产净值的5%。按照本基金基金合同的规定,本基金自2005年3月16日合同生效日起至2005年6月15日为建仓期。建仓期结束时,本基金投资组合达到上述投资组合比例的要求。

十三、基金的费用概览

(一)与基金运作有关的费用

1、与基金运作有关的费用的种类

(1)基金管理人的管理费;

(2)基金托管人的托管费;

(3)证券交易费用;

(4)基金合同生效后与基金相关的信息披露费用;

(5)基金份额持有人大会费用;

(6)基金合同生效后与基金相关的会计师费和律师费;

(7)销售服务费,具体计提办法按中国证监会的规定执行;

(8)按照国家有关规定可以列入的其他费用。

2、与基金运作有关的费用的费率、计提方法、计提标准、收取方式和使用方式

(1)基金管理人的管理费

本基金管理费年费率为1.5%,在通常情况下,按前一日的基金资产净值乘以相应的管理年费率,计算方法如下:

H=E×年管理费率÷当年天数

H:为每日应计提的基金管理费;

E:为前一日基金资产净值。

基金管理人的管理费每日计算,逐日累计至每月月底,按月支付,由基金托管人于次月前两个工作日内从本基金财产中一次性支付给基金管理人。

(2)基金托管人的托管费

本基金托管费年费率为0.25%,在通常情况下,按前一日的基金资产净值乘以相应的托管年费率,计算方法如下:

H=E×年托管费率÷当年天数

H:为每日应支付的基金托管费;

E:为前一日的基金资产净值。

基金托管费每日计算,逐日累计至每月月底,按月支付,由基金托管人于次月前两个工作日内从基金财产中一次性支取。

(3)上述(一)基金费用第(3)-(8)项费用,除上款规定的费用外,由基金托管人根据有关法规及相应协议规定,按费用实际支出金额,从当期基金财产中支付。

(4)基金首次发行中所发生的律师费和会计师费等费用自基金发行费用中列支,不另从基金财产中支付,与基金有关的法定信息披露费按有关规定列支;若本基金发行失败,发行费用由基金管理人承担。基金合同生效后的各项费用按有关规定列支。

3、不列入基金费用的项目

基金管理人和基金托管人因未履行或未完全履行义务导致的费用支出或本基金财产的损失,以及处理与基金运作无关的事项发生的费用等不列入基金费用。

4、基金管理人和基金托管人可磋商酌情降低基金管理费、基金托管费,下调前述费率无须召开基金份额持有人大会。基金管理人必须最迟于新的费率实施日前3个工作日在至少一种指定报刊和网站上刊登公告。

(二)与基金销售有关的费用

1、基金认购费用

1)场内认购费率

会员单位可按照基金招募说明书中约定的场外认购的认购费率设定投资人场内认购的发售费率。

认购费用用于本基金直接发售和代理发售时发生的开支,包括市场推广、销售、注册登记等募集期间发生的各项费用,不列入基金资产。

2)场外认购费率

投资人在募集期内可以多次认购基金份额,但认购资金一旦交付,撤销申请不予接受。本基金份额的面值为人民币一元,按面值发售,投资人认购采用全额缴款的认购方式。本基金对认购设置级差费率,认购费率随认购金额的增加而递减,最高认购费率不超过1.0%。

■

2、 申购费

本基金的申购费率不高于1.5%,随申购金额的增加而递减:

■

例:某投资人投资10万元申购本基金,假设申购当日的基金份额净值为1.016元,则其可得到的申购份额为:

■

3、 赎回费

(1)场外赎回费率:

■

注:①就赎回费而言,1年指365天,2年指730天。

(2)本基金的场内赎回费率为0.5%。

(3)本基金收取的赎回费中25%的部分归入基金财产。

4、定期定额投资计划适用的申购费及赎回费

(1)申购费

通过“定期定额投资计划”前端收费方式申购本基金适用申购费率等同于正常申购费率,通过“定期定额投资计划”后端收费方式申购本基金适用申购费后端收费费率标准如下:

■

注:①通过“定期定额投资计划”申购本基金适用申购费收费方式具体参照各代销机构相关业务规定;不通过“定期定额投资计划”申购本基金只适用申购费前端收费方式。

②后端收费方式定期定额申购费率按定期定额投资计划实际已成功申购的累计期数分档计算,期数的积累以投资者在销售机构的交易帐户为准,若在不同销售机构则分别统计。

③若后端收费方式“定期定额投资计划”终止后再重新参与的,则新定期定额申购累计期数重新计算;投资者在同一交易帐户内变更每期扣款金额、扣款日期、扣款帐户不影响期数的累积。

④前端收费方式定期定额投资计划不计申购累计期数。

(2)赎回费

赎回费率不高于0.5%,随持有期限的增加而递减。

■

注:①就赎回费而言,1年指365天,2年指730天。

②通过“定期定额投资计划”前端收费方式申购而来的基金份额在赎回时按单笔申购确认日分别计算持有期及赎回费用。通过“定期定额投资计划”后端收费方式申购而来的基金份额在计算赎回费时所依据的持有期是以该帐户第一笔后端定期定额申购确认日为起始日;投资者 “定期定额投资计划” 终止后,尚未赎回的在本次“定期定额投资计划”期间内通过后端定期定额收费方式申购所得的基金份额,仍以此为起始日计算持有期。若投资者重新开始“定期定额投资计划”,则再次通过后端定期定额收费方式申购所得的基金份额持有期以新提交的首笔定期定额申购确认日为起始日。本基金后端收费方式定期定额投资计划的终止和期数的计算由本公司根据投资者每期定期定额投资计划的确认日期而确定。

(3)例:某投资者于2007年4月8日在代销机构办理加入“定期定额投资计划”手续,约定自当月起,每月申购本基金600元,扣款日为每月18日。2008年9月1日,赎回本基金1,000基金份额。期间定期定额业务扣款未中断。则该交易申购份额及申购费用计算如下:

(a)2007年4月18日提交第一笔定期定额申购申请,假设当日基金份额净值为1.012元,则其可得到的申购份额为:

前端收费方式下:

净申购金额=600/(1+1.5%)=591.13元

申购费用=600-591.13=8.87元

申购份额=591.13/1.012=584.12份

后端收费方式下:

申购份额 = 600/1.012 = 592.89份

假设2007年5月18日提交第二笔定期定额申购申请时当日基金份额净值为1.021,则前端收费方式下申购所得份额为578.97份(591.13/1.021),后端收费方式下申购所得份额为587.66份(600/1.021)。之后每个月的定期定额申购所得基金份额计算方法同上。

(b) 2008年9月1日,赎回本基金1,000份, 假设当日基金份额净值为1.168元。赎回时已成功定期定额申购17期(2007年4月至2008年8月,未中断)。

前端收费方式下:

依先进先出法,赎回该1000份,其份额的持有期为超过一年不满两年,适用赎回费率为0.25%

赎回总金额=584.12×1.168+415.88×1.168=1168元

赎回费用=584.12×1.168×0.25%+415.88×1.168×0.25%=2.92元

赎回净金额=1168-2.92=1165.08元

后端收费方式下:

其定期定额业务1-11期所属份额适用后端申购费率1.0%,12-17期所属份额适用后端申购费率0.8%;赎回费持有期从2007年4月18日第一笔定期定额申购申请确认成功日(假设为2007年4月19日)起计算,超过一年不满两年,适用赎回费率0.25%。

(i)后端申购费:

依先进先出法,赎回的1000份基金份额中592.89份来自2007年4月的申购,份额所属期为1期,申购金额为600元;其余407.11份来自2007年5月的申购,份额所属期为2期,申购金额415.66元(407.11×1.021)。

1期净申购金额=600/(1+1.0%)=594.06元

1期后端申购费用=600-594.06=5.94元

2期净申购金额=415.66/(1+1.0%)=411.54元

2期后端申购费用=415.66-411.54=4.12元

(ii)赎回金额:

1期赎回费用 = 1.168×592.89×0.25% = 1.73元

1期赎回金额 = 1.168×592.89-1.73= 690.77元

2期赎回费用 = 1.168×407.11×0.25% = 1.19元

2期赎回金额 = 1.168×407.11-1.19 = 474.31元

(iii)赎回净金额 = 690.77+474.31-5.94-4.12 = 1,155.02元

5、转换费

本基金将在未来开放与基金管理人管理的其他基金之间的基金份额的转换,届时基金管理人将会同基金托管人制定基金的转换费收取水平并予公告。

(三)其他费用

本基金运作和销售过程中发生的其他费用,以及因故与本基金有关的其他费用,将依照国家法律法规的规定,予以收取和使用。

(四)本基金运作过程中的各类纳税主体,依照国家法律法规的规定,履行纳税义务。

十四、对招募说明书更新部分的说明

1、在“三、基金管理人”部分,更新了基金管理人概况和基本情况、主要人员情况和基金管理人的风险管理和内部控制体系;

2、在“四、基金托管人”部分,更新了托管人相关情况信息;

3、在“五、相关服务机构”部分,更新了场外代销机构和注册登记机构相关信息;

4、在“七、基金份额的申购和赎回”部分,更新了申购费率和赎回费率、定期定额投资计划相关的信息;

5、在“十、基金的投资”部分,更新了投资决策程序和基金投资组合报告。其中基金投资组合数据截至2011年6月30日;

6、更新了“十二、基金的业绩”部分;数据截至2011年6月30日;

7、在“十六、基金的费用和税收”部分,更新了(二)与基金销售有关的费用;

8、在“二十四、其它应披露事项”更新近期发布与本基金有关的公告目录,目录更新至2011 年9月16 日。

景顺长城基金管理有限公司

二○一一年十一月一日

| 基金经理姓名 | 管理时间 |

| 张继荣 | 2009年9月19日至今 |

| 涂强 | 2009年3月17日—2009年9月18日 |

| 王新艳 | 2005年3月16日—2009年3月16日 |

| 序号 | 项目 | 金额(元) | 占基金总资产的比例(%) |

| 1 | 权益投资 | 4,607,098,851.52 | 80.25 |

| 其中:股票 | 4,607,098,851.52 | 80.25 | |

| 2 | 固定收益投资 | - | - |

| 其中:债券 | - | - | |

| 资产支持证券 | - | - | |

| 3 | 金融衍生品投资 | - | - |

| 4 | 买入返售金融资产 | 300,000,000.00 | 5.23 |

| 其中:买断式回购的买入返售金融资产 | - | - | |

| 5 | 银行存款和结算备付金合计 | 813,003,045.54 | 14.16 |

| 6 | 其他各项资产 | 20,970,053.83 | 0.37 |

| 7 | 合计 | 5,741,071,950.89 | 100.00 |

| 代码 | 行业类别 | 公允价值(元) | 占基金资产净值比例(%) |

| A | 农、林、牧、渔业 | - | - |

| B | 采掘业 | 386,414,078.10 | 6.75 |

| C | 制造业 | 2,673,683,867.04 | 46.71 |

| C0 | 食品、饮料 | 152,915,772.45 | 2.67 |

| C1 | 纺织、服装、皮毛 | - | - |

| C2 | 木材、家具 | - | - |

| C3 | 造纸、印刷 | 43,645,000.00 | 0.76 |

| C4 | 石油、化学、塑胶、塑料 | 481,983,771.21 | 8.42 |

| C5 | 电子 | 9,528,208.10 | 0.17 |

| C6 | 金属、非金属 | 262,617,230.52 | 4.59 |

| C7 | 机械、设备、仪表 | 1,471,543,186.50 | 25.71 |

| C8 | 医药、生物制品 | 241,018,698.26 | 4.21 |

| C99 | 其他制造业 | 10,432,000.00 | 0.18 |

| D | 电力、煤气及水的生产和供应业 | 85,103,258.44 | 1.49 |

| E | 建筑业 | 220,104,147.00 | 3.85 |

| F | 交通运输、仓储业 | - | - |

| G | 信息技术业 | - | - |

| H | 批发和零售贸易 | 299,644,801.73 | 5.24 |

| I | 金融、保险业 | 880,357,618.19 | 15.38 |

| J | 房地产业 | 61,791,081.02 | 1.08 |

| K | 社会服务业 | - | - |

| L | 传播与文化产业 | - | - |

| M | 综合类 | - | - |

| 合计 | 4,607,098,851.52 | 80.49 |

| 序号 | 股票代码 | 股票名称 | 数量(股) | 公允价值(元) | 占基金资产净值比例(%) |

| 1 | 000157 | 中联重科 | 18,348,759 | 282,203,913.42 | 4.93 |

| 2 | 600104 | 上海汽车 | 14,866,677 | 278,601,526.98 | 4.87 |

| 3 | 600741 | 华域汽车 | 23,000,000 | 255,990,000.00 | 4.47 |

| 4 | 600000 | 浦发银行 | 25,536,758 | 251,281,698.72 | 4.39 |

| 5 | 600585 | 海螺水泥 | 9,000,000 | 249,840,000.00 | 4.37 |

| 6 | 601166 | 兴业银行 | 17,739,197 | 239,124,375.56 | 4.18 |

| 7 | 600036 | 招商银行 | 17,530,520 | 228,247,370.40 | 3.99 |

| 8 | 600970 | 中材国际 | 7,250,915 | 198,167,506.95 | 3.46 |

| 9 | 600690 | 青岛海尔 | 6,938,489 | 193,930,767.55 | 3.39 |

| 10 | 601088 | 中国神华 | 5,306,461 | 159,936,734.54 | 2.79 |

| 序号 | 名称 | 金额(元) |

| 1 | 存出保证金 | 7,432,762.95 |

| 2 | 应收证券清算款 | 10,591,215.82 |

| 3 | 应收股利 | 2,595,766.75 |

| 4 | 应收利息 | 230,488.53 |

| 5 | 应收申购款 | 119,819.78 |

| 6 | 其他应收款 | - |

| 7 | 待摊费用 | - |

| 8 | 其他 | - |

| 9 | 合计 | 20,970,053.83 |

| 阶段 | 净值增长率(1) | 净值增长率标准差 (2) | 业绩比较基准收益率 (3) | 业绩比较基准收益率标准差 (4) | (1)-(3) | (2)-(4) |

| 2005年3月16日-2005年12月31日 | -4.30% | 0.83% | -9.11% | 1.02% | 4.81% | -0.19% |

| 2006年 | 156.64% | 1.29% | 91.70% | 1.10% | 64.94% | 0.19% |

| 2007年 | 135.81% | 1.90% | 107.89% | 1.83% | 27.92% | 0.07% |

| 2008年 | -50.74% | 2.03% | -56.98% | 2.40% | 6.24% | -0.37% |

| 2009年 | 57.50% | 1.68% | 68.32% | 1.63% | -10.82% | 0.05% |

| 2010年 | -10.85% | 1.42% | -10.21% | 1.24% | -0.64% | 0.18% |

| 2011年1月1日-2011年6月30日 | -4.45% | 1.15% | -1.77% | 0.98% | -2.68% | 0.17% |

| 2005年3月16日-2011年6月30日 | 282.76% | 1.58% | 131.34% | 1.60% | 151.42% | -0.02% |

| 认购金额(M) | 认购费率 |

| M<50万 | 1.0% |

| 50万≤M<500万 | 0.8% |

| 500万≤M<1000万 | 0.6% |

| M≥1000万 | 按笔收取,1000元/笔 |

| 申购金额(M) | 申购费率 |

| M<50万 | 1.5% |

| 50万≤M<500万 | 1.2% |

| 500万≤M<1000万 | 1.0% |

| M≥1000万 | 按笔收取,1000元/笔 |

| 申购金额 | 100,000元 |

| 基金份额净值(NAV) | 1.016元 |

| 净申购金额 | 100,000/(1+1.5%)= 98,522.17元 |

| 申购费用 | 100,000 - 98,522.17= 1,477.83元 |

| 申购份额 | 98,522.17/1.016 = 96,970.64份 |

| 持有期 | 赎回费率 |

| 1年以内 | 0.5% |

| 1年以上(含)-2年 | 0.25% |

| 2年以上(含) | 0 |

| 持有期 | 申购费率 |

| 12期以内 | 1.0% |

| 12期(含)以上24期以内 | 0.8% |

| 24期(含)以上36期以内 | 0.5% |

| 36期(含)以上 | 0 |

| 持有期 | 赎回费率 |

| 1年以内 | 0.5% |

| 1年以上(含)-2年 | 0.25% |

| 2年以上(含) | 0 |