| ||

| ||

| ||

| ||

|

细话股民

投资经

在一个日成交量成百上千亿元的庞大市场中,每一分钟的K线和成交,背后都是一群活生生投资者的博弈和算计。

亿万股民,他们是出于什么目的进入股市,出于什么策略看待大势,出于什么依据投资个股,出于什么标准评判风险……看似是个体的随机选择,其实又有着共性和规律。哪怕是一个“菜鸟”级的新手,也有其投资股市的决策路径和逻辑。

本报调查的第二部分,就是展现给读者股民是如何进行投资决策的。

⊙记者 叶苗 王晓宇 ○编辑 毛明江

交易为“赚取市场差价”

“高抛低吸”,是中国股民的格言,也是中国股民的生存之道。巴菲特说:“我买的是公司的股票,我追求长期回报,只要公司在,就是证券市场关门了,也能挣钱。”但这一境界对于中国股民来说,是很难企及的,因为八成的股民所想的是将股票低价买进,高价卖给别人。

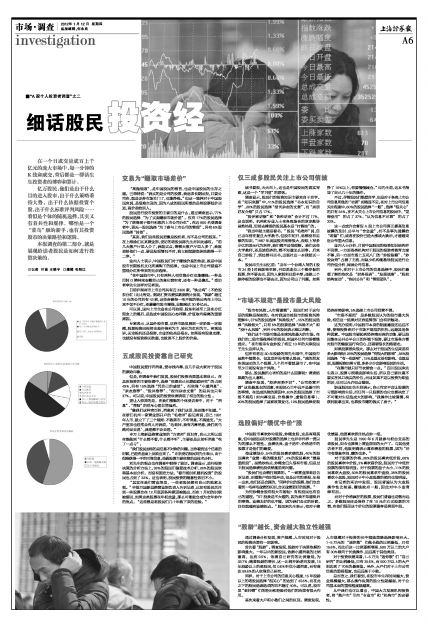

股民进行股市投资的主要目的是什么,通过调查显示,77%的股民选择“为了买卖赚取市场价差”。仅有17%的股民选择“为了获得高于银行利息的上市公司分红”。在近800名受调查者中,更无一股民选择“为了参与上市公司的管理”。另有6%股民选择“其他”。

“其实,我们这些股民更像是投机者,而不是公司的股东。”在上海徐汇区某营业部,受访的老股民陈先生亦如此感叹。“前几天散户厅里人少了,我就买点,等哪天散户厅里人多了,我就卖给他们一点,要是发现情况不对,我立刻就脚底抹油跑得一干二净。”

业内人士表示,中国股民们对于赚钱价差的热衷,既是中国股市长期投机文化所熏陶下的结果,也是中国上市公司普遍不重视分红所带来的无奈选择。

“在中国股市中,只有两种人相信靠分红也能赚钱:一种是用阿Q精神来安慰自己的高位套牢者,还有一种是傻瓜。”受访者李先生这样对记者说。

目前沪深两市上市公司共有近2300家,“铁公鸡”(不给股东分红)比比皆是。据财汇资讯提供数据统计发现,“铁龄”超过10年的公司共有43家,这些吝啬得一毛不拔的铁公鸡在上市以来不仅不分红,还屡屡向股市圈钱,总额高达30多亿元。

可以说,国内上市企业在公司治理、股东利益至上及在分红理念上的落后,是造成中国股民心态浮躁、价值取向偏离的重要原因。

专家表示,从国外股市看,证券市场发展到一定阶段一定规模,股票投资回报将由差价得利为主,转化为红利为主。客观地讲,无论投机还是投资,企业的收益是根本。如果没有股息支撑,也就没有投资购买欲望,也就谈不上股价的价差。

五成股民投资靠自己研究

中国股民爱打听消息,爱寻找内幕,这几乎是大家对于股民的原始印象。

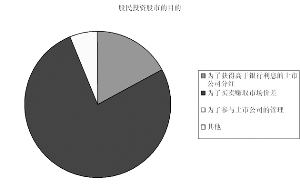

但是,在调查中我们发现,股民们投资决策基本靠自己。在具体投资的主要依据中,选择“依据自己长期跟踪研究”的占到49%,另有15%选择“凭自己的感觉”。而依靠“小道消息”、“亲友推荐”、“股评推荐”、“报刊杂志文章”的总共也只有37%。可以说,中国股民的投资依据表现了相当的独立性 。

更让人惊异的是,在我们接触的个体受访者中,对于“消息”、“荐股”的排斥心理非常强烈。

“像我们这种老百姓,消息到了我们这里,谁还能不知道。”在浙江杭州一家营业部开户的“毛老师”跟记者说,自己1991年入市,就立下了三个规矩:不做黑市、不听消息,不搞透支。“大户室里也经常会有人对我说,‘毛老师,我有内幕消息,我们到马路对面去说’,我理都不会去理。”

申万上海新昌路营业部的“方老师”则坦言,自己之所以现在能做到“什么都不看,什么都不听”,主要还是以前听消息“吃了一点亏”。

“我们股民面临的是信息不对称的问题。当你看到这个信息的时候,已经在盘面上反映出来了。”北京受访股民刘先生表示,由于很难获得一手的可靠信息,他做股票主要依靠的是技术分析。

刘先生的观点也在调查中获得了验证。调查显示,进行投资决策的分析方法上,38%的股民们偏爱技术分析,28%的股民依靠基本面分析。而没有固定方法,“看市场时机随机投资”的股民也占到了32%。这也表明,股民投资的随意性依旧不小。

“其实在我们营业部里,一些老股民都有自己的独家本领。”申银万国新昌路营业部负责人告诉记者,比如有股民关注到一些股票会在12月底因各种原因被抛出,而在1月初的时候被接回,如果这类股票在年初放量,那么可能就会成为全年炒作的焦点。“这些都是老股民们几十年做下来的经验。”

仅三成多股民关注上市公司信披

读书看报,天天向上,这也是中国股民的真实写照,这是一个“学习型”的群体。

调查显示,股民们的投资知识主要来自于自学。在“知识来源”中,41%的股民选择“书本知识的自学”,20%的股民选择“报刊杂志的文章”,而“亲朋好友介绍”只占17%。

“股评家讲解”和“各种讲座”合计不过17%,这也说明,机构和专业人士在各类场合的谆谆教导虽然热闹,但前去捧场的股民基本是“打酱油”的。

“我当年就主要是看书。”股民“毛老师”说,自己当年曾在复旦大学教书,但股市初开,谁都没有足够的知识,“1987年美国股灾闹得很大,报纸上写多少亿的美元化为灰烬,我们都不是很理解。我们这些大学教师,还是读经济的,都不知道怎么回事。后来自己炒股了,到处借书买书,出版社出一本我就买一本。”

股民印先生回忆说:“当年一个台湾人写的《股市24经》对我影响至深,书里说连拉三个涨停板的股票,你不要去买,因为人家获利已经丰厚;连跌三个跌停板的股票也不要去买,因为公司出了问题。如果挣了10%以上,你要慢慢减仓。”印先生说,这本书指导了自己几十年的操作。

不过,尽管股民们酷爱自学,但是对于各类上市公司信息所做的“功课”却略显不足。在对上市公司信息关注程度中,60%的股民选择“一般”,选择“很关心”的只有34%。在不太关心上市公司信息的股民中,“觉得没用”的占了37%,“认为信息不可靠”的占了33%。

这一点或许会督促A股上市公司真正提高信息披露的及时、公平与“含金量”,而不是事先透露给“老鼠”们,或者在股价已经大涨或大跌后,才姗姗来迟公布重大信息。

业内人士分析,目前中国股民的投资知识结构并不完善,一方面各类机构对于股民的投资者教育力度不够,另一方面市场上五花八门的“炒股秘籍”、“炒股诀窍”占据了主流,而缺少机构能教导股民进行公司价值分析、阅读公司信息。

另外,在对于上市公司的信息选择中,股民们最想了解的依次是“财务报表”、“发展战略”、“股权结构变动”、“临时公告”和“管理团队”。

“市场不规范”是股市最大风险

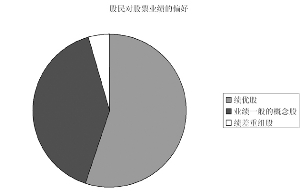

“股市有风险,入市需谨慎”。股民们对于这句话的理解是深刻的。在对我国当前股市的投资风险理解中,37%的股民选择“风险很大”,45%的股民选择“风险较大”,只有8%的股票选择“风险不大”和“没什么风险”,另外9%的股民表示难以判断。

“我们这个市场可能是全球风险最大的市场。在我们的二级市场做得好的股民,到国外任何市场都能适应。”在市场里专业炒股了将近10年的天津股民王先生这样认为。

但在有将近20年股龄的郑先生眼中,中国股市虽然牛短熊长,但其实并没有那么险恶,“我的朋友在美国买的几个股票,几个月不看就退市了,在中国至少目前没有这个风险。”

那么,股民最担心害怕的是什么因素呢?调查结果颇为出人意料。

调查中发现,“经济形势不好”、“公司经营不善”这些最基本的因素,在股民心目中远不是最可怕的事情。在造成风险的原因中,63%的股民选择了市场不规范(如内幕交易、价格操作、虚假信息等),20%的股民选择了国家政策变化,12%股民选择宏观经济形势影响,5%选择上市公司经营不善。

“市场不规范”是多数股民认为的股市最大风险,相信这一结果对证券监管部门会有所触动。

这充分说明,中国股市本身的制度建设还远远不够,使得投资者对于市场不规范的担忧,远超其他各种因素。中国股市要起到经济晴雨表的功能,要让股民能在公开公平公正的环境下投资,要让市场各方都对股市的健康运行有信心,还需要很长的路要走。

如果股票损失很大,那么对于股民的生活来说有多大影响呢?29%的股民选择“有很大的影响”,56%股民选择“有一些影响”,15%是基本没有影响。也就是说,股票投资如果亏损,多多少少会影响股民的生活。

“在熊市就只好节衣缩食一点。”四川股民宋先生表示,股票亏损确实影响生活,所以自己要注意不要买在风口浪尖的价位。而且如果不是以投资为职业的话,也可以允许犯点错误。

职业股民印先生则表示,自己肯定不会让股票的亏损影响到生活,而任何一只股票的仓位也都决定了不可能对生活造成大的影响,“我操作比较谨慎,有获利就拿出来,也靠股市赚的钱买了房子。”

选股偏好“绩优中价”股

中国股市喜欢炒垃圾股,炒概念股,这是客观现象,但中国股民在对股票的选择上也并非外界一贯以为的那么不理性。业绩优良、盘子适中、价格适中的股票才是他们的最爱。

按业绩划分,54%的股民喜欢绩优股,40%的股民喜欢“业绩一般的概念股”,4%的股民喜欢“绩差重组股”。虽然炒热点、炒概念已久很有市场,但是过半股民选择绩优股依然能说明问题。

“股民们也会精打细算的。”一家营业部老总告诉记者,别看散户有时很冲动,但是公司的季报、年报一出来,他们还是会算的,“同样价位的股票,他们也会看到一毛两毛业绩的区别,会买业绩更好的股票。”

为何炒概念股有很大市场呢?有些股民也有自己的道理。“ST股我是不大碰的,因为我不知道背后的事情。业绩太好的也不碰,因为我们去买的时候,往往就碰到业绩拐点。”股民宋先生表示,相对于绩优绩差,他更喜欢抓住热点炒一把。

股民李先生是1990年6月就参与柜台交易的老股民,如今也算得上营业部里的大户了。与其他受访者不同,他就明确表示喜欢绩差的股票,因为“后市有想象空间,赚的也多。”

对于股票的价格,28%的股民喜欢低价股,68%的股民喜欢中价股,3%喜欢高价股,股民对于中低价股票的倾向很明显。对于股票的盘子大小,11%的股民喜欢大盘股,50%的股民喜欢中盘股,38%的股民喜欢小盘股,股民对于中小盘股票的倾向也很明显。

在记者的采访中发现,股民普遍认为大盘股操作性比较差,赚钱效应一般,因此对中小盘青睐有加。

而对于价格疯狂的股票,股民们普遍也是敬而远之。多数股民还是保持了在10元左右买股票的习惯,在他们眼里这个价位的股票最容易涌现牛股。

“股龄”越长、资金越大独立性越强

通过调查分析发现,资产规模、入市时间对于股民的投资决策有一定影响。

首先看“股龄”。调查发现,股龄对于决策依据的影响最大。一年以内的新股民,依据小道消息的比例最高,达到9.5%,依据自己研究的比例最低,为29.7%;随着股龄的增长,这一比例开始逆向发展,15年股龄以上的老股民,仅0.6%听信小道消息,而有高达59.6%的人依靠自己研究。

同样,对于上市公司的信息关心程度,15年股龄以上的老股民选择“很关心”的达到了45.6%,而在此之下的股民选该选项的均不超过40%。可以说,股市里“老师傅”们的经历和经验对他们的决策有很大作用。

其次来看大户和小散们之间的区别。调查发现,入市规模对于投资的长中短线策略选择影响巨大。1-5万元的“迷你散”们做长线的比例最低,只有15.6%,而此后这一比例逐渐增高,500万以上的大户有30%倾向于长线操作,远远高于其他类别。

对于投资依据来看,1-5万元“迷你散”们“自己研究”的比例最低,只有35.6%,而500万以上的大户则达到了70%的最高值。另外,大户们对于上市公司信息的重视程度,也远远高于小散。

总而言之,我们看到,在股市中生存时间越大,资金规模越大,那么操作决策的独立性就越强,对于公司基本面的重视程度就越高。

从中我们也可以看出,中国大力发展机构投资者,将“散户市”引向“专业市”和“机构市”的必要性。