重要提示

1、中国交通建设股份有限公司(以下简称“发行人”或“中国交建”)首次公开发行不超过16亿股人民币普通股(A股)(以下简称“本次发行”)的申请已获中国证券监督管理委员会(以下简称“中国证监会”)证监许可[2012]125号文核准。本次发行的联合保荐机构(联席主承销商)为中银国际证券有限责任公司和国泰君安证券股份有限公司,财务顾问(联席主承销商)为中信证券股份有限公司(以下合称“联席主承销商”)。发行人的股票简称为“中国交建”,股票代码为“601800”,该代码同时用于本次发行的初步询价及网下申购。

2、本次发行对象分为两部分,一部分为符合资格的询价对象和在中国证券登记结算有限责任公司上海分公司(以下简称“中国结算上海分公司”)开设A股股票账户的中国境内自然人和机构投资者(包括“合资格境外机构投资者”等合资格投资人),国家法律和行政法规禁止者除外,对于该部分发行对象,将采用向战略投资者定向配售(以下简称“战略配售”)、网下向询价对象询价配售(以下简称“网下发行”)与网上资金申购发行(以下简称“网上发行”)相结合的方式进行;另一部分为换股吸收合并实施股权登记日收市后登记在册的除中国交建及其四家全资子公司之外的路桥集团国际建设股份有限公司(A股股票代码“600263”,以下简称“路桥建设”)的全体股东(包括此日收市后已在证券登记结算机构登记在册的现金选择权提供方),对于该部分发行对象,将采用换股方式。

3、本次发行不超过16亿股,其中,预留5.04亿股用于换股,中国交建换股价格确定后实际换股数量小于5.04亿股的部分回拨至网上发行;战略投资者拟认购不超过2.20亿股、不超过10亿元的中国交建A股,中国交建发行价格确定后实际战略配售数量小于2.20亿股的部分回拨至网上发行;回拨机制启动前、网上网下发行规模调节前,网下初始发行不超过4.38亿股,约占本次初始发行规模的27.38%,网上初始发行不超过4.38亿股,约占本次初始发行规模的27.38%。网上、网下发行结束后,发行人和联席主承销商将根据最终确定的发行价格对网上、网下发行股数进行调节,使得最终战略配售、网上、网下募集资金总规模不超过50亿元。

4、本次发行的战略配售情况将在2012年2月17日(T+2日)公布的《中国交通建设股份有限公司首次公开发行A股定价、网下发行结果及网上中签率公告》(以下简称“《定价、网下发行结果及网上中签率公告》”)中披露。

5、本次发行询价分为初步询价和累计投标询价。发行人和联席主承销商通过向询价对象和配售对象进行初步询价确定发行价格区间,在发行价格区间内通过向配售对象累计投标询价确定发行价格。参与本次发行的询价对象和配售对象,应向上海证券交易所(以下简称“上交所”)申请获得网下发行电子化申购平台(以下简称“申购平台”)CA证书,安装交易端软件方可登录申购平台。询价对象和配售对象报价、查询均须通过该平台进行,通过该平台以外方式进行报价视作无效。询价对象和配售对象应自行负责CA证书、用户密码的安全保管及终端的正常使用。

6、配售对象在申购及持股等方面应遵守相关法律法规、中国证监会的有关规定及其他适用于该配售对象的相关规定或合同约定要求,并自行承担相应的法律责任。2012年2月3日(T-8日)12:00前已完成在中国证券业协会备案的配售对象方可参与初步询价,但下述情况除外:

(1)与发行人或联席主承销商之间存在实际控制关系的询价对象管理的配售对象;

(2)与联席主承销商具有控股关系的证券投资基金管理公司管理的配售对象;

(3)联席主承销商的自营账户。

7、拟参与本次股票网下发行的配售对象,应通过上交所申购平台报备配售对象账户及其关联账户。如报备账户信息发生变动,则应于初步询价截止日2012年2月10日(T-3日)15:00前通过申购平台修改报备账户信息。(具体规定详见上交所网站公布的《关于各新股网下发行配售对象报备相关账户信息补充事项的通知》)。

8、初步询价报价时,询价对象应在同一界面为其拟参与本次网下发行的全部配售对象报价,确定后统一提交,原则上只能提交一次,多次提交的,以最后一次提交的报价信息为准。有关初步询价安排的具体内容请参见本公告中的“初步询价及路演安排”之“初步询价安排”。

9、发行人及联席主承销商将于2012年2月17日(T+2日)在《定价、网下发行结果及网上中签率公告》中披露确定的发行价格,并同时披露联席主承销商提供的发行人研究报告的估值结论及对应的估值水平、发行人可比上市公司的市盈率指标,以及所有配售对象的报价明细。

10、本次发行中,如初步询价结束后,提供有效报价的询价对象不足50家,发行人和联席主承销商将中止发行;

本次发行中,当出现以下情况之一时,发行人及联席主承销商可协商采取中止发行措施,并及时公告中止发行原因,在核准文件有效期内经向中国证监会备案可重新启动发行安排等事宜:

(1)网下发行的有效申购总量小于本次网下发行数量;

(2)网上发行的有效申购总量小于本次网上发行数量,向网下回拨后仍然申购不足;

(3)发行人和联席主承销商就确定发行价格未能达成一致意见。

11、根据《境内证券市场转持部分国有股充实全国社会保障基金实施办法》(财企[2009]94号)的有关规定,经《关于中国交通建设股份有限公司国有股转持有关问题的批复》(国资产权[2011]232号),在本次境内发行A股并上市后,同意发行人国有股东中国交通建设集团有限公司按发行人实际发行A股股票总数减去用于换股吸收合并路桥建设所发行股票数之差额的10%划归全国社会保障基金理事会持有。

12、本公告仅对本次发行中有关初步询价的事宜进行说明,投资者欲详细了解本次发行及换股吸收合并路桥建设的相关情况,请仔细阅读2012年1月31日(T-11日)登载于上交所网站(www.sse.com.cn)的《招股意向书》全文,《招股意向书摘要》同时刊登于《中国证券报》、《上海证券报》、《证券时报》和《证券日报》。

一、本次发行安排

(一)本次发行重要时间安排

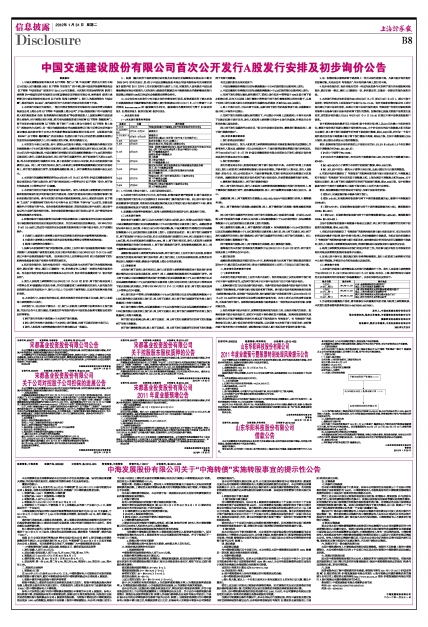

| 交易日 | 日期 | 发行安排 |

| T-11日 | 1月31日 | 刊登《招股意向书摘要》、《发行安排及初步询价公告》 |

| T-10日至T-8日 | 2月1日-2月3日 | 路演推介 |

| T-7日至T-3日 | 2月6日-2月10日 | 路演推介 初步询价(通过上交所网下发行电子化申购平台) |

| T-3日 | 2月10日 | 初步询价截止日(15:00截止) |

| T-2日 | 2月13日 | 确定价格区间,刊登《网上路演公告》 |

| T-1日 | 2月14日 | 战略投资者申购缴款日 网上路演 |

| T日 | 2月15日 | 网上资金申购日 网下申购缴款截止日 |

| T+1日 | 2月16日 | 确定战略配售安排、回拨安排及最终发行股数 网上申购配号 |

| T+2日 | 2月17日 | 网下申购资金退款 网上发行摇号抽签 |

| T+3日 | 2月20日 | 刊登《网上资金申购摇号中签结果公告》 网上申购资金解冻 |

注:1、T日为网上资金申购日。上述日期均指交易日。

2、本次网下发行采用电子化方式,询价对象、配售对象务请严格按照《上海市场首次公开发行股票网下发行电子化实施细则》(2009年修订)操作报价和申购。如出现申购平台系统故障或非可控因素,导致询价对象或配售对象无法正常进行初步询价或网下申购,请询价对象或配售对象及时与联席主承销商联系。

3、如遇重大突发事件影响发行,联席主承销商将及时通知并公告,修改发行日程。

(二)本次发行结构

综合考虑市场情况,发行人决定本次发行不超过16亿股,其中,预留5.04亿股用于换股,中国交建换股价格确定后实际换股数量小于5.04亿股的部分回拨至网上发行;战略投资者拟认购不超过2.20亿股、不超过10亿元的中国交建A股,中国交建发行价格确定后实际战略配售数量小于2.20亿股的部分回拨至网上发行;回拨机制启动前、网上网下发行规模调节前,网下初始发行不超过4.38亿股,约占本次初始发行规模的27.38%,网上初始发行不超过4.38亿股,约占本次初始发行规模的27.38%。网上、网下发行结束后,发行人和联席主承销商将根据最终确定的发行价格对网上、网下发行股数进行调节,使得最终战略配售、网上、网下募集资金总规模不超过50亿元。

战略配售由联席主承销商负责组织实施;网下发行通过上交所申购平台实施,配售对象在发行价格区间内进行累计投标询价;网上发行通过上交所交易系统实施,投资者以价格区间上限缴纳申购款;换股由中国结算上海分公司负责实施。

(三)回拨机制

本次发行网下及网上发行结束后,发行人和联席主承销商将根据总体申购及发行价格确定情况决定是否启动回拨机制,对网下、网上、战略配售和换股发行的规模进行调节。网上网下回拨以中国交建换股价格及发行价格确定后实际换股数量小于5.04亿股的部分以及实际战略配售数量小于2.20亿股的部分回拨至网上发行后对应的网上发行初步中签率及网下初步配售比例来确定,并将于2012年2月17日(T+2 日)刊登的《定价、网下发行结果及网上中签率公告》中披露。

网上发行初步中签率=实际换股数量小于5.04亿股的部分以及实际战略配售数量小于2.20亿股的部分回拨至网上发行后、网上网下回拨前、网上网下发行规模调节前的网上发行数量/网上有效申购数量;

网上发行最终中签率=实际换股数量小于5.04亿股的部分以及实际战略配售数量小于2.20亿股的部分回拨至网上发行后、网上网下回拨后、网上网下发行规模调节后的网上发行数量/网上有效申购数量;

网下发行初步配售比例=网上网下回拨前、网上网下发行规模调节前的网下发行数量/网下有效申购数量;

网下发行最终配售比例=网上网下回拨后、网上网下发行规模调节后的网下发行数量/网下有效申购数量;

有关回拨机制的具体安排如下:

1、中国交建换股价格确定后实际换股数量小于5.04亿股的部分回拨至网上发行;

2、中国交建发行价格确定后实际战略配售数量小于2.20亿股的部分回拨至网上发行;

3、在网下发行获得足额认购的情况下,若网上发行初步中签率低于10%且低于网下初步配售比例,则在不出现网上发行最终中签率高于网下发行最终配售比例的前提下,从网下向网上发行回拨不超过本次初始发行规模约5%的股票(不超过80,000,000股);

4、网上申购不足时,可以向网下回拨,由参与网下发行的机构投资者申购,回拨数量不低于网上申购的不足部分;

5、在网下发行未获得足额认购的情况下,不足部分不向网上回拨或网上申购不足向网下回拨后仍然申购不足的,发行人和联席主承销商可采取中止发行的措施,并将及时公告和依法做出其他安排。

网上网下发行规模调节办法详见“(四)定价及锁定期安排3、最终发行数量及网上、网下发行股数的确定”。

(四)定价及锁定期安排

1、发行价格区间的确定

初步询价结束后,发行人和联席主承销商将根据询价对象和配售对象的反馈情况,并参考发行人基本面、H股股价、可比公司估值水平、市场环境等因素协商确定发行价格区间,并于2012年2月14日(T-1日)在《中国交通建设股份有限公司首次公开发行A股初步询价结果及发行价格区间公告》中披露。

2、发行价格的确定

发行价格区间公布后,配售对象进行网下累计投标询价申购。本次网下和网上申购结束后,发行人和联席主承销商将根据累计投标询价情况,并参考发行人基本面、发行人H股股价、所处行业、可比公司估值水平、市场环境等因素,在发行价格区间内协商确定本次发行价格。战略投资者不参加初步询价和网下累计投标询价,并承诺接受最终的发行价格。

3、最终发行数量及网上、网下发行股数的确定

网上、网下发行结束后,发行人和联席主承销商将根据最终确定的发行价格对网上、网下最终发行股数进行调节,使得最终战略配售、网上、网下募集资金规模不超过50亿元。其中:

战略配售、网上、网下最终发行总股数=5,000,000,000元/中国交建发行价格,计算精确至1股;

网上、网下最终发行总股数=战略配售、网上、网下最终发行总股数-最终战略配售股数;

网上网下发行规模调节前的网上网下发行总股数=网上初始发行规模(不超过4.38亿股)+网下初始发行规模(不超过4.38亿股)+实际换股数量小于5.04亿股的部分、实际战略配售数量小于2.20亿股的部分回拨至网上发行的股数;

网上最终发行股数=网上、网下最终发行总股数*(实际换股数量小于5.04亿股的部分以及实际战略配售数量小于2.20亿股的部分回拨至网上发行后、网上网下回拨后、网上网下发行规模调节前的网上发行股数/网上网下发行规模调节前的网上网下发行总股数),网上最终发行股数计算精确至千股;

网下最终发行股数=网上、网下最终发行总股数-网上最终发行股数。

最终确定的本次发行价格和发行数量将于2012年2月17日(T+2日)在《定价、网下发行结果及网上中签率公告》中公布。

4、锁定期安排

战略投资者获配股票的锁定期为12个月,配售对象参与本次网下发行获配股票的锁定期为3个月,锁定期自本次发行网上资金申购获配股票在上交所上市交易之日起开始计算。

二、初步询价及路演推介安排

(一)初步询价安排

本次发行的初步询价通过上交所申购平台进行。询价对象应到上交所办理网下发行电子化申购平台数字证书,成为网下发行电子化申购平台的用户后方可参与初步询价。

1、配售对象可自主决定是否参与初步询价。未参与初步询价或者参与初步询价但未有“有效报价”的配售对象,不得参与累计投标询价和网下配售。参与初步询价的配售对象相关信息(包括配售对象名称、证券账户代码及名称、收付款银行账户名称和账号等),以2012年2月3日(T-8日)12:00前在中国证券业协会登记备案的信息为准,未在上述时点前完成登记备案的,不得参与网下发行。因配售对象信息填报与备案信息不一致所致后果由询价对象、配售对象自负。

2、询价对象参与初步询价时,其管理的配售对象为报价主体,由询价对象代为报价。配售对象参与初步询价报价时,须同时申报拟申购价格和拟申购数量。配售对象按照相关规定填列的且不低于最终确定的发行价格区间下限的报价为“有效报价”。有“有效报价”的配售对象可以进入累计投标询价阶段申购新股,且必须参与本次网下累计投标询价;如配售对象申报的价格中无有效报价,该配售对象不得进入累计投标询价阶段进行新股申购。

3、任一配售对象只能选择网下或者网上一种方式进行新股申购。凡参与初步询价报价的配售对象,无论是否有“有效报价”,均不得再参与网上发行的申购。

4、初步询价报价时,询价对象应在同一界面为其拟参与本次网下发行的全部配售对象报价,确定后统一提交,原则上只能提交一次,多次提交的,以最后一次提交的报价信息为准。

5、本次发行的初步询价期间为2012年2月6日(T-7日)至2月10日(T-3日)。通过申购平台报价、查询的时间为上述期间每个交易日9:30-15:00。询价对象和配售对象应在上述时间内通过申购平台进行报价,未通过申购平台进行报价或无“有效报价”的询价对象和配售对象将不具备参与累计投标询价和网下发行的资格。配售对象已报备关联账户信息发生变动的,须在初步询价截止日2012 年2月10日(T-3 日)15:00 前通过申购平台修改报备账户信息。

每个配售对象每次最多可以申报3笔(每个价格申报1笔),以0.01元为最小申报价格单位,最高申报价格不得超过最低申报价格的120%,三个价位对应的拟申购数量之和不得超过回拨前、网上网下发行规模调节前的网下初始发行数量,即43,800万股,同时每一个拟申购价格对应的拟申购数量不低于网下发行最低申购量,即500万股,且拟申购数量超过500万股的,超出部分必须是10万股的整数倍。

例如:配售对象在初步询价阶段的三个报价分别为P1、P2、P3(P1>P2>P3),3个价位填列的拟申购数量分别为M1、M2、M3,则:

(1)P1应小于或等于P3×120%;

(2)P1对应的申购数量为M1,P2对应的申购数量为M1+M2,P3对应的申购数量为M1+M2+M3;

(3)M1+M2+M3应小于或等于本次网下初始发行数量,即43,800万股;

(4)M1、M2、M3中的任一数均大于或等于500万股,且超出部分为10万股的整数倍。

6、在初步询价阶段提交了“有效报价”的配售对象在参与累计投标询价时,申购数量之和不得低于“有效报价”所对应的拟申购数量之和,上限为该拟申购数量之和的200%,且不得超过回拨前、网上网下发行规模调节前的网下初始发行数量,即43,800万股。每个配售对象参与网下申购的申购数量的上限和下限可通过上交所申购平台查询。

例如:假设最终确定的价格区间下限为P,在累计投标询价阶段:

(1)若P>P1,则该配售对象不能参与网下发行;

(2)若P1≥P>P2,则该配售对象须参与网下申购的最低数量为M1,最高可申购数量为200%×M1;

(3)若P2≥P>P3,则该配售对象须参与网下申购的最低数量为M1+M2,最高数量为200%×(M1+M2);

(4)若P3≥P,则该配售对象须参与网下申购的最低数量为M1+M2+M3,最高数量为200%×(M1+M2+M3)。

且每个配售对象的最高申购数量不得超过回拨前、网上网下发行规模调节前的网下初始发行股票数量,即43,800万股。

7、在初步询价阶段提交了“有效报价”的配售对象在参与累计投标询价时,可以在对应的价格区间内最多申报3笔(每个价格申报1笔),并须全额缴纳申购款项。在初步询价阶段提交了“有效报价”的配售对象未参与累计投标询价,或未能在规定的时间内及时足额缴纳申购款的,发行人与联席主承销商将视其为违约,将违约情况报中国证监会和中国证券业协会。

8、联席主承销商负责组织本次发行的初步询价工作,并对参与初步询价且有效报价的询价对象及其管理的配售对象信息予以确认。

9、如果出现申购不足、难以确定发行价格等特殊情况,发行人和联席主承销商可采取中止发行等措施,并将及时公告和依法做出其他安排。

(二)路演推介安排

1、本次发行的联席主承销商组织本次发行的路演推介工作。发行人及联席主承销商将于2012年2月1日(T-10日)至2012年2月10日(T-3日)期间,在北京、上海、深圳等地向中国证券业协会备案的询价对象进行现场路演推介。具体时间和地点安排如下:

| 推介日期 | 推介时间 | 推介地点 |

| 2月3日 (T-8日,周五) | 09:30-11:30 | 北京:金融街洲际酒店5楼西安厅 地址:北京市西城区金融街11号 |

| 2月6日 (T-7日,周一) | 09:30-11:30 | 上海:浦东香格里拉大酒店紫金楼3楼盛世堂I厅 地址:上海市浦东新区富城路33号 |

| 2月7日 (T-6日,周二) | 09:30-11:30 | 深圳:福田香格里拉大酒店2楼大宴会厅II厅 地址:深圳市福田区益田路4088号 |

2、为合理安排路演推介活动,请有意参加本次路演的询价对象与联席主承销商联系。本次发行投资者咨询联系电话010-66578980、66578981。

发行人:中国交通建设股份有限公司

联合保荐机构、联席主承销商:中银国际证券有限责任公司

国泰君安证券股份有限公司

财务顾问、联席主承销商:中信证券股份有限公司

2012年1月31日