株洲冶炼集团股份有限公司

2011年年度报告摘要

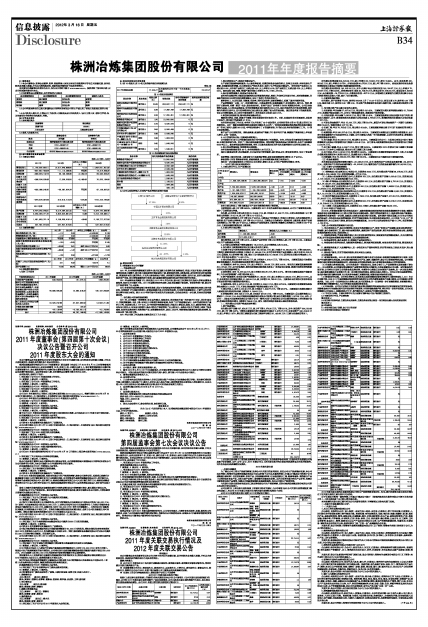

§1 重要提示

1.1 本公司董事会、监事会及董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

本年度报告摘要摘自年度报告全文,报告全文同时刊载于www.sse.com.cn。投资者欲了解详细内容,应当仔细阅读年度报告全文。

1.2 如有董事未出席董事会,应当单独列示其姓名

■

1.3 公司年度财务报告已经天职国际会计师事务所有限公司审计并被出具了标准无保留意见的审计报告。

1.4 公司负责人傅少武、主管会计工作负责人何献忠及会计机构负责人(会计主管人员)晏本立声明:保证年度报告中财务报告的真实、完整。

§2 公司基本情况

2.1 基本情况简介

■

2.2 联系人和联系方式

■

§3 会计数据和财务指标摘要

3.1 主要会计数据

单位:元 币种:人民币

■

3.2 主要财务指标

■

3.3 非经常性损益项目

√适用 □不适用

单位:元 币种:人民币

■

§4 股东持股情况和控制框图

4.1 前10名股东、前10名无限售条件股东持股情况表

单位:股

■

4.2 公司与实际控制人之间的产权及控制关系的方框图

■

§5 董事会报告

5.1 管理层讨论与分析概要

一、 市场形势分析

2011年,在全球经济缓慢复苏进程中,欧元区国家主权债务危机愈演愈烈,希腊、西班牙和意大利等国的国债收益率大幅攀升,欧元核心国法国信用等级面临下调,欧洲经济有陷入衰退风险,成为时时扰动市场的隐忧。美国经济呈现出复苏势头,不过失业率依然处于高位,表明复苏过程较为缓慢。国内方面,政府为调控物价和房地产市场,依旧贯彻紧缩的货币政策,国内紧缩政策的延续对商品价格的抑制作用显现。

2011 年金属锌呈现震荡下行,特别是自2011 年8 月份开始,欧元区主权债务危机造成大宗商品遭遇全线抛售,锌价也不可避免下挫。2011 年金属铅的价格走势,总体呈现震荡下跌走势。铅锌价格的下跌,给公司生产经营带来了巨大困难。

2012年铅锌市场供需面预计将有所改善,供过于求的局面将有所缓解。但全球宏观经济具有较大的不确定性,全球经济下行风险明显增大,宏观面因素仍将主导铅锌价走势,令全球市场继续承压,下游行业对价格的支撑作用较为有限。预计2012 年锌市场可能呈现先抑后扬走势。铅价波动将进一步加剧,总体呈现宽幅震荡走势。

二、 报告期公司总体的经营情况

2011年,公司围绕"挖潜增效,优化运作模式,创新求实,推进转型升级"的年度方针目标,顶住市场压力,克服资源紧缺、电价上涨、环保压力不断增加等诸多困难,保持了生产经营稳定运行。全年完成铅锌总产量57.8万吨,实现营业收入117亿元。由于铅锌价格的剧烈波动,市场加工费低迷,煤焦、电力、辅材价格的上涨,环保压力的加大,环保支出的增加,给公司的生产经营带来了巨大的压力。虽然公司在生产经营上采取了很多措施,如利用品牌优势升水销售锌产品、锌资源整合利用、改进工艺水平、挖潜增效和提高综合回收效益等,但还是出现了较大的亏损。

2011年公司的工作及成效主要体现在以下几个方面:

1、深化效益型生产,系统安全稳定运行。

生产系统克服原料结构复杂、电力紧张等困难,把握铅锌联合冶炼的特点,发挥自身优势,科学组织生产要素,合理配置各种资源,加大效益型生产的技术攻关,保持了生产的总体平稳运行。全年铅锌产品深加工比例达到81.3%,其中锌产品深加工比例达到84%,比上年增长4.2%;铅产品深加工比例达到65%,比上年增长6.2%。综合回收电银、精镉、精铟产量分别较上年增长5.7%、17.5%、27.18%。

2、强化价差管理模式,经营运作有条不紊。

面对有色金属价格大幅波动和原料供应异常紧张的局面,经营工作坚持以市场为导向,及时调整策略,巩固和完善具有自身特色的价差管理模式,保证了各项工作的有序进行。

原料供应上,立足保品质、保数量、保价差,利用区域优势,创新采购模式,拓展了国内外原料市场。

产品营销落实"三高一长",实现预期目标。凸显品牌优势,发展高端客户,实现高增长、高升水。同时,着眼于长期合同,把握"期现"机会,锁定效益目标。铅锌产品出厂价格高于SMM同期到岸价格。公司以合金销售为基础,大力推进品牌建设,全年锌资源整合利用创效约3504万元。强化市场价格分析和走势预测,利用境内外期货交易平台,进行铅锌期货和白银远期交易,规避了较大的市场风险。通过贸易背景下的融资渠道,优化公司债务结构,在人民币升值的形势下,全年实现汇兑收益4406万元。

3、转变科技创新机制,循环经济建设稳步推进。

围绕项目资金、进度、质量三个要素,推进直接炼铅项目各项工作。目前,直接炼铅项目进展顺利,总体按计划进行,项目累计完成投资6.1亿元。

在夯实科技基础工作方面,全年共下达并实施了40个技改项目,公司科研项目立项61项,重点项目正在按期推进。其中"搭配处理浸锌渣的直接炼铅关键技术与示范"、"铅锌冶炼渣浸没熔池熔炼清洁处理关键技术"项目已被列入国家863计划,今年组织和参与了4项国家标准、79项企业技术标准的制修订工作。10项专利获得授权。

新产品产业化取得实效。高纯金属量、成品靶材产销量、ITO粉平均月产量、硝酸银产销量均较上年有较大增长,且有一定盈利。

4、大力实施对标达标,三废减排成效突出。

公司依据《铅、锌工业污染物排放标准》对污染物实施了对标整改。全年,环保各项主要指标保持较好状态,环境污染事故为零。实现了二氧化硫排放量的削减。挥发窑烟气脱硫系统运行效果明显,全年产亚硫酸钠6000吨以上。废水零排放取得明显效果,全年工业废水处理达标后外排水总量控制在与去年同比减排8%。

5、努力推进管理创新,挖潜增效达到预期。

全年实施挖潜增效项目38个,全年挖潜增效1.38亿元以上。

通过开展黄金租赁、供应链融资,充分运用银行授信额度,减少资金占用,降低财务费用,保证了资金需求。

设备管理上通过完好率、主要设备可开动率指标管理,综合设备故障率同比降低0.5个百分点。

积极贯彻QHSE管理体系标准,质量和健康、安全环境管理体系更加有效运行。

通过进一步加强思想政治工作和企业文化建设,使职工队伍、公司生产经营保持稳定、有序。

(一)公司主营业务及其经营状况

1、主营业务分行业、分产品情况表

■

本年主营业务收入下降主要是由于产品平均销售价格的下降所致。

自营贸易收入较上年下降38.56%,主要是因为2011年有色金属市场巨幅波动,公司为了规避贸易风险,减少了自营贸易业务量。

报告期,公司实现主营业务毛利29,294.88万元,较上年减少41,469.17万元;主营业务利润率(以下简称营业利润率)为2.51%,较上年下降3.14个百分点。

锌产品营业利润率比上年下降3.58个百分点,主要是由于价差减少、市场加工费低迷、电价及煤焦价格上涨所致;铅产品营业利润率比上年下降3.54个百分点,主要是由于价差减少、煤焦价格上涨所致;稀贵产品营业利润率比上年下降4.83个百分点,主要是由于金和银成本上涨所致;硫酸营业利润率比上年增长6.87个百分点,主要是硫酸的销售价格上涨所致。

2、主营业务分地区情况

■

国内销售收入较上年下降4.66%,主要是产品价格的下降;出口销售收入较上年下降39.24%,主要是公司出口产品数量减少所致。

3、公司前五名销售客户销售金额合计15.22亿元;占公司销售收入的12.98%。

4、报告期内主要损益数据同比发生重大变化的主要有:

1) 归属于母公司所有者的净利润:本年-58,929.42万元,较上年减少60,680.34万元,下降3465.63%,下降的主要原因是营业利润较上年减少41,880.44万元,其中①本年铅锌产品价差缩小,减少毛利26,539.10万元;②煤焦、电力价格等不断上涨,增加了公司的成本支出15,646.86万元;③环保支出增加导致成本上升,2011年环保支出增加了3,800万元。

2) 营业税金及附加:本年265.34万元,较上年减少3,316.91万元,下降92.59%。主要原因是公司本期应缴流转税额减少,对应的城建税及教育费附加减少所致。

3)管理费用:本年34,696.94万元,较上年增加1,333.98万元,增长4.00%。增长的主要原因是修理费增加2,373.42万元,公司环保整改、脱硫设备维修及脱硫废水改造、厂房地面老化防腐、沸腾炉和挥发窑的维修及排污水改造维修等增加。

4) 财务费用:本年18,967.44万元,较上年增加564.76万元,增长3.07%。增长的主要原因是银行借款利率上升以及贷款规模扩大增加的利息支出。

5) 资产减值损失:本年发生资产减值损失31,350.31万元,较上年增加23,835.23万元,增长317.17%。其中:本年度发生存货跌价损失31,036.98万元,较上年增加23,785.29万元。主要是年末存货的可变现净值低于账面价值导致计提的跌价损失增加。

6) 投资收益:本年4,897.69万元,较上年增加3,694.51万元,增长307.06%,主要原因为本期套期保值投资收益增加3,218.51万元,可供出售金融资产投资收益增加476万元。

7) 营业外收入:本年2,029.43万元,较上年减少1,848.77万元,下降46.67%。主要原因为本期收到除计入递延收益外的政府补助较上期减少2,148.03万元。

8) 所得税费用:本年345.12万元,较上年减少461.56万元,下降57.22%。主要原因为:①当期所得税比上期减少1,210.42万元,母公司株洲冶炼集团股份有限公司本期亏损,减少当期所得税1,007.93万元,另外,子公司-上海金火炬金属有限责任公司和子公司-郴州火炬矿业有限责任公司当期所得税较上年明显减少造成;②递延所得税本期比上期增加748.86万元,因为上期存货跌价准备确认递延所得税造成。

(二)报告期末公司资产构成及财务情况

1、资产构成情况:

报告期末资产总额647,454.25万元,较上年下降3,974.20万元,下降0.61%。其中:流动资产304,229.33万元,较上年下降3.87%,下降的主要原因为预付账款较年初减少6,876.97万元;非流动资产343,224.92万元,较上年增长2.47%,增长的主要原因为在建工程较年初增加31,442.88万元(主要为直接炼铅项目)。

报告期末负债总额504,529.08万元,较上年增加69,123.59万元,增长15.88%。其中:流动负债415,853.45万元,较上年增长29.75%,;非流动负债88,675.62万元,较上年下降22.82%。流动负债和非流动负债的增减变动主要是公司调整长短期借款结构所致。

报告期末所有者权益142,925.18万元,其中:归属于母公司股东权益143,182.37万元,比上年减少72,637.97万元,下降33.66%。所有者权益中:股本52,745.79万元,资本公积99,995.98万元,盈余公积9,509.58万元,未分配利润-18,776.53万元,少数股东权益-257.19万元,其增减的主要原因为当期实现归属于母公司的净利润出现较大亏损,减少了未分配利润。

2、主要财务指标情况

报告期末,资产负债率77.93%,较年初66.84%上升了11.09个百分点;流动比率0.73,较年初0.99下降0.26;速动比率0.21,较年初0.30下降0.09。年末资产负债率较年初有较大幅度升高,主要是因为经营性亏损所致。

3、 报告期内资产发生重大变化的主要有:

1) 应收票据:年末金额37,067.34万元,同比增长641.42%。主要原因为期末质押票据余额为31,709.80万元,本期银行贴现利率上升,公司为了降低融资成本,将票据进行质押贷款。

2) 其他应收款:年末余额7,636.95万元,同比下降41.42%。主要原因是期初其他应收款中进口关税、增值税大幅减少,其中:黄浦老港海关本期减少其他应收款4,796.53万元,黄浦新港海关本期减少其他应收款2,157万元。

3) 可供出售金融资产:年末15,929万元,同比下降50.27%。原因为可供出售金融资产-西部矿业股票由期初18.84元/股跌至期末9.37元/股。

4) 在建工程:年末78,765.45万元,同比增长66.44%。主要是搭配锌浸出渣KIVCET直接炼铅项目增加 32,885.21 万元。

5) 短期借款:年末338,527.49万元,同比增长38.53%。主要原因为本期归还已到期的长期借款后,由于货币政策紧缩银行不再发放两年以上借款,公司主要融入的是一年内短期借款,以及补充流动资金,使得期末短期借款较年初增加。

6) 应付账款:年末35,589.90万元,同比增长46.26%。主要原因为孙公司-火炬锌业有限公司应付青岛碧翠峰实业有限公司货款增加应付账款6,059.46万元、应付青岛天骏资源控股有限公司货款增加应付账款2,522.74万元。

7) 应付职工薪酬:年末4,694.71万元,同比下降25.56%。主要原因为2010年度应付职工薪酬工资余额2,032.23万元本年已全部发放,期末应付职工薪酬工资无余额。

8) 应付利息:年末3,041.89万元,同比增长34.42%。主要原因为本期新增借款利率高于上期,并且有部分借款采取到期还本付息的计息方式,造成期末应付利息增长。

9)长期借款:年末70,656.95万元,同比下降26.96%。主要原因为公司提前归还长期借款所致。

(三)现金流量情况

本年度现金及现金等价物增加额为-20,086.26万元,其中:经营活动产生的现金流量净额-54,467.94万元,;投资活动产生的现金流量净额为-22,329.96万元;筹资活动产生的现金流量净额为56,841.38万元。

(四)主要子公司的经营情况

报告期主要子公司经营情况如下:

(1)湖南株冶火炬金属进出口有限公司,注册资本8000万元,报告期末资产总额98,375.84万元,实现营业收入294,448.59万元,实现利润总额-977.93万元。

(2)上海金火炬金属有限责任公司,注册资本150万元,报告期末资产总额3,609.43万元,实现营业收入127,008.52万元,实现利润总额72.06万元。

(3)佛山市南海金火炬有限责任公司,注册资本300万元,报告期末资产总额4,721.90万元,实现营业收入97,330.37万元,实现利润总额535.29万元。

(4)郴州火炬矿业有限责任公司,注册资本200万元,报告期末资产总额1,285.56万元,实现营业收入20,873.54万元,实现利润总额173.98万元。

(5)株洲冶炼集团科技开发有限责任公司,注册资本218万元,报告期末资产总额4,542万元,实现营业收入10,311.58万元,实现利润总额22.28万元。

(6)深圳市锃科合金有限公司,注册资本3,786.5 万元,报告期末资产总额7,011.95万元,实现营业收入55,206.57万元,实现利润总额69.10万元。

(7)北京金火炬科贸有限责任公司,注册资本500 万元,报告期末资产总额3,515.01万元,实现营业收入96,508.06万元,实现利润总额422.30万元。

(8)(香港)火炬金属有限公司,注册资本500 万港元,报告期末资产总额735.66万元。

三 2012年度生产经营计划

2012年,在宏观政策稳中求进的总基调下,国家将继续实施积极的财政政策和稳健的货币政策,预期我国经济将在政策刺激转向自主增长过程中保持平稳的态势。同时世界经济复苏乏力,经济形势总体严峻复杂,欧美债务危机影响进一步加深,金融及大宗商品市场仍然扑朔迷离。面对诸多不确定因素,2012年公司将加强市场运作,加快科技进步和管理创新,夯实节能减排措施,优化循环经济建设项目,大力实施“千百十万”挖潜增效项目,全力以赴扭亏增盈,确保企业持续健康发展。2012年计划完成铅锌总产量61万吨,实现销售收入150亿元。

为此,公司将采取的策略和行动包括:

1、 优化效益型生产,强化过程控制,实现安全高效稳定生产,按照“铅锌生产保规模,综合回收增效益”的思路,逐个改善铅锌工艺,减少有价金属的损失,提高铅锌产品的回收率,增加有价金属的综合回收,提高铅锌系统的原料适应能力和盈利能力;

2、 创新经营思路,完善盈利操作模式,努力实现价差控制目标,探索更优的营销激励模式,充分把握市场机遇,尽可能低成本采购和高价格销售,以达到理想的价差;

3、 发挥品牌优势,提升品牌升水,增强锌产品的盈利能力;

4、 构建综合价值评估体系,创新原料采购模式,解决原料瓶颈难题,有效地利用期货市场,降低经营风险;

5、 提高服务质量,扩大品牌影响力,进一步推进向生产服务型转变;抓好项目建设,加快技术进步,努力提升自主创新能力;

6、 高标准严要求,夯实节能减排措施,深化两型企业建设。

四 风险因素

(1)宏观政策风险。2012年,预计政府宏观调控以稳中求进为总基调,将继续实施稳健的货币政策,对房地产市场的调控也将延续,这些政策将影响到公司产品、原料、能源价格,给公司日常经营带来风险。公司管理层将加强对宏观政策的跟踪和研判,采取积极灵活的经营思路,减小宏观政策风险给公司带来的影响。

(2)市场和业务经营风险。公司目前是单一的冶炼企业,没有自有矿山,产品的销售也基本依赖下游企业,一旦出现断链,公司的原材料采购和产品销售将受到很大的影响,也将直接影响公司业绩。面对复杂的市场环境,公司将充分运用自身的资金和品牌优势,丰富的专业经验以及合理的产品结构,进一步加强品牌建设,强化物资采购和产品销售工作,进一步完善内控体制建设,提高企业核心竞争力。同时公司将加强经营管理,强化价格波动的前瞻性预测,充分利用多种金融工具套期保值,规避市场价格波动的风险。

(3)资金和财务风险。公司的业务增长、技术改造以及期货套期保值等均需要有大量的资金投入,2011年公司业绩不佳,以及2012年国家继续宏观调控控制通胀将对公司的外部资金筹措产生重大影响,公司面临较大的资金风险。为此,公司一方面将通过加大销售力度,及时回笼资金,另一方面将进一步扩展融资渠道,创新融资模式,提高直接和间接融资能力,为公司的稳定发展提供资金支持。

(4)环保风险。公司生产过程中产生的废气废水等污染物的排放虽经处理后已达到国家和地方的排放标准,但随着国家对有色金属冶炼行业环保要求的不断提高,环保标准越来越严格,将仍存在一定的环保风险。公司对此将继续加大环保投入,持续改进生产工艺,推行清洁生产,实现生产环境的持续改进。

(5)不可抗力风险。自然灾害等不可抗力因素可能影响公司生产经营的正常进行。

5.2 主营业务分行业、产品情况表

请见前述5.1

5.3 报告期内利润构成、主营业务及其结构、主营业务盈利能力较前一报告期发生重大变化的原因说明

请见前述5.1

§6 财务报告

6.1 本报告期无会计政策、会计估计的变更

6.2 本报告期无前期会计差错更正

| 未出席董事姓名 | 未出席董事职务 | 未出席董事的说明 | 被委托人姓名 |

| 黄湘平 | 独立董事 | 其他公务 | 赵翠青 |

| 蒋建湘 | 独立董事 | 其他公务 | 谢青 |

| 陈志新 | 董事 | 其他公务 | 陈辉 |

| 股票简称 | 株冶集团 |

| 股票代码 | 600961 |

| 上市交易所 | 上海证券交易所 |

| 董事会秘书 | 证券事务代表 | |

| 姓名 | 刘伟清 | 李挥斥 |

| 联系地址 | 湖南省株洲市石峰区清水塘 | 湖南省株洲市石峰区清水塘 |

| 电话 | 0731-28392172 | 0731-28392172 |

| 传真 | 0731-28390145 | 0731-28390145 |

| 电子信箱 | 600961@secure.sse.com.cn | 600961@secure.sse.com.cn |

| 2011年 | 2010年 | 本年比上年增减(%) | 2009年 | |

| 营业总收入 | 11,722,697,829.11 | 12,617,943,889.60 | -7.10 | 11,809,001,951.63 |

| 营业利润 | -607,857,403.64 | -11,112,369.85 | 不适用 | 72,314,963.29 |

| 利润总额 | -588,904,102.72 | 26,136,596.89 | -2,353.18 | 85,523,924.20 |

| 归属于上市公司股东的净利润 | -589,294,230.32 | 17,509,223.50 | -3,465.62 | 70,076,164.93 |

| 归属于上市公司股东的扣除非经常性损益的净利润 | -652,986,545.67 | -26,287,924.79 | 不适用 | 87,106,307.52 |

| 经营活动产生的现金流量净额 | -544,679,354.42 | 310,613,712.04 | -275.36 | -910,218,742.80 |

| 2011年末 | 2010年末 | 本年末比上年末增减(%) | 2009年末 | |

| 资产总额 | 6,474,542,546.31 | 6,514,284,531.55 | -0.61 | 6,374,770,393.48 |

| 负债总额 | 5,045,290,771.47 | 4,354,054,861.94 | 15.88 | 4,213,109,382.17 |

| 归属于上市公司股东的所有者权益 | 1,431,823,721.14 | 2,158,203,418.14 | -33.66 | 2,159,777,077.53 |

| 总股本 | 527,457,914.00 | 527,457,914.00 | 0 | 527,457,914.00 |

| 2011年 | 2010年 | 本年比上年增减(%) | 2009年 | |

| 基本每股收益(元/股) | -1.12 | 0.03 | -3,833.33 | 0.133 |

| 稀释每股收益(元/股) | -1.12 | 0.03 | -3,833.33 | 0.133 |

| 用最新股本计算的每股收益(元/股) | 不适用 | 不适用 | 不适用 | 不适用 |

| 扣除非经常性损益后的基本每股收益(元/股) | -1.24 | -0.05 | 不适用 | 0.165 |

| 加权平均净资产收益率(%) | -32.83 | 0.81 | 减少33.64个百分点 | 3.40 |

| 扣除非经常性损益后的加权平均净资产收益率(%) | -36.38 | -1.22 | 减少35.16个百分点 | 14.22 |

| 每股经营活动产生的现金流量净额(元/股) | -1.03 | 0.59 | -274.58 | -1.726 |

| 2011年末 | 2010年末 | 本年末比上年末增减(%) | 2009年末 | |

| 归属于上市公司股东的每股净资产(元/股) | 2.71 | 4.09 | -33.74 | 4.1 |

| 资产负债率(%) | 77.93 | 66.84 | 增加11.09个百分点 | 66.09 |

| 非经常性损益项目 | 2011年金额 | 2010年金额 | 2009年金额 |

| 非流动资产处置损益 | 533,053.03 | 191,574.15 | -383,250.92 |

| 除同公司正常经营业务相关的有效套期保值业务外,持有交易性金融资产、交易性金融负债产生的公允价值变动损益,以及处置交易性金融资产、交易性金融负债和可供出售金融资产取得的投资收益 | 44,836,095.58 | 10,280,318.22 | -30,187,343.54 |

| 除上述各项之外的其他营业外收入和支出 | 18,420,247.89 | 37,057,392.59 | 13,592,211.83 |

| 少数股东权益影响额 | 58.34 | 124.47 | |

| 所得税影响额 | -97,139.49 | -3,732,261.14 | -51,759.96 |

| 合计 | 63,692,315.35 | 43,797,148.29 | -17,030,142.59 |

| 2011年末股东总数 | 77,550户 | 本年度报告公布日前一个月末股东总数 | 76,572户 | |||

| 前10名股东持股情况 | ||||||

| 股东名称 | 股东性质 | 持股比例(%) | 持股总数 | 持有有限售条件股份数量 | 质押或冻结的股份数量 | |

| 株洲冶炼集团有限责任公司 | 国有法人 | 44.49 | 234,647,171 | 234,647,171 | 无 | |

| 湖南有色金属股份有限公司 | 国有法人 | 3.28 | 17,282,769 | 17,282,769 | 无 | |

| 湖南经济技术投资担保公司 | 国有法人 | 3.26 | 17,200,401 | 17,200,401 | 无 | |

| 鞍钢股份有限公司 | 国有法人 | 1.90 | 10,000,000 | 0 | 无 | |

| 株洲市国有资产投资控股集团有限公司 | 国有法人 | 0.76 | 4,020,976 | 0 | 无 | |

| 江西铜业集团七宝山矿业有限公司 | 国有法人 | 0.59 | 3,092,433 | 0 | 无 | |

| 苏州市小茅山铜铅锌矿 | 国有法人 | 0.38 | 2,028,260 | 0 | 无 | |

| 中融国际信托有限公司-融新245号 | 未知 | 0.38 | 1,993,000 | 0 | 无 | |

| 中融国际信托有限公司-08融新53号 | 未知 | 0.35 | 1,843,206 | 0 | 无 | |

| 四川会理铅锌股份有限公司 | 国有法人 | 0.29 | 1,539,901 | 0 | 无 | |

| 前10名无限售条件股东持股情况 | ||||||

| 股东名称 | 持有无限售条件股份数量 | 股份种类 | ||||

| 鞍钢股份有限公司 | 10,000,000 | 人民币普通股 | ||||

| 株洲市国有资产投资控股集团有限公司 | 4,020,976 | 人民币普通股 | ||||

| 江西铜业集团七宝山矿业有限公司 | 3,092,433 | 人民币普通股 | ||||

| 苏州市小茅山铜铅锌矿 | 2,028,260 | 人民币普通股 | ||||

| 中融国际信托有限公司-融新245号 | 1,993,000 | 人民币普通股 | ||||

| 中融国际信托有限公司-08融新53号 | 1,843,206 | 人民币普通股 | ||||

| 四川会理铅锌股份有限公司 | 1,539,901 | 人民币普通股 | ||||

| 赵小敏 | 1,193,551 | 人民币普通股 | ||||

| 周军 | 1,084,325 | 人民币普通股 | ||||

| 赵小萍 | 928,129 | 人民币普通股 | ||||

| 分行业或分产品 | 营业收入 | 营业成本 | 营业利润率(%) | 营业收入比上年同期增减(%) | 营业成本比上年同期增减(%) | 营业利润率比上年同期增减(%) |

| 分行业 | ||||||

| 工业 | 11,656,234,568.40 | 11,363,285,809.04 | 2.51 | -7.01 | -3.93 | -3.07 |

| 分产品 | ||||||

| 锌产品 | 7,749,950,302.69 | 7,878,442,820.58 | -1.66 | -1.47 | 2.13 | -3.58 |

| 铅产品 | 1,161,598,772.07 | 1,155,796,564.52 | 0.50 | -18.41 | -15.40 | -3.54 |

| 稀贵产品 | 1,254,556,379.17 | 940,420,181.51 | 25.04 | -12.54 | -6.52 | -4.83 |

| 硫酸 | 143,367,866.82 | 88,599,084.91 | 38.20 | 29.11 | 16.19 | 6.87 |

| 其他 | 375,894,831.73 | 330,434,160.36 | 12.09 | 212.05 | 337.29 | -25.18 |

| 自营贸易 | 970,866,415.92 | 969,592,997.16 | 0.13 | -38.56 | -38.99 | 0.69 |

| 地区 | 营业收入 | 营业收入比上年增减(%) |

| 国内销售 | 11,138,585,250.23 | -4.66 |

| 出口销售 | 517,649,318.17 | -39.24 |