|

股票简称:明星电缆 股票代码:603333

特别提示

本公司股票将在上海证券交易所上市。相关统计显示,2009 年至 2011年,日均持有市值10 万元以下的中小投资者,在沪市新股上市 10 个交易日内买入的,亏损账户数过半,尤其是在上市首日因盘中价格涨幅过大被临时停牌的新股交易中,股价大幅拉升阶段追高买入的,亏损账户数超过 90%。本公司提醒投资者应充分了解股票市场风险及本公司披露的风险因素,在新股上市初期切忌盲目跟风“炒新”,应当审慎决策、理性投资。

第一节 重要声明与提示

四川明星电缆股份有限公司(以下简称“明星电缆”、“本公司”或“发行人”)及全体董事、监事、高级管理人员保证上市公告书的真实性、准确性、完整性,承诺上市公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

上海证券交易所、其他政府机关对本公司股票上市及有关事项的意见,均不表明对本公司的任何保证。

本公司提醒广大投资者注意,凡本上市公告书未涉及的有关内容,请投资者查阅刊载于上海证券交易所网站(http://www.sse.com.cn)的本公司招股说明书全文。

本公司董事、监事和高级管理人员承诺将严格遵守《中华人民共和国公司法》、《中华人民共和国证券法》和《上海证券交易所股票上市规则》等有关法律、法规关于公司董事、监事和高级管理人员持股及锁定的有关规定。

如无特别说明,本上市公告书中的简称或名词的释义与本公司首次公开发行股票招股说明书中的相同。

本上市公告书数值通常保留至小数点后2 位,若出现分项值与加总数不一致的情况,差异均为四舍五入造成。

第二节 股票上市情况

一、本上市公告书系根据《中华人民共和国公司法》、《中华人民共和国证券法》和《上海证券交易所股票上市规则》等有关法律法规规定,并按照上海证券交易所《股票上市公告书内容与格式指引》编制而成,旨在向投资者提供有关本公司首次公开发行股票(A股)上市的基本情况。

二、本公司首次公开发行A股(以下简称“本次发行”)经中国证券监督管理委员会证监许可字[2012]400号文批准。本次发行采用网下向询价对象询价配售、网上资金申购发行相结合的方式。

三、本公司A股股票上市经上海证券交易所上证发字[2012]13号文批准。

本公司发行的A股股票在上海证券交易所上市,证券简称“明星电缆”,证券代码“603333”;其中本次发行中网上资金申购发行的6,937万股股票将于2012年5月7日起上市交易。

四、本次上市相关信息

1、上市地点:上海证券交易所

2、上市时间:2012年5月7日

3、股票简称:明星电缆

4、股票代码:603333

5、本次发行完成后总股本:34,667万股

6、本次A股公开发行的股份数:8,667万股

7、本次发行前股东所持股份的流通限制及期限以及股东对所持股份自愿锁定的承诺

(1)公司控股股东(实际控制人)李广元先生承诺:自明星电缆股票上市之日起36个月内,不转让或者委托他人管理本人直接和间接持有的明星电缆公开发行股票前已发行的股份,也不由明星电缆回购该部分股份;上述期限届满后,在本人担任明星电缆董事期间,每年转让的股份数不超过本人持有的明星电缆股份总数的25%;离职后6个月内不转让本人持有的明星电缆股份。

(2)担任公司董事、监事、高级管理人员的股东沈卢东先生、盛业武先生、何玉英女士、杨萍女士、姜向东先生、杨德鑫先生、周逢树先生和黄成龙先生承诺:自明星电缆股票上市之日起12个月内,不转让或者委托他人管理本人直接和间接持有的明星电缆股份,也不由明星电缆回购该部分股份;上述期限届满后,在本人担任明星电缆董事、监事、高级管理人员期间,每年转让的股份数不超过本人持有的明星电缆股份总数的25%;离职后6个月内不转让本人持有的明星电缆股份。

(3)公司股东苏州九鼎、上海九鼎、西藏轩辕、马边电力、河北中兴和四川德胜承诺:如自本企业完成对明星电缆投资之日起12个月内明星电缆实现在A股市场公开发行并上市,则本企业自明星电缆股票上市之日起36个月内,不转让或者委托他人管理其直接或者间接持有的明星电缆公开发行股票前已发行的股份,也不由明星电缆回购该部分股份。如自本企业完成对明星电缆投资之日起12个月之后明星电缆实现在A股市场公开发行并上市,则本企业自明星电缆股票上市之日起12个月内,不转让或者委托他人管理其直接或者间接持有的明星电缆公开发行股票前已发行的股份,也不由明星电缆回购该部分股份。

(4)公司其他股东承诺:自明星电缆股票上市之日起12个月内,不转让或者委托他人管理本人直接和间接持有的明星电缆公开发行股票前已发行的股份,也不由明星电缆回购该部分股份。

8、本次上市股份的其他锁定安排

本次发行中网下向配售对象配售的1,730万股股份自本次网上资金申购发行的股票在上海证券交易所上市交易之日起锁定3个月。

9、本次上市的无流通限制及锁定安排的股份

本次发行中网上资金申购发行的6,937万股股份无流通限制,自2012年5月7日起上市交易。

10、股票登记机构:中国证券登记结算有限责任公司上海分公司

11、上市保荐机构:国元证券股份有限公司

第三节 发行人、股东和实际控制人情况

一、发行人基本情况

1、基本情况

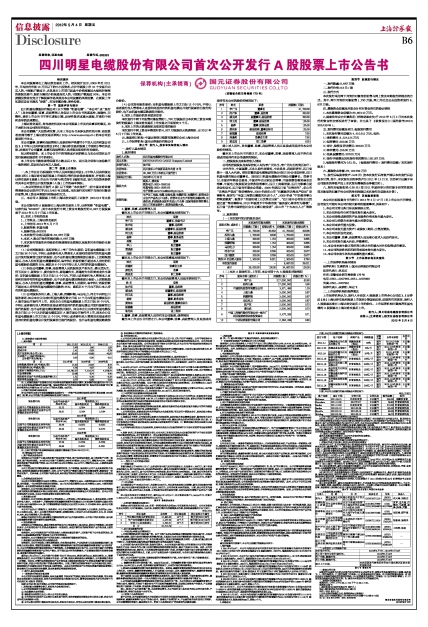

| 发行人名称: | 四川明星电缆股份有限公司 |

| 英文名称: | SICHUAN STAR CABLE Company Limited |

| 法定代表人: | 沈卢东 |

| 注册地址: | 四川省乐山市高新区迎宾大道18号 |

| 注册资本: | 26,000万元(本次公开发行前) |

| 发起设立日期: | 2008年8月28日 |

| 联系方式 | 传真号码:0833-2595155 电子信箱:securities@mxdlgroup.cn |

| 经营范围: | 生产加工电线、电缆、加热电器;电缆桥架、电缆附件;经营本企业自产产品的出口业务;经营本企业生产所需的原辅材料,仪器仪表,机械设备及配件的进出口业务(国家限制经营和禁止进出口的商品除外);收购包装物木材。 |

2、董事、监事、高级管理人员

截至本上市公告书刊登之日,本公司董事基本情况如下:

| 姓名 | 职务 |

| 李广元 | 董事长、党委书记 |

| 沈卢东 | 董事、总经理 |

| 盛业武 | 副董事长、副总经理 |

| 何玉英 | 董事、副总经理 |

| 杨萍 | 董事、财务总监 |

| 吴敏 | 董事 |

| 李山 | 独立董事 |

| 曹晓珑 | 独立董事 |

| 冯建 | 独立董事 |

截至本上市公告书刊登之日,本公司监事基本情况如下:

| 姓名 | 职务 |

| 周逢树 | 监事会主席 |

| 唐治英 | 监事 |

| 黄成龙 | 职工监事 |

截至本上市公告书刊登之日,本公司高级管理人员基本情况如下:

| 姓 名 | 职务 |

| 沈卢东 | 董事、总经理 |

| 盛业武 | 副董事长、副总经理 |

| 何玉英 | 董事、副总经理 |

| 杨萍 | 董事、财务总监 |

| 姜向东 | 副总经理、董事会秘书 |

| 杨德鑫 | 副总经理 |

| 陈光高 | 总工程师 |

3、董事、监事、高级管理人员持有本公司股票、债券情况

截至本上市公告书刊登之日,本公司董事、监事、高级管理人员直接或间接持有本公司的股份的情况如下:

| 序号 | 姓名 | 职务 | 持股数(万股) |

| 1 | 李广元 | 董事长 | 21,700.00 |

| 2 | 沈卢东 | 董事、总经理 | 250.00 |

| 3 | 盛业武 | 副董事长、副总经理 | 250.00 |

| 4 | 何玉英 | 董事、副总经理 | 125.00 |

| 5 | 杨萍 | 董事、财务总监 | 125.00 |

| 6 | 姜向东 | 副总经理、董事会秘书 | 125.00 |

| 7 | 杨德鑫 | 副总经理 | 7.50 |

| 8 | 周逢树 | 监事会主席 | 7.50 |

| 9 | 黄成龙 | 职工监事 | 6.25 |

除上述人员外,其他董事、监事、高级管理人员无直接或间接持有本公司股份的情况。

截至本上市公告书刊登之日,本公司董事、监事、高级管理人员不存在直接或间接持有本公司债券的情况。

二、控股股东及实际控制人情况

公司的控股股东及实际控制人均为李广元先生,李广元先生的简历如下:

1975年生,中国国籍,无永久境外居留权,中共党员,高级经济师,四川省第十一届人大代表。曾任安徽华星电缆集团有限公司四川分公司总经理、四川明星电缆有限公司董事长,现任四川明星电缆股份有限公司董事长、党委书记、全国青年联合会委员、中国青年企业家协会理事、中国检察官教育基金会理事、中国电力发展促进会常务副理事长、四川工商联常委、四川光彩事业促进会副会长、四川省青年联合会常委。2006年获四川省“优秀青年”、乐山市“优秀共产党员”等荣誉称号,2008年获乐山市“抗震救灾优秀共产党员”荣誉称号,被评为“全国工商联抗震救灾先进个人”,2009年获“中华慈善事业特殊贡献奖”,被授予“全国机械工业优秀企业家”、“四川省非公有制企业党建之星”等荣誉称号,2010年被授予中华慈善奖“最具爱心慈善行为楷模”、四川省“优秀中国特色社会主义事业建设者”、乐山市“十大杰出人才”等称号。

三、股东情况

(一)本次发行前后的股本变化

| 股东名称(或姓名) | 本次发行前股本结构 | 本次发行后股本结构 | ||

| 持股数(万股) | 持股比例 % | 持股数(万股) | 持股比例 % | |

| 李广元 | 21,700.00 | 83.462 | 21,700.00 | 62.596 |

| 苏州九鼎 | 1,700.00 | 6.538 | 1,700.00 | 4.904 |

| 上海九鼎 | 300.00 | 1.154 | 300.00 | 0.865 |

| 西藏轩辕 | 300.00 | 1.154 | 300.00 | 0.865 |

| 马边电力 | 300.00 | 1.154 | 300.00 | 0.865 |

| 河北中兴 | 200.00 | 0.769 | 200.00 | 0.577 |

| 四川德胜 | 200.00 | 0.769 | 200.00 | 0.577 |

| 其他24名自然人股东 | 1,300.00 | 5.001 | 1,300.00 | 3.750 |

| 本次发行股份 | - | - | 8,667.00 | 25.001 |

| 合计 | 26,000.00 | 100.00 | 34,667.00 | 100.00 |

(二)本次A股发行后、上市前,本公司前十大A股股东持股情况

| 序号 | 股东名称(或姓名) | 持股数(股) | 持股比例(%) |

| 1 | 李广元 | 217,000,000 | 62.60 |

| 2 | 苏州九鼎 | 17,000,000 | 4.90 |

| 3 | 中诚信托投资有限责任公司 | 3,571,486 | 1.03 |

| 4 | 上海九鼎 | 3,000,000 | 0.87 |

| 5 | 西藏轩辕 | 3,000,000 | 0.87 |

| 6 | 马边电力 | 3,000,000 | 0.87 |

| 7 | 沈卢东 | 2,500,000 | 0.72 |

| 8 | 盛业武 | 2,500,000 | 0.72 |

| 9 | 中国工商银行股份有限公司—南方广利回报债券型证券投资基金 | 2,477,326 | 0.71 |

| 10 | 中原证券股份有限公司 | 2,064,439 | 0.60 |

第四节 股票发行情况

一、发行数量:8,667万股

二、发行价格:9.3元/股

三、发行方式

本次发行采用网下向询价对象询价配售与网上资金申购发行相结合的方式。其中,网下向询价对象配售1,730万股,网上向社会公众投资者发行6,937万股。

四、募集资金总额及注册会计师对资金到位的验证情况

1、本次募集资金总额为80,603.10万元。

2、国富浩华会计师事务所(特殊普通合伙)于2012年5月2日对本次发行的资金到位情况进行了审验,并出具了《验资报告》(国浩验字[2012]302A39号)。

五、发行费用总额及项目、每股发行费用

1、本次发行费用总额为4,410.311万元,包括:

1)承销费用:3,224.124万元

2)保荐费用:200.00万元

3)审计、验资及评估费用:394.00万元

4)律师费用:155.00万元

5)信息披露费用:307.00万元

6)发行手续费及其他发行相关费用:130.187万元

2、每股发行费用为0.51元。(每股发行费用=发行费用总额/本次发行股本)

六、募集资金净额:76,192.789万元

七、发行后每股净资产:4.28元(按本次发行后净资产除以本次发行后总股本计算,其中,本次发行后的净资产为2011年12月31日经审计归属于母公司股东的净资产加上本次发行募集资金净额之和)。

八、发行后每股收益:0.38元(按2011年度经审计的扣除非经常性损益前后孰低的归属于母公司的净利润除以本次发行后总股本计算)。

第五节 其他重要事项

本公司在招股意向书刊登日(2012年4月17日)至上市公告书刊登前,没有发生可能对本公司有较大影响的重要事项,具体如下:

1、本公司主营业务目标进展情况正常。

2、本公司所处行业和市场未发生重大变化。

3、本公司接受或提供的产品及服务价格未发生重大变化。

4、本公司与关联方未发生重大关联交易。

5、本公司未进行重大投资。

6、本公司未发生重大资产(或股权)购买、出售及置换。

7、本公司住所没有变更。

8、本公司董事、监事、高级管理人员及核心技术人员没有变化。

9、本公司未发生重大诉讼、仲裁事项。

10、本公司未发生除正常经营业务之外的重大对外担保等或有事项。

11、本公司的财务状况和经营成果未发生重大变化。

12、本公司未发生其他应披露的重大事项。

第六节 上市保荐机构及其意见

一、上市保荐机构基本情况

保荐机构(主承销商):国元证券股份有限公司

法定代表人:凤良志

住所:安徽省合肥市寿春路179号

电话:0551-2207365、0551-2207998

传真:0551-2207991

保荐代表人:袁晓明、车达飞

二、上市保荐机构的推荐意见

上市保荐机构认为,发行人申请其A股股票上市符合《公司法》、《证券法》及《上海证券交易所股票上市规则》等国家法律、法规的有关规定,发行人A股股票具备在上海证券交易所上市的条件。上市保荐机构同意推荐明星电缆的A股股票在上海证券交易所上市。

发行人:四川明星电缆股份有限公司

保荐人(主承销商):国元证券股份有限公司

2012年5月4日

保荐机构(主承销商)

(安徽省合肥市寿春路179号)