|

幻想,可以天马行空没有边际。而年轻,正是一场精彩刺激的电影。

对于刚刚走过14周岁的基金行业而言,颇受争议的年轻一代基金经理有难以回避的生涩,更有常被质疑的高流动率。正处青春期的行业能容下这些年轻的“战士”吗?失去了一代宗师明星光环的基金行业还能延续生命力吗?

答案是肯定的。年轻的精彩与幻想必将不会被一时的痛楚抹去。基金经理“被年轻化”的尴尬也终将在行业与他们的共同成长中渐渐淡去。

⊙本报记者 涂艳

他们越来越“年轻”

在资产管理行业迅速膨胀的时代,基金经理俨然成了稀缺品,年轻的80后基金经理被推上历史舞台,而更深层次的“年轻”在于,约四分之一的基金经理从业不满一年。行业人才稀缺与流动性偏高的呐喊背后,竟有如下一系列令人惊讶的真实数字。

上海证券基金研究中心代宏坤博士所做的一项专题报告显示,以公布年龄的222位基金经理的统计表明,基金经理的平均年龄为38.2岁,“60后”占比为14.4%,“70后”基金经理占比为77.03%,“80后”基金经理占比为8.56%。

而目前在职的727名基金经理,平均的从业年限(累积担任基金经理的时间)仅为2.74年,约四分之一的基金经理从业年限不满一年。

具体看来,最长的从业年限为13.25年,而从业不满一年的人数为191人,占比高达26.27%;一年以上三年以内的为149人,占比为20.50%;三年以上五年以内的为261人,占比为35.90%;而从业五年以上的为126人,占比仅为17.33%。

在行业人才紧缺的背景下,老牌基金经理不断流失,新人被迫加速上位已成常态。近20位出生于80年代的年轻人承担着几百亿资产的管理,短暂的资本市场投资经历让他们不时成为舆论质疑的对象。

相比之下,除了刚刚离职的王亚伟外,目前国内最资深的基金经理更是所剩无几。据本报统计,连续担当基金经理年限超过10年的目前仍剩4位,他们分别是汇丰晋信林彤彤,华安基金尚志民,易方达基金陈志民和长盛基金王宁。

然而,除了略显浅薄的投资从业经历外,国内基金经理的任职时间也普遍偏低。代宏坤博士介绍,基金经理任职年限(管理当前基金的时间)平均约为1.63年。具体来看,管理当前基金的时间不足1年的基金经理人数为315人,占比竟高达43%;1到3年的基金经理人数为300人,占比达41%;管理当前基金在3年以上的人数为112人,占比仅为16%。

而也有统计表明,截至2012年5月中旬,最近一年公募基金行业共计发生基金经理变动超过230次,与2011年和2010年同期相比,变动的频次进一步呈放大趋势。

而就在近日,证监会对于基金经理偏年轻化,甚至是出现“菜鸟”基金经理的现象也颇为重视。相关负责人表示,由于我国基金业发展时间较短,市场还比较年轻,有其特殊的因素,因此出现基金经理偏年轻化目前难以避免,但将来在制度设计方面可能会做一些新的考虑,如可能会允许让有一定经验的基金经理多管理几只基金。

背后的无奈

有人说,基金经理是拿钱与时间培养出来的,二者缺一不可。在行业的高速扩容与新基金长期以来火速上线的倒逼下,基金公司尤其是中小基金公司能够胜任投资的优秀人才缺口庞大。如果算上券商、私募与基金公司专户、养老金部门的“挖角”,关于公募基金经理“被年轻化”的话题就不显得如此突兀。

据统计,截至2011年底,国内基金数量已达914只,而在近5个月中基金总数量近乎突破千只大关。在基金多通道审批放开后,基金公司在市场弱势下没有停下加快产品布局的脚步,去年新基金年度发行数量首次突破200只,创下历年新高。

“对于一家负责任的公司而言,培养一个基金经理花费的时间不下4、5年,财力投入更是无法估量。而对于别人来挖角,我也确实非常痛苦。”资产管理规模排名前三位的某家大型基金公司总经理面对记者时坦言。在基金发行数屡屡冲破新高的背后,竟是基金公司人才储备的声声叹息与阵阵焦虑。

同时,在基金公司内部,专户取消资产管理规模200亿的门槛,也成了公募人才竞争的重要战场。然而有趣的是,由于近两年很多公司专户业务进展并不顺利,新产品发行艰难,部分专户投资经理也开始回流公募业务。而业内分析师认为,除了一部分是基金公司出于公司发展布局的考虑,也有部分是专户经理主动选择回流做公募。

“据了解,在新发基金中,至少有一半公司是不会动用新人的,多以一拖二、一拖三暂时解决基金经理缺口。而在本来就难发基金的档期,用老人的风险远小于新人,至少他们有参考业绩。”一位北京基金公司市场部总监认为。

然而,基金行业人才储备不仅仅遇到的是内部的考验,随着“大理财”的盛行,包括券商资管、银行理财、信托与私募等其他机构的人力竞争也颇为激烈。

“伴随保险管理资产突破6万亿大关,保监会对中小险企筹建资产管理公司放行,一批保险资产管理公司低调开业或获批筹建,对投资人才求贤若渴。而新成立的保险资产管理公司的管理层与投研人员,大都来自基金公司。”代宏坤表示。

而2010年下半年,券商资管当时正掀起了一场从基金公司挖角的高潮。当时,南方基金三位明星基金经理苏彦祝、付罗龙和万晓西一同加盟第一创业,而当时第一创业创金资产更是定下了3年资产管理规模达百亿的宏伟目标。

业内人士分析,因券商资管盈利模式好,已经日渐被证券公司视为新的利润增长点。而基金行业对基金经理的管制却从未放松,两者叠加,使得一些有着丰富投资经验的老基金经理们萌生了离开的念头,券商资管的出现只是进一步强化了他们离去的决心。

而面对行业中基金经理较高的流动性,业内人士分析与基金公司内部调整也不无关系。今年,包括华夏基金和招商基金在内的多家基金公司都曾出现连续发布基金经理变更公告的稀罕事。而这些与投研体系的优化、基金经理考核优胜劣汰及公司战略布局都有着不小的联系。

部分在职80后基金经理一览

| 姓名 | 任职公司及执掌基金 |

| 成胜 | 银河行业优选基金 |

| 李晓铭 | 富国天源、富国低碳环保基金经理 |

| 邹昱 | 万家添利基金经理 |

| 倪明 | 银华核心价值优选基金经理 |

| 皮敏 | 博时平衡配置、博时宏观回报债券经基金经理 |

| 齐东超 | 汇添富成长焦点、汇添富民营活力基金经理 |

| 宋昆 | 易方达科讯基金经理 |

| 王丹丹 | 东方货币基金经理 |

| 张矛 | 银河收益基金经理 |

| 张胜记 | 易方达沪深300基金经理 |

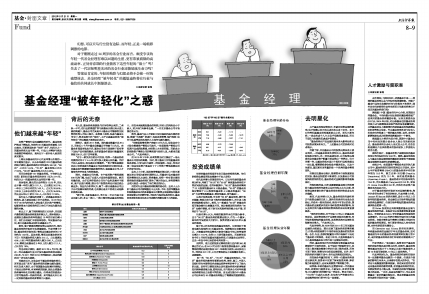

| 基金公司 | 基金经理平均任职时间(年) | 总资产规模 排名 |

| 太平洋投资管理 (PIMCO) | 15.3 | 4 |

| 富兰克林·坦伯顿 (Franklin Templeton) | 13.1 | 5 |

| 美洲基金 (American Funds) | 10.6 | 2 |

| 先锋基金 (Vanguard) | 9.3 | 1 |

| 普信 (T. Rowe Price) | 9.0 | 6 |

| 贝莱德 (BlackRock) | 7.8 | 10 |

| 哥伦比亚 (Columbia) | 7.3 | 7 |

| 富达 (Fidelity Investments) | 6.4 | 3 |

| 奥本海默基金 (OppenheimerFunds) | 5.8 | 8 |

| DFA基金(DFA) | 4.3 | 9 |

“80后”和“60后”操作业绩对比

| 最近3个月(%) | 最近6个月(%) | 最近1年(%) | 最近2年(%) |

| 80后 | 6.31 | -5.22 | -11.15 | - 股票型 | 60后 7.05 -5.36 -15.66 -14.70|

| 混合型 | 80后 | 4.98 | -3.70 | -12.59 | - 60后 6.01 -4.21 -13.57 -6.42 平均 | 6.10 -4.81 -13.60 -8.72

数据来源:上海证券基金评价研究中心 wind 数据截止日:2012-4-30

投资成绩单

年轻的基金经理是否有自己稳定的投资风格,他们的投资业绩是否犹如想象中不如人意呢?

在代宏坤博士的调查研究中,以公布年龄的基金经理为样本,考察了“60后”和“80后”两组基金经理在不同时间段的业绩。在样本数据中,“60后”基金经理管理了22只股票型基金和6只混合基金,“80后”的基金经理仅管理了8只股票型基金和4只混合型基金(“80后”大多管理指数基金、债券型基金、货币基金)。

从统计结果来看,年长的“60后”基金经理,操作相对稳健,表现为在市场下跌的时候跌幅较小,而市场上涨的时候涨幅也稍小。然而,与一般感觉“80后”的基金经理可能会操作比较激进不同,统计数据说明年轻的“80后”也操作谨慎,在下跌市时风险控制的能力也不错,甚至好于“60后”。

但是代博士认为,考察的数据样本仅作部分参考,由于“80后”基金经理的数据还较少,作为一个整体,结论的可信度会大打折扣,投资者更应该关注单只基金的表现。

除了列入样本的权益类基金经理外,记者找到了表现也颇为抢眼的80后基金经理。根据银河证券数据显示,万家基金的邹昱管理万家货币基金今年以来净值增长率为1.7127%,位列51只货币基金首位。而虽然邹昱在今年3月卸任该基金的基金经理,但该基金过去两年、过去一年及今年以来的排名均列第一。

而同样,易方达的张胜记管理的易方达沪深300规模近百亿元;在64只可比的二级普通债券基金中,皮敏管理的博时宏观回报在2011年取得正收益,成功挤进三甲。同样在2011年,王丹丹管理的东方金账簿排名第5,成绩斐然。

和一些“60后”、“70后”的基金经理相比,“80后”基金经理的教育背景更加优秀,清华、复旦、中国人民银行研究生部等知名金融业培养学府的学子占了较大的比重。这些可以侧面反映出这些基金经理对新事物新知识理解接受能力强,聪明灵活。而与很多公司对年轻基金经理敬而远之态度不同的是,这也成为部分中小基金公司近年来为80后基金经理抛出了橄榄枝的重要原因。

去明星化

关于基金经理投资经历、年龄对投资业绩的影响,似乎很难以用正相关或负相关来下定论。在王亚伟等明星基金经理逐渐淡出之后,面孔日渐年轻,一战成名或个人主义似乎很难再度雄起,而关于团队与制度的思虑或许得更多。

“基金经理对产品业绩究竟有多大影响也和公司投资决策体系有关。”上述基金公司总经理对记者表示。

而据了解,目前基金公司的投资决策体系主要有两种,一种是基金经理负责制为主,基金经理的权限相对较大;另一种则是团队制,公司投资决策委员会在基金资产配置方面会做出一些界定。但不论哪一种,当基金经理对某只个股和行业投资超过一定比重,都需要投委会批准并阐述理由。从这个角度说,基民更应该考量的是一个优秀的基金管理团队。

而富安达基金也表示,随着资本市场制度建设的完备、基金业制度的不断规范、以及基金公司经营风险控制的优化,基金经理对业绩的影响将逐渐弱化。

而很明显的是,近年来屡屡被基金踩中的地雷股与基金经理的年龄和从业时间似无太大关联,将投资业绩多数归咎于基金经理年轻的资质或也有失偏颇。

然而,代宏坤博士认为,基金经理的年龄和经历与投资业绩的关系上,国外的各类研究也是众说纷纭,并没有一致性的结论,然而不可否认的是,国内基金的业绩更多的受市场和投资风格的影响,而从业经历则与基金经理投资风格的形成有着直接联系。

“国外研究表明,对于任职10年以上的基金经理来说,其投资风格对于业绩和风险没有影响,而任职年限较短的基金经理,其投资风格对业绩和风险影响非常大。”代宏坤认为。

代宏坤举例,在2009年到2011年三年间基金业绩的大幅波动,部分反映了基金经理的管理能力,但很大程度是源于市场的状况及基金的投资风格。仓位、行业、股票的配置在不同市场条件下决定了基金的不同表现。在这三年间,大盘风格基金与中小盘风格基金在不同市场下业绩发生逆转。

同时,基金经理对仓位的限制也致使基金的业绩受制于市场的走势,由于保持了较重的仓位,在市场上涨时基金能够分享到市场上涨的成果,而在市场下跌时,较高仓位也使其业绩受损。此外,在不同的经济环境和市场中,各行业的表现差别很大。

而在综合考量的标准下,评判一位基金经理是否足够优秀,投资者不仅要了解其投资风格、择时能力和选股能力,还有其规模资产管理能力等。

结束语:年轻的基金行业需要年轻一代的基金经理,即便他们遭受非议,不被信任,甚至自我惆怅,但无疑他们将伴随行业一同成长。资本市场中,“王亚伟”们或后无来者,但包容与严苛兼有的心态或能带给他们留守行业一丝宽慰。