关于吸收合并平安银行股份有限公司收购请求权实施提示性公告

证券代码:000001 证券简称:深发展A 公告编号:2012-025

深圳发展银行股份有限公司

关于吸收合并平安银行股份有限公司收购请求权实施提示性公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

深圳发展银行股份有限公司(“本公司”或“深发展”)吸收合并控股子公司平安银行股份有限公司(“平安银行”)深发展异议股东(定义见下文)的收购请求权实施公告已于5月16日刊登在《中国证券报》、《证券时报》、《上海证券报》、《证券日报》以及巨潮资讯网(www.cninfo.com.cn)。本提示性公告仅对收购请求权相关事宜进行说明,不构成对投资者申报行使收购请求权的建议。

一、特别风险提示

1、本公司已于2012年4月27日在《中国证券报》、《证券时报》、《上海证券报》、《证券日报》以及巨潮资讯网(www.cninfo.com.cn)刊登了《深圳发展银行股份有限公司关于吸收合并平安银行股份有限公司获得中国银监会批准的公告》,确定本次收购请求权实施股权登记日为2012年4月27日。本公司已于2012年5月16日在《中国证券报》、《证券时报》、《上海证券报》、《证券日报》以及巨潮资讯网(www.cninfo.com.cn)刊登了《深圳发展银行股份有限公司关于吸收合并平安银行股份有限公司收购请求权实施公告》,确定本次收购请求权申报期为2012年5月21日至2012年5月25日的上午9:30-11:30,下午1:00—3:00,收购请求权申报期内本公司股票不停牌。(由于本公司2012年5月23日召开2011年年度股东大会,本公司股票例行停牌一天。本公司股票停牌期间,不影响投资者申报行使收购请求权。)

2、本次收购请求权的行权价格为15.45元/股。2012年5月22日本公司股票的收盘价格为15.97元,高于收购请求权的行权价格。如投资者申报行使收购请求权,将可能导致一定亏损,敬请异议股东慎重判断行权的风险。

3、收购请求权所含权利的价值及其Delta绝对值

依据深发展2012年5月22日收盘价为基准,按照Black & Scholes定价模型计算(现金价值选取参数为:股票现价P为15.97;期权执行价格K为15.45;到期时间t为0.00822;标的股票波动利率sigma为0.21796;无风险利率r为4.91%)。收购请求权所含权利的参考值为0.00574元,其Delta绝对值为0.04406。该值只作为参考,在现金选择权实施期间,根据每日收盘价格的变化,会有一定的差异。

4、异议股东为在本公司2012年2月9日召开的2012年第一次临时股东大会上对《深圳发展银行股份有限公司关于吸收合并控股子公司平安银行股份有限公司方案的议案》投出有效反对票,反对本次吸收合并并且一直持有代表该反对权利的股份直至本次购请求权实施股权登记日收市时的本公司股东,该等异议股东同时在收购请求权申报期内成功履行申报程序方能行使收购请求权。非异议股东的申报无效。依据本次收购请求权实施股权登记日2012年4月27日持股情况确定本次异议股东持有有效反对票的异议股份合计数为61,511,602股。

5、本次收购请求权将以异议股东投票时使用的证券账户为单位派发。如果异议股东在本次收购请求权实施股权登记日至本次收购请求权申报期截止日期间(2012年4月27日至2012年5月25日)进行转托管等可能导致异议股东证券账户托管交易单元(证券公司营业部)变更的行为,将可能导致异议股东无法行权,因此特别建议异议股东在上述期间避免转托管等可能导致异议股东证券账户所在交易单元变更的行为。

6、异议股东可以其所持有的全部或部分异议股份申报行使收购请求权,异议股东申报行使收购请求权的股票将过户给中国平安保险(集团)股份有限公司(“中国平安”)。

二、收购请求权的基本条款

(一)收购请求权的代码及简称

代码:038017

简称:深发SFP1

(二)收购请求权行权价格

深发展以15.45元/股作为收购请求权的行权价格,该价格为深发展以审议通过本次吸收合并的董事会决议公告日为定价基准日计算的深发展于定价基准日前20个交易日的股票交易均价。

(三)请求权的结算方式

收购请求权将采取证券给付方式结算,即异议股东行权时,应同时交付其持有的深发展股份,并从中国平安获得相应的行权价款。异议股东每成功行权1份收购请求权,系统将扣减1份收购请求权权利和1股深发展股份,同时异议股东资金账户将获得15.45元并扣减股票交易相关税费的现金。

(四)到期后未行权权利的处置

收购请求权申报期届满后,未申报行权的收购请求权将予以注销。

三、收购请求权行权方式

(一)行权指令

异议股东依据各相关证券公司技术系统的提示及其证券账户中的收购请求权代码,发出行权指令。行权指令包括以下内容:

权利代码:038017(权利简称:深发SFP1)

业务类别:行权

委托数量:申报的收购请求权行权数量

委托价格:15.45元/股(行权价格)

行权指令以份为单位进行申报。行权指令当日有效,当日可以撤销。

(二)行权前的确认事项

1、异议股东可选择全部或部分行使收购请求权。

2、在发出行权指令前,异议股东应当确认其行权指令的委托数量不超过其证券账户中拥有的收购请求权权利数量,且其证券账户中有足额的深发展股份。在异议股份被冻结或质押的情况下,如异议股东拟行使收购请求权的,应于申报前解除冻结或质押。如果异议股东在收购请求权申报期内申报行使收购请求权的数量大于其证券账户中实际持有的未冻结及未质押的深发展股份数量,则有效申报数量为该异议股东实际持有的未冻结及未质押的深发展股份数量;如果异议股东在收购请求权申报期内申报行使收购请求权的数量等于或小于其证券账户中实际持有的未冻结及未质押的股份数量,则有效申报数量为申报的收购请求权数量。

3、除司法冻结以外,已申报行使收购请求权的股份不得再行转让或在其上设定质押或其他第三方权利限制;若已申报行使收购请求权的股份被司法冻结的,则该部分股份已申报行使的收购请求权自司法冻结发生时起无效。

(三)行权期间本公司股票交易处理

收购请求权申报期内本公司股票不停牌。

(四)行权后的收购请求权数量、股份扣减和行权资金的取得

异议股东行权成功后,行权资金将自动记入相关证券公司的结算备付金账户,同时计减异议股东证券账户中相应数量的收购请求权权利和深发展股份;再由相关证券公司将相应行权资金记入异议股东的资金账户。异议股东每成功行权1份收购请求权,系统将扣减1份收购请求权权利和1股深发展股份,同时异议股东资金账户将获得15.45元并扣减股票交易相关税费的现金。

(五)收购请求权申报期满后,异议股东证券账户中未行权的收购请求权将予以注销。

四、收购请求权提供方

本次收购请求权提供方为深发展的控股股东中国平安。中国平安是一家在中国设立并在上海证券交易所和香港联合交易所有限公司上市的股份有限公司,其注册地为深圳市,注册资本为791,614.2092万元。中国平安承担购买异议股东持有的深发展股份的义务。有效行使收购请求权的异议股东所持相关股份将过户给中国平安,并将获得由中国平安支付的相应行权价款。

五、费用

异议股东通过深圳证券交易所交易系统申报预受收购请求权或撤回预受收购请求权申报不需要支付任何费用。在办理有效申报的异议股份的转让确认及过户手续时,转让及受让双方各自按股票交易的相关规定支付相关税费。因费用不足导致过户失败的,由责任方承担责任。

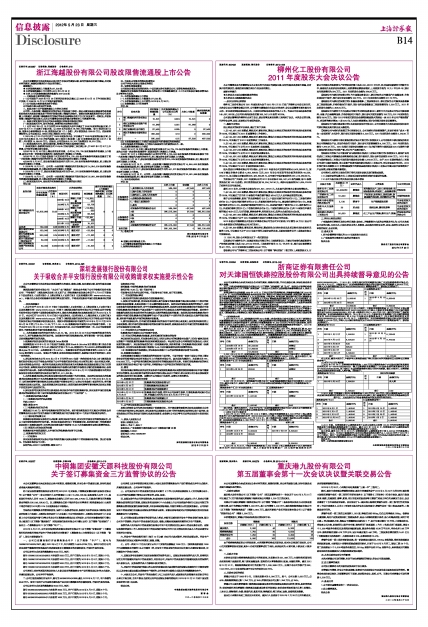

六、收购请求权实施时间安排

| 2012年4月27日 | 收购请求权实施股权登记日 |

| 2012年5月16日 | 刊登收购请求权实施公告 |

| 2012年5月21日 | 收购请求权申报期起始日 |

| 2012年5月21日至2012年5月25日 | 收购请求权申报期,期间本公司股票不停牌,刊登收购请求权提示性公告,申报截止时间为2012年5月25日下午3点 |

| 2012年5月25日 | 收购请求权申报期截止日 |

| 2012年5月29日 | 刊登收购请求权实施结果公告 |

七、关于异议股东相关权利的说明

虽然本次吸收合并为异议股东提供了收购请求权,并不意味着将强制异议股东必须接受本公告中的行权价格并转让异议股份,异议股东可以选择按本公告中的价格将异议股份转让给中国平安,或者选择在公开的证券交易市场转让给其他投资者,或根据《公司法》等有关法律法规规定主张股东权利。

八、联系人及联系方式

联系人和联系方式:

联系人:毛女士、高女士

联系地址:广东省深圳市深南东路5047号深发展大厦28楼

邮政编码:518001

联系电话:0755-82080387

特此公告。

深圳发展银行股份有限公司董事会

2012年5月23日