第三届董事会第四次

会议决议公告

证券代码:002158 证券简称:汉钟精机 公告编号:2012-019

上海汉钟精机股份有限公司

第三届董事会第四次

会议决议公告

本公司及董事全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

一、会议召开情况

上海汉钟精机股份有限公司(以下简称“公司)第三届董事会第四次会议通知于2012年7月20日以电子邮件的形式发出,于2012年7月27日以通讯表决的方式召开。本次会议应表决的董事9名,实到表决的董事9名,会议发出表表决单9份,收回有效表决单9份。本次会议程序符合《公司法》以及《公司章程》的规定,表决所形成的决议合法、有效。

二、会议审议议案情况

本次会议以记名投票表决的方式,审议通过如下议案:

1、审议通过了关于公司收购控股子公司股权的议案

经表决,赞成9票,反对0票,弃权0票。

详细内容请见2012年7月28日刊登于《证券时报》、《上海证券报》的公告及指定的信息披露网站巨潮资讯网(www.cninfo.com.cn)。

特此公告。

上海汉钟精机股份有限公司

董 事 会

二○一二年七月二十七日

证券代码:002158 证券简称:汉钟精机 公告编号:2012-020

上海汉钟精机股份有限公司

关于收购控股子公司股权的公告

本公司及董事全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

重要提示:

1、上海汉钟精机股份有限公司(以下简称“公司”或“本公司”)以人民币6,856,740.64元收购上海富田空调冷冻设备有限公司、广州恒星冷冻机械制造有限公司、山东富润能源科技有限公司、南京五洲制冷集团有限公司、南京天加空调设备有限公司、伯颉企业有限公司六家公司合计所持有的上海柯茂机械有限公司(以下简称“上海柯茂”)40%的股权。

2、本次交易不构成关联交易。

3、本次交易完成后,公司对上海柯茂的持股比例将由60%增加至100%。

一、交易概述

1、交易情况

上海柯茂由公司与上海富田等六家公司共同出资设立,其中公司持股60%,上海富田等六家公司持股40%。

为进一步整合公司资源,降低管理成本,更好的实施市场战略布局,公司决定收购上海富田等六家公司所持有的上海柯茂40%股权。公司委托具有执行证券期货相关业务资格的大华会计师事务所有限公司对上海柯茂2011年度进行了审计,上海柯茂2011年末净资产为14,284,876.36元。经与六家公司协商,依据审计结果,公司以上海柯茂2011年末净资产的1.2倍作价收购上海柯茂40%股权,收购价格总计为6,856,740.64元。

上述股权收购事项完成后,公司将直接持有上海柯茂100%的股权。公司利用自有资金收购该股权,本次交易不构成关联交易,不构成上市公司重大资产重组。无须征得债权人或其他第三方的同意。

2、董事会审议情况及协议签署情况

根据《公司章程》等相关规定,本次对外投资事项需公司董事会审批,无需经股东大会的审批。该投资事项已于2012年7月27日经公司第三届董事会第四次会议审议通过。公司与上海富田等六家公司已于2012年7月27日签署了《股权转让协议》。

二、交易标的的基本情况

1、标的基本信息

公司名称:上海柯茂机械有限公司

法定代表人:余昱暄

注册时间:2009年7月27日

注册资本:2,000万元

注册地址:上海市金山区枫泾镇亭枫公路8289号7幢

经营范围:离心式压缩机、离心式冷水机组、热泵机组、冷冻机、风机、离心泵、气体压缩机及以上产品零部件的研发、生产及售后服务,销售公司自产产品等。

股权结构:

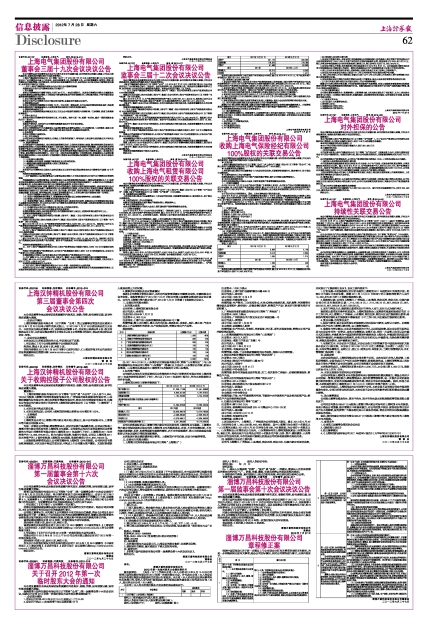

| 序号 | 股东名称 | 出资额(万元) | 出资比例 |

| 1 | 上海汉钟精机股份有限公司 | 1,200 | 60% |

| 2 | 上海富田空调冷冻设备有限公司 | 200 | 10% |

| 3 | 广州恒星冷冻机械制造有限公司 | 200 | 10% |

| 4 | 山东富润能源科技有限公司(注) | 100 | 5% |

| 5 | 南京五洲制冷集团有限公司 | 100 | 5% |

| 6 | 南京天加空调设备有限公司 | 100 | 5% |

| 7 | 伯颉企业有限公司(境外公司) | 100 | 5% |

| 合 计 | 2,000 | 100% | |

注:2011年5月30日,山东富尔达空调设备有限公司(简称“山东富尔达”)与山东富润能源科技有限公司(简称“山东富润”)签署《分立协议》,山东富尔达存续,新设山东富润。山东富尔达将其持有上海柯茂5%的股权分立至山东富润。

2、标的资产情况

公司委托具有执行证券期货相关业务资格的大华会计师事务所有限公司对上海柯茂2011年度的财务报表进行了审计,并出具了《2011年度审计报告》,作为本次股权转让的作价依据。

上海柯茂近两年主要财务数据如下:

| 项目 | 2011年12月31日 | 2010年12月31日 |

| 资产总额(元) | 21,208,117.96 | 21,451,039.80 |

| 负债总额(元) | 6,923,241.60 | 4,787,575.27 |

| 应收款项总额 | 1,194,750.00 | 4,744,275.00 |

| 或有事项涉及的总额(包括担保、诉讼与仲裁事项)(元) | - | - |

| 净资产额(元) | 14,284,876.36 | 16,663,464.53 |

| 项目 | 2011年度 | 2010年度 |

| 营业收入(元) | 22,643,925.76 | 13,318,782.03 |

| 营业利润(元) | -2,380,665.82 | -2,606,024.75 |

| 净利润(元) | -2,378,588.17 | -2,605,603.02 |

| 经营活动产生的现金流净额(元) | 3,351,994.09 | -9,770,253.95 |

公司本次收购标的是上海富田等六家公司共同持有的上海柯茂40%股权。上海富田等六家公司保证其转让给公司的上海柯茂40%的股权真实、合法、不存在法律纠纷,不存在被采取查封、扣押、拍卖等强制性措施的情形,亦不存在设置质押、第三方权益或其他限制转让的协议或约定等权利限制情形。

本次收购不涉及债权债务转让事项。上海柯茂不存在担保、诉讼与仲裁等事项。

三、交易对方的基本情况

1、上海富田空调冷冻设备有限公司(简称“上海富田”)

注册资本: 1000万美元

注册地址:上海市闵行区颛桥镇光中路488 号

法定代表人:林世明

成立日期:1995年12月4日

企业类型:外商独资企业

经营范围:生产商用、工业用风冷式、水冷式冷热水热泵机组、风机盘管、空调箱等末端设备及其零配件,提供设计、安装及售后服务,销售自产产品(涉及许可经营的凭许可证经营)。

2、广州恒星冷冻机械制造有限公司(简称“广州恒星”)

注册资本:2800万港元

注册地址:广州经济技术开发区东区北片果园四路一号

法定代表人:袁博洪

成立日期:1992年1月30日

企业类型:台港澳法人独资

经营范围:生产冷水机、冷冻柜、冷冻设备、空压机、配件及设备安装,销售本公司产品并提供售后服务。

3、山东富润能源科技有限公司(简称“山东富润”)

注册资本: 900万人民币

注册地址: 海阳市开发区广东路1号

法定代表人: 王福敏

成立日期:2011年6月2日

企业类型: 有限责任公司

经营范围: 地热、工业余热新能源利用技术服务,地温中央空调销售。

4、南京五洲制冷集团有限公司(简称“南京五洲”)

注册资本:700万美元

注册地址:南京江宁科学园竹山路88号

法定代表人:郑晓宁

成立日期:2003年10月31日

企业类型:中外合资企业

经营范围:制冷空调设备及配件制造、加工,相关制冷工程设计、安装和维修服务,销售自产产品。

5、南京天加空调设备有限公司(简称“南京天加”)

注册资本:331.4万美元

注册地址:南京经济技术开发区恒通大道19号

法定代表人:赵竟成

成立日期:1999年4月13日

企业类型:中外合资企业

经营范围:开发、生产节能型商用空调、节能型中央空调系列产品及相关配套产品;销售自产产品并提供售后服务。

6、伯颉企业有限公司(简称“伯颉”)

注册资本:港币 250万元

注册地址:香港湾仔轩尼诗道302-8号集成中心2702-03室

法定代表人:杨忠源

成立日期: 2009年4月15日

企业类型:有限责任公司

经营范围: 投资公司

上述交易对方中,上海富田、广州恒星为公司的发起人股东,截止2012年6月30日,分别持有公司1,343,000股、442,463股股份,其中上海富田为公司前十名股东之一;山东富尔达截止2012年6月30日持有公司588,743股股份,为公司前十名股东之一,山东富润由山东富尔达分立而来,山东富润持有的上海柯茂股权原由山东富尔达持有。除此之外,其他交易方与公司及公司前十名股东在产权、业务、资产、债权债务、人员等方面不存在任何关系,不存在其他可能或已经造成公司对其利益倾斜的其他关系。

四、股权转让协议的主要内容

公司与上海富田、广州恒星、山东富润、南京五洲、南京天加、伯颉六家公司友好协商,共同拟定了《股权转让协议》,协议主要内容如下:

1、定价依据:本次股权转让的定价依据为上海柯茂2011年度经审计的净资产值。经转让方与受让方友好协商,按照2011年12月31日经审计的上海柯茂净资产人民币14,284,876.36元的1.2倍确定股权转让款。

2、股权转让款:公司向上海富田、广州恒星、山东富润、南京五洲、南京天加、伯颉六家公司分别支付股权转让款1,714,185.16元、1,714,185.16元、857,092.58元、857,092.58元、857,092.58元、857,092.58元。

3、支付币种及方式:股权转让款项的支付币种为人民币,支付方式为银行电汇。

股权转让款项支付条件和进度为:上海柯茂取得金山区商委的批复和批准证书后10个工作日内,向上海富田、广州恒星、山东富润、南京五洲、南京天加支付股权转让款项;待取得外管局对境外支付股权款申请核准后10个工作日内,向伯颉支付股权转让款项。

4、资金来源:自有资金支付

5、税金与费用:因本协议所发生的股权转让相关税金与费用,由转让方承担。办理股权转让所产生的工商登记费用等,由上海柯茂承担。

6、准据法与争议解决:本协议的准据法为中华人民共和国法律。因本协议所引起的以及与本协议有关的一切争议,由各方协商解决;协商不成,任何一方当事人均可以以仲裁方式加以解决。仲裁机构为中国国际经济贸易仲裁委员会上海分会,仲裁规则适用其当时有效的仲裁规则;仲裁裁决是终局的,对各方均具有约束力;仲裁费用,包括合理的律师费用、差旅及其他费用,由仲裁败诉方承担。

7、生效和文本:本协议以中文做成。本协议由各方共同签署并自中国政府审批机关批准本协议之日起生效。本协议于2012年7月27日在上海签署,正本壹(1)式拾(10)份,具有同等法律效力,由转让方、受让方、柯茂公司、审批机关、工商行政管理机关、外汇管理部门各执壹(1)份。

五、其他安排

本次交易完成后,上海柯茂将成为公司全资子公司。本次交易不存在人员安置、土地租赁等情况,交易完成后不产生同业竞争等情形;股权收购完成,上海柯茂管理层人员安排及日常生产管理不会有任何调整,公司日常经营不会受到任何不利影响。

本次收购完成后,上海柯茂注册资本仍为2,000万元,本公司出资2,000万元,股权比例由60%上升为100%。

六、本次交易溢价的说明对公司的影响

公司本次收购上海柯茂40%的股权将有利于提高整体经营决策能力,增强公司对子公司的统一管理及控制能力,降低管理成本,提升经营管理效率,进一步提升公司的盈利能力和竞争能力,更好的实施战略规划和布局,符合公司长远发展战略。因此,经各方协商,本次收购价格为上海柯茂2011年12月31日经审计净资产值的1.2倍。

本次交易完成后,上海柯茂成为公司全资子公司。本次交易不会导致公司合并报表范围发生变化。公司目前资金状况良好,本次交易不会对公司的财务状况和经营成果造成重大影响。

七、独立董事意见

公司独立董事张海龙先生、高圣平先生、郑少华先生就本次收购股权事项发表独立意见如下:

公司用自有资金685.67万元收购上海富田等六家公司持有的上海柯茂40%的股权,有利于整合公司资源,提升管理水平和盈利能力,对公司的资产状况、财务状况等方面不会产生不利影响,没有损害广大股东特别是中小股东的利益,符合公司的长远发展战略以及股东的利益。

因此,我们同意公司用自有资金685.67万元收购上海富田等六家公司持有的上海柯茂40%的股权。

八、备查文件

1、公司第三届董事会第四次会议决议

2、《股权转让协议》

3、独立董事意见

4、《上海柯茂机械有限公司2011年度审计报告》(大华审字[2012]3070号)

上海汉钟精机股份有限公司

董 事 会

二○一二年七月二十七日