|

⊙记者 王诚诚 ○编辑 张亦文

伴随二级市场近期以来的调整,信用债一级市场认购也愈发清淡。继日前浮息债、地方债等利率产品认购利率走升之后,昨日发行的铁道债中标利率也大幅飙高。分析人士认为,由于目前资金面相对紧张、供给压力有增无减以及机构去杠杆要求等因素影响,信用债市场调整或将持续。

一级市场中标利率飙升

发行公告显示,昨日发行的铁道债分为10年期和15年期两个品种,其中10年期品种的发行规模为220亿元,15年期品种的发行规模为50亿元,发行规模共270亿。

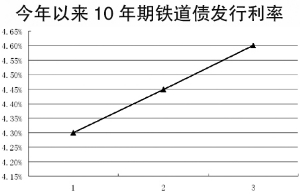

记者获悉,上述两个品种债券昨日在银行间市场中标利率分别为4.6%及4.75%,显著高于此前同期限产品发行利率。今年发行的前两期10年期铁道债发行利率分别为4.3%、4.45%。昨日铁道债发行人气也略显不足,其中10年期品种认购倍数仅为1.05,后者发行规模较小,认购倍数为2.2。

事实上,不仅是铁道债,近期发行的地方债、浮息债等均出现了中标利率飙高的现象。

“主要是市场比较弱吧,机构认购热情也比较低。”光大证券资管刘怀元告诉记者,由于前期信用债、利率债上涨都比较可观,债市积累较多获利盘,市场抛压较大。再加上机构判断经济已经出现企稳迹象,债市收益率短期下行空间有限,所以市场对一级市场发行的新债也要求更高的利差保护。

此外,市场需求不振也与月末资金面较为紧张、央行降准预期迟迟不兑现有关。昨日,央行仅进行了80亿元7天逆回购,操作规模大幅低于市场预期,较上周四缩量逾八成。有市场人士计算,目前市场资金面较为紧张,如果继续使用逆回购手段调控,本周还需要发行1360亿元,资金到期压力才能有所缓解。

信用债面临调整

事实上,与一级市场的认购清淡相一致,信用债二级市场近期也出现了较大幅度的调整。最近两周信用债主流品种已下跌近4%。业内人士判断,短期之内信用债调整或将持续。

上海某基金公司债券基金经理告诉记者,信用用债承压主要原因包括:市场环境可能在面临着切换,经济底部逐步形成;二季度企业业绩报表表现不好,市场的风险偏好可能会下降;包括基金在内的机构杠杆还较高,市场可能会面临去杠杆压力。

此外,供给加大也是未来一段时间信用债承压的主因。中金公司认为,继7月份非金融企业信用债发行创下年内新高,8月供给压力仍不会明显下降,信用债总净增量超过1500亿的可能性很大,尤其是超AAA品种和大型银行次级债月内就可能发行近千亿元。“考虑法定准备金比率进一步下调前资金面整体仍比较紧张,供给量短期内又难以看到明显回落,维持信用债收益率易上难下的判断,同时基于对收益率曲线平坦化的判断,长期高等级信用债仍是最好的配置品种。”中金公司如此表示。