|

■观点独到

QE3规模比想象的小?

⊙中金公司

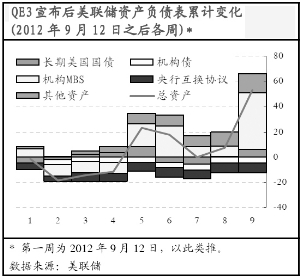

9月13日美国联邦公开市场委员会宣布,每月将买入400亿美元的机构抵押贷款支持证券(MBS)(即QE3),并将在2012年之前继续延长其持有的国债平均期限(即扭曲操作)。然而,在QE3公布后的最初几周中,美联储(FED)的资产负债表规模却收缩了,美联储总资产从9月12日的2.825万亿美元下降到了10月10日的2.814万亿美元。美联储的政策动向到底如何?是什么原因造成美联储资产负债表收缩?美联储有没有在玩政治把戏,说一套、做一套呢?如果美联储没有持有美国短期国债,怎样才能完成扭曲操作呢?QE3实施过程中市场到底被注入了多少流动性呢?

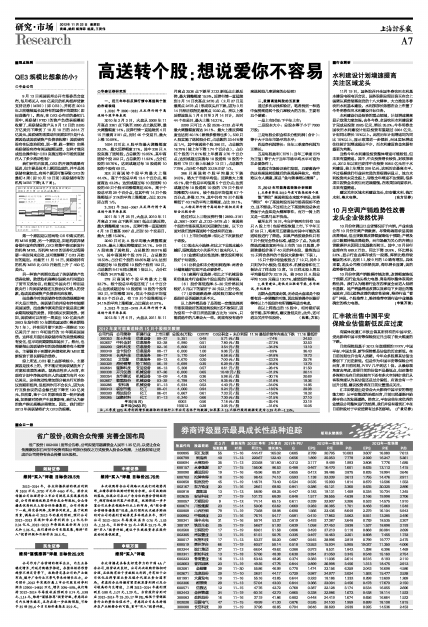

我们研究后发现,QE3的开展的确略有延迟,但主要是技术上原因造成的,并不是美联储有意如此。有两个原因可能导致QE3的最初4周(即10月10日前)美联储持有的机构MBS下降(见下图)。

第一个原因是以前两轮QE中购买的机构MBS到期,另一个原因是,如纽约联邦储备银行宣布的那样,QE3将集中购买新发行的机构MBS。而机构MBS的证券化过程需要一些时间来启动,这可能解释了QE3开始时的延迟。而截至11月14日,美联储持有的机构MBS比QE3开始前上升了450亿美元。

另一种资产到期也造成了美联储资产负债表收缩。欧债危机高峰时国家央行间重启了货币互换协议,而最近外国央行(特别是欧央行)向美联储偿还互换协议中借入的贷款,造成美联储资产负债表相应收缩。

扭曲操作对美联储持有的美债规模影响不大是正常的。美联储目前并没有持有短期美国国债,扭曲操作原来的设计就是卖出剩余期限较短的美债,同时购买长期美债。例如,美联储可以在前一周卖出100亿美元在2003年发行的10年期美国国债(剩余期限为1年),并在同月接下来的一周购买100亿美元于2011年初发行的10年期美国国债。这样在月底时美联储持有的美债规模没有变化,但平均到期期限却延长了。然而,也需要指出美联储持有的美债规模将有小幅增长,主要源自于到期机构债和机构MBS重新投资于更长期限的债券。

综上所述,QE3看上去影响较小,主要原因是技术上的,并不能证明美联储放弃了对宽松政策的承诺。就流动性注入而言,在现有计划中净流动性注入的速度为每月400亿美元。这些流动性增加部分被央行互换协议到期所抵消,但抵消作用不会长久,因为央行互换协议的总金额已经下降至120亿美元。往前看,鉴于QE的影响自第一轮开始递减,如果要对经济产生显著影响,我们认为新的资产购买规模必需增加。因此,我们预计2013年美联储将扩大QE3的规模。