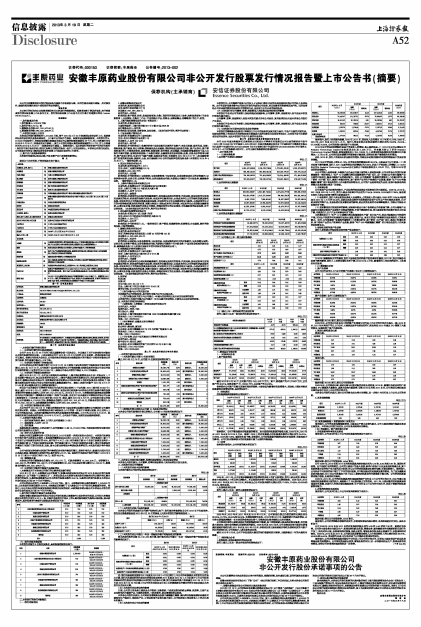

非公开发行股份承诺事项的公告

股票简称:丰原药业 股票代码:000153 公告编号:2013-003

安徽丰原药业股份有限公司

非公开发行股份承诺事项的公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,没有虚假记载、误导性陈述或者重大遗漏。

安徽丰原药业股份有限公司(下称“公司”)非公开发行股票工作已经完成,先将本次非公开发行相关承诺公告如下:

一、安徽丰原集团有限公司的股份认购及限售承诺

2012年2月16日,公司控股股东安徽丰原集团有限公司(以下简称“丰原集团”)与公司签署了《安徽丰原药业股份有限公司2012年非公开发行股票认购协议》(以下简称“《认购协议》”),承诺以现金方式按照与其他发行对象相同的认购价格认购本次发行的股份,认购的股票数量为公司本次发行股票总数的29.41%,认购的本次发行股票自本次非公开发行结束之日起36个月内不得转让。

公司本次非公开发行A股股票5,213.203万股。其中,丰原集团实际认购的数量为1,533.203万股,占本次发行股票总数的29.41%,丰原集团已经履行了《认购协议》中关于股份认购数量的承诺。按照《上市公司非公开发行股票实施细则》等相关法规的规定,公司控股股东丰原集团承诺认购公司本次非公开发行的股份自发行结束之日起36个月内不转让。

二、其他认购对象的股份限售承诺

除丰原集团外,本次非公开发行股票的认购对象还包括上海丹晟投资管理合伙企业(有限合伙)、中国长城资产管理公司、东吴证券股份有限公司、上海电气集团财务有限责任公司、南京盛宇投资管理有限公司、渤海证券股份有限公司、东航集团财务有限责任公司和张怀斌8名投资者。按照《上市公司非公开发行股票实施细则》等相关法规的规定,该8名投资者承诺认购公司本次非公开发行的股份自发行结束之日起12个月内不转让。

特此公告

安徽丰原药业股份有限公司

董 事 会

二〇一三年三月十八日